重塑中的美股医疗板块–医疗器械 (下篇:个股篇)

器械航母 – 美敦力(MDT) 美敦力是全球最大的医疗器械制造商之一,产品管线覆盖几乎所有临床条件需要的器材:大到手术机器人,MRI;小到心脏支架和微型起搏器;与其竞争对手不同,美敦力并没有过度依赖任何一种特定的产品、设备或治疗类型。美敦力的收入由四部分构成:心血管(36%),神经科学(29%),手术机械(28%)和糖尿病(7%)。尽管业务分部平均,但公司其实在每个子行业都属于行业龙头(见下图),市场份额基本上不是第一就是第二。而美敦力的成功,来自于稳定的系统,以保证产品的迭代升级。 心血管(36%)是美敦力最核心的收入来源。除了领先的市场份额,增速更是不容小觑。其中增速最快的莫过于低压起搏器板块:累积年化增长高达87%,大大超越同业水平(59%)。而推动该部增长的核心产品就是其微型无引线起搏器Micra在全球强劲增长。由于体积小于传统心脏起搏器,Micra仅靠微创手术即可植入心脏;而优秀的工艺也使其临床数据相并发症相对传统起搏器减少63%左右。所以在海外市场(尤其是欧洲和日本)获得了新的增量份额。 目前Micro最大的竞争对手是来自雅培的Aveir。该产品的无铅技术工艺和更低的价格(~Micra 85%的价格)令市场担心未来瓜分美敦力的市场份额。但是Aveir目前仅限于 VR 领域,预计在2023年后期才有望获得FDA批准。 以美敦力每1-2年产品迭代效率来看,届时Micra系列应该有新一代产品与之分庭抗礼。而其他同业(诸如BSX,Biotronik等)的市场份额由于研发上不及雅培/美敦力会进一步萎缩。所以23年后市场份额仍未有定数。 美敦力的心脏监护仪器(ICM)也是近乎垄断性的存在:在2022年第二季度的市场份额累积增速高出市场四倍以上的同时,市场份额环比和同比均大幅上升,分别高达67% 和 69%。而支撑这部分业绩的是旗下核心产品Linq2,该产品是一种小型(AAA三分之一体积)无线心脏监护仪,适用于心律异常的患者。 由于其大幅领先行业的检测准确性(失误率4.7% vs. 行业 30%+)以及晶元工艺的突破,Linq2在2020年推出后的一年的时间内市场份额飙升40%,且夺回了波士顿科学(BSX) 竞品LuxDx 的市场份额。Linq2相对比竞品拥有10-12%的高额溢价,保证了其更高的毛利率。 Linq2相对一代产品最大的改变就是加入了暂停检测算法和PVC 检测算法。前者通过算法识别低幅度、电噪声和失去接触的问题,从而将之前前代相关产品检测错误率80%。后者通过使用R-R 间隔和形态特征算法来区分 PVC 心跳和正常心跳,从而快速识别高危患者。 美敦力产品管线庞杂,受篇幅限制笔者无法逐一说明。医疗器械看重体系和传承,而美敦力在优秀的系统正是其成功的关键。目前美敦力的估值(21.3x)略低于行业(25.5x)水平但是增速和股息率和行业整体持平。尽管近期管理层强调供应链问题没有解决而对产能造成影响,但是美敦力长期的器械龙头地位仍无法动摇。 微创之王-波士顿科学(BSX) 和美敦力相比,波士顿科学没有手术机器人以及MRI等大型设备,而主要集中在心血管和外科(Medsurg) 的微创介入耗材。心血管部门约占总收入的 40%,包括外周/主动脉支架和起搏/除颤器。外科收入约占60%左右,包括内窥镜,泌尿科导管和用于神经调节的电生理设备。 波士顿科学同样是一家全球性的器械龙头,向世界约 35,000 家医院销售其产品。在美国,大型团购组织 (GPO)、医院网络和其他采购团体占销售额的很大一部分。但是由于新冠疫情的肆虐,导致其主要市场的手术量出现大幅下滑,从而对业绩造成了短期的逆风。 波士顿科学最具代表性的产品Watchman (左心耳封堵器)是目前增长最为迅速的产品,即使在疫情期间依然保持了近20%的增速。该产品主要用于预防心房颤动患者的血栓。近期ACC 临床数据证明其能够减少患者中风概率33%,超过其他竞品防护水平。 尽管竞争激烈, WATCHMAN在2022上半年依然保持强劲的增长势头:今年第二季度突破2千万美元的历史新高。由于供应短缺手术量依然减少,市场预计下半年堆积的手术量将会为公司带来持续的业绩支持。同时,公司近期推出的消融设备 Versacross Connect未来将于 Watchman一起使用,在提供更好的治疗效果同时也将进一步推动业绩增长。 电生理(EP)是公司在心血管分部增长第二强劲的领域:其中以PolarX和Stablepoint这两款冷冻消融设备最为突出。由于近期ATLAS临床试验证明了公司 EMBLEM S-ICD 相对单腔经静脉 ICD 对猝死类似保护优秀临床数据,欧洲和日本的医生开始逐步采用POLARx和StablePoint 作为临床的首选,进而带来了海外增量(+15%)。未来随着公司旗下的电磁消融产品Farapulse通过Advent研究和FDA审查,将帮助公司进一步稳固在消融领域的统治地位和业绩。 最后,在外科手术板块中:公司泌尿外科和骨盆健康是增速最快的领域:在今年二季度疫情和供应链双重压力下依然保持了同比7% 和 16%。海外增长同样迅速:新兴市场增长了 44%,这得益于 LithoVue 和 SpaceOAR...

重塑中的美股医疗板块–医疗器械 (上篇:行业)

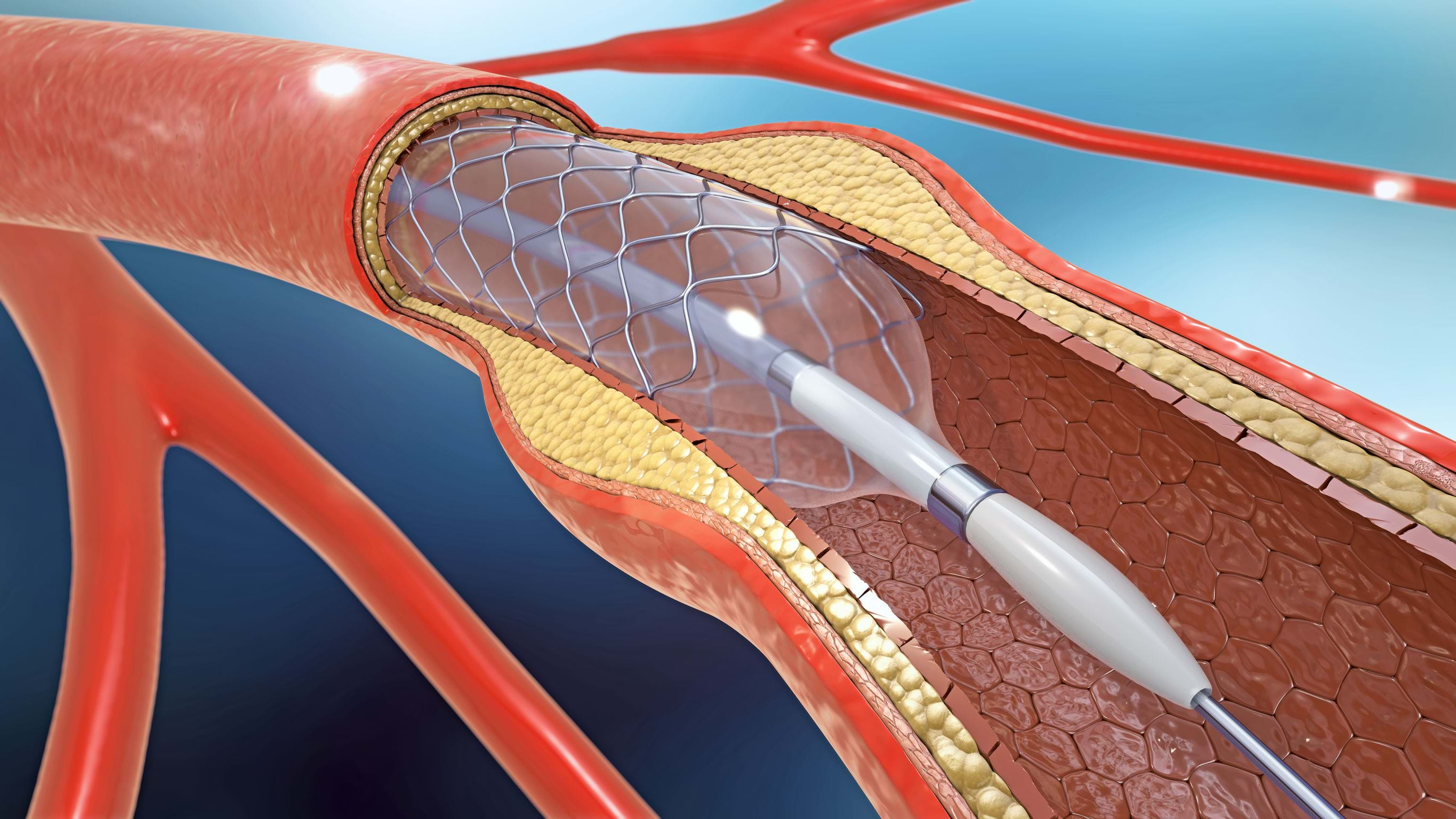

受美国加息宏观因素影响,医疗板块也未能免俗:在2022年开始回撤。其中回撤较大的是创新药(XBI)指数,原因是其倒挂美国十年息国债且缺乏业绩支持。药企(DJUSPR)和医疗器械(IHI)表现相对较强的韧性。但因原材料成本更高且受新冠顺风较小,医疗器械在通胀高居不下的背景下在三月后走势弱于药企。 随着市场情绪的转好和大宗商品价格走弱,医疗器械在五月底出现反弹。七月以来陆续披露大超预期的业绩(EW, SYK)也进一步催化股价走强,但仍处低位。笔者认为,随着行业手术量稳步攀升,原材料价格得到控制,供应链逐步恢复,新冠疫情扰动持续走弱,医疗器械行业可能面临结构性改变(structural change)。 美股医疗器械行业一直以“十倍神话”而被投资者津津乐道。过去十年中,在14支市值完成十倍增值的个股中,8支都是医疗器械股:其中涉及心血管类、眼科、骨科等领域,各类产品大相径庭,但都为各个细分领域的龙头。这种爆发的原因是创新性的产品解决了某个领域长期存在的痛点,而获得了蓝海市场的巨额收益。 为了探究医疗器械的本质,我们可以和医药做一个对比。首先,医疗器械公司相对药企没有庞大复杂的管线。如下图所示(左图为器械公司Medtronic,右图为ABBVIE),可以明显看出管线的数量有巨大差异。 原因在于药企针对的适应症更加复杂。比如Abbvie旗下的免疫类药物Humira针对的适应症可能多达数十种,而每一种适应症都需要独立的临床管线进行研发。相对而言,Medtronic旗下的Mako骨科机器人或者Intrepid支架,则针对单一适应症研发而相对简单。 其次,药企的研发具有发散性和偶然性,比如原本用于治疗男性秃发的AR拮抗剂普克鲁胺意外发现可以降低 ACE2 受体及 TMPRSS2 蛋白酶的基因转录及翻译,而被用来治疗新冠。 造成这种现象的原因在于目前医学对于最新的生物科技技术(Biotech)仍处于早期的探索阶段。这种不确定性造成了医药普遍研发的周期较长且确定性较低,比如阿兹海默症已经有了20年的探索目前仍然颗粒无收。 相对药企而言,医疗器械的研发的确定性较高。其研发的进度往往是螺旋式/改进型的提升,或者说在现有基础上进行升级迭代。比如Medtronic的冠脉支架(下图):从CoreValve Evolut Pro到Evolut R IR Cohort,再到Evolut Pro 34mm:每一代在技术上有一些改进,临床数据有一些提升,但产品的本质不变。 由于器械的改进型创新模式,所以相对药企而言少去了很多研发风险和成本。而这种改进式创新的模式也有助于龙头稳步积累优势,同时器械的产品特点决定了其质量是由多个专利协同运作,所以往往专利涵盖零部件、系统、算法等多方面多方面的因素。所以尽管器械的营收尽管不像药企那样具有爆发性(研发出重磅药),但也不会出现专利保护期满便被仿制药蚕食市场份额的情况。所以从本质上讲,医疗器械公司的属于精密制造业,而药企的本质是专利开发商。 行业而言,目前全球医疗器械市场在未来四年的CAGR增速大约在6.3%,预计在2023年达到410B美金的市场规模,增速略微超过医药。其中手术类,支架类和常规类器械增速相对较快,而骨科,家用和其他类器械增速较慢。核心驱动因素和其他医疗行业一样,都是人口老龄化,尤其是发展中国家的老龄化,这里不做赘述。下文着重讨论一下笔者认为医疗器械行业面临的结构性转变: 手术量: 由于大部分医疗器械都都需要通过手术绑定销售,所以手术量直接影响医疗器械收入。以今年(2022年)为例,手术从 1 月份的 Omicron 低谷显著复苏并且一直延续到了 5 月。尽管市场质疑复苏可能基于疫情期间的积压收益,可持续性不稳定。但是根据最新7月的运营数字和公司普遍对2022年下半年上调的指引,手术量应该大概率保持上升趋势。驱动手术量上涨的原因是医保资金的增加和覆盖面相对较广和老龄化带来的拓容。 通货膨胀 / 供应链/:如果说药企的成本更多在于研发,那么医疗器械的成本则更多在于原材料:小型批量制造设备中的树脂,骨科植入物中的钛,大型设备中的电子组件,以及芯片都是高值原材料且受通胀影响较大。原材料受通胀影响价格上升将无疑压缩器械公司的利润率。而随着大宗商品的价格回调,器械公司的利润率有上升空间。 供应链方面,由于树脂,钛和芯片的独特性器械公司相对大量依赖海外进口,而全球性的供应链危机导致器械公司可能会导致原材料短缺造成的交付量下降。 以上个股分析纯为个人意见,不构成投资建议。 C 基金暂不持有相关个股的长/短仓。 关于作者: 党天楚(Elliott Dang)鹏格斯资产管理的投资分析师,覆盖医疗,房地产和农业 板块等。

重塑中的美国医疗板块 – 手术机器人

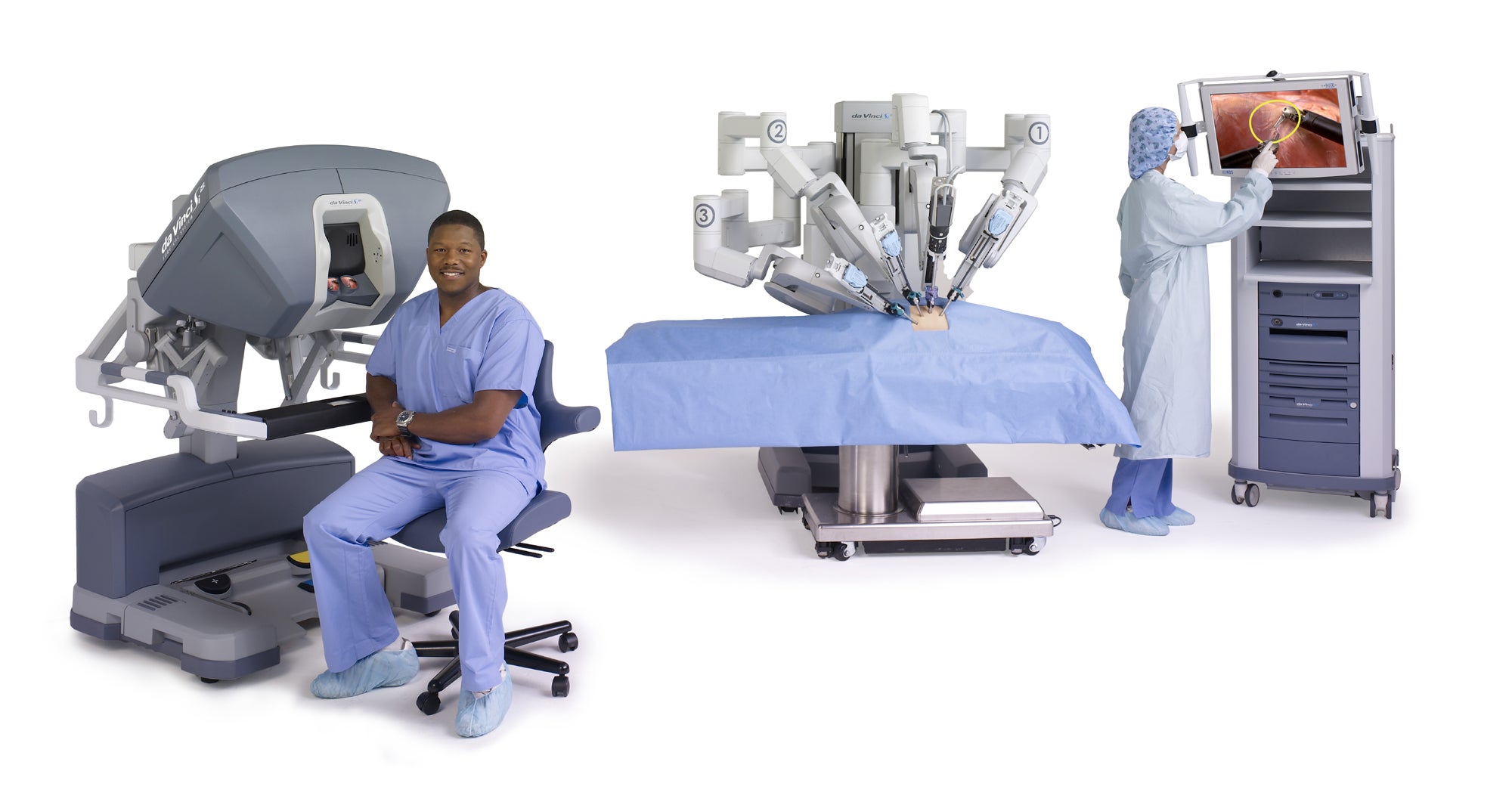

受新冠疫情和加息宏观因素影响,美股医疗科技板表现羸弱。按下短期市场情绪扰动不表,医疗科技是是美股医疗健康板块最有增长潜力的板块之一:医疗科技目前整体发展仍处于早期阶段,可渗透市场并未充分开掘。以心脏支架为例,目前技术基本只覆盖到TAVR(主动脉瓣膜置换),而具有更大市场规模(TAM)的二尖瓣和三尖瓣置仍多处于临床阶段。巨大的蓝海市场和清晰的路径成为了板块吸引力的核心所在。 手术机器人是医疗科技板块皇冠上的明珠,相比于心脏神经介入和骨科赛道而言,该赛道明显有着更高的技术壁垒,更大的市场潜力和更可持续性的收入来源。 Intuitive Surgical (ISRG): 医疗科技的王者 直觉外科(Intuitive surgical)是笔者在手术机器人赛道中最为看好的一家公司,原因在于其在行业的深度壁垒和独特的商业模式。ISRG自1995年创立伊始至今十余年受到无数竞争对手挑战,但凭借自身优秀的临床资料和医生拥趸而牢牢占据市场份额。公司的收入具有高度的可持续性,收入中只有不到两成来自于产品销售,其余收入均来自于配套产品(耗材)和服务的收入。这意味着只要已经销售出去的产品还在使用,就会源源不断的产生收入。同时耗材的成本相对机器低很多,这也是公司高利润的保障。在不到两成的产品销售中,至少有一半来自于机器人的更新迭代,同样属于可持续性的收入。凭借用户的高度粘性和自身过硬的技术,直觉外科的增长相对同业公司稳定许多。 新的系統對於ISRG而言是其重要的收入來源。在過去的幾年裡,ISRG 通過以舊換新在美國產生了大約 400-500 台系統銷售,客戶用舊的 da Vinci S 或 da Vinci Si 換新的 da Vinci Xi。然而新系統的推出已經擱置良久:截止21年底,ISRG 在該領域的剩餘 Si 系統將不到 400 個。這意味著如果不推出新系統,2022 年以舊換新的收入將會降低,低置換存量將促使ISRG加速推進新系統的發佈的重要因素。 增长驱动因素:系统更新 在新冠疫情恢复的大背景下,手术机器人的采用曲线实际上有所改善。因为医院越来越希望患者更快出院和因医院人员配备挑战而降低患者住院时间的愿望,促使他们更多的采用直觉外科的手术方案替代传统的医生手术来提升效率,这位为系统安装数量上升创造了可能性。受新冠疫情影响,大量的手术案例由于医院的运行超载积压。在疫情恢复的大背景下,之前因疫情原因搁置的病人将大量进行手术,从而进一步推动增量收益。ISRG上两轮的多端口系统批准是在 2009 年(Si)和 2014 年(Xi 和 Sp),意味着ISRG已经接近8年没有系统的重大更新。目前市场对ISRG的目光聚焦在新一代的多端口系统。 新新的系统对于ISRG而言是其重要的收入来源。在过去的几年里,ISRG 通过以旧换新在美国产生了大约 400-500 台系统销售,客户用旧的 da Vinci S 或 da Vinci Si 换新的 da Vinci Xi。然而新系统的推出已经搁置良久:截止21年底,ISRG 在该领域的剩余 Si 系统将不到...

全球疫情得到控制 直觉外科(ISRG)基本面向好

6月9日,直接外科(Intuitive Surgical)管理层在在高盛全球医疗保健大会上披露了公司最新的进展,展现了在全球疫情得到控制的大背景下公司业绩快速恢复的基本面和最新的战略部署。 一、业绩放量增长:中国和美国的业绩增长最为强劲,欧洲和日本虽然恢复情况各区域并不统一,但是总体在疫情受控的背景下向好的趋势仍非常明显。同时,产品的升级换代会进一步驱动业绩,目前尚未升级的1300台机器有望成为直觉外科新的增长点。 二、耗材降价增量:手术机器人配套的耗材使用寿命由之前的10次上升到了12-18次,同时调整了胆汁、腹股沟疝等报销率较低耗材的价格。调整后虽然可能影响到毛利率,但是更贴近消费者实际支付能力,有助于公司在发展中国家的市场推广。 三、战略布局明确:但表示将继续将投资分配给 (1) 数字生态系统、(2) Ion、(3) Sp、(4) OUS 扩张。在损益方面,短期内仍将重点放在收入增长和市场扩张上。新的数字系统和手术机器人机型有望进一步降低成本和提升医生的手术体验,在巩固现有市场的同时有望进一步增加市场份额。 综上,笔者对直觉外科基本面情况持乐观态度并对未来前景充满信心,建议投资者关注该公司进展。 以上个股分析纯为个人意见,不构成投资建议。 C基金现持有文中直接外科 Intuitive Surgical (ISRG)上市公司的长/短仓。