【智能汽车股】域控制器 – 汽车智能化趋势下的新赛道

域控制器是什么? 现时,汽车领域有两大趋势:第一是电动化,第二是智能化。电动化的发展相对成熟,亦衍生出一众成功的电动车相关企业,如特斯拉、比亚迪、宁德时代和天齐锂业等。而汽车智能化,尤其自动驾驶领域则相对处于起步阶段,尚有极大发展空间。 智能化旨在将汽车打造成一个移动终端,除了期望实现自动驾驶外,亦追求将娱乐、通讯、车身信息和车身控制等功能集合于汽车当中,并统一管理及控制。简单来说,读者可以把智能汽车想象成一部智能手机(见图一),由一个底层系统(如Andriod, IOS 等)运作,用家可以自行下载不同的应用程序,并透过网络更新软件,优化体验。 传统汽车要进化成上段所描述的智能汽车,必须经过「集成化」这一个阶段。一般来说,传统汽车的每一个功能(如主控板、音响、窗户控制、座椅控制等)都分别独立由一部俗称ECU (见图二: Electronic Control Unit) 的计算机所控制。而随着汽车的智能化发展,汽车搭配的功能越来越多,ECU的数量也越来越多,造成几个主要的坏处: 大量的ECU,以及大量用以接驳ECU的线路提升车身重量,影响续航力,并占用空间 随着功能数量以及功能之间的协作增多,线路搭配的逻辑越来越复杂,不但增加组装难度,提高成本,同时也影响功能的表现 各个ECU的所用的底层系统很可能不同,影响功能之间的兼容性,并难以统一控制及更新,无法达至如上文所述的智能化 ECU的算力亦无法支持更高端的功能,如高级别的自动驾驶 这时,域控制器便派上用场。简单来说,域控制器(见图三)是一个取替多个ECU的硬件,用算力更高的芯片把许多汽车功能集中在一起统一控制及管理,达至集成化,好处包括: 减少ECU数量,降低车身重量,提高续航力,释放可用空间 线路逻辑简化,方便组装并提升菜单现 底层系统的统一有助提升功能之间的兼容性,可实现更复杂的协作,例如统一控制自动驾驶同时所需要的加减速、转向和导航等功能。 支持无线更新,俗称OTA Update (Over-the-air Update), 车厂可以定时按用户需求更新及优化系统,提升用户体验。 因此,集成化以及域控制器的使用是汽车通往智能化的必经阶段,将会是汽车智能化风口下一个重要的赛道。目前,域控制器的渗透率只有约3-5%左右,而我们预计域控制器的渗透率将会在未来几年以约五年4-5倍的速度快速增长(见图四),因为随着汽车功能的增加,相比传统的汽车结构,域控制器已经到达成本效益的临界点,即是使用域控制器已经开始相比使用多个ECU的成本低(见图五),对于造车厂来说也会越来越吸引,加上造车厂之间于智能化上的竞争,将迫使它们转向更能支持高端功能的电子架构。 目前,车厂一般按照功能将汽车划分为五个「域」:动力域、底盘域、座舱域、智能驾驶域和车身域。每一个域控制器分别控制一个「域」。而特斯拉则将「域」以汽车的位置划分,例如前车身域、左车身域和右车身域等。(见图六) 德賽西威(002920) 德赛西威是中国域控制器制造商的龙头,专注于座舱和智能驾驶域控制器。座舱域控制器方面,德赛西威目前已有多个可大量生产的产品,例如: 基于高通骁龙820A芯片和德州仪器 J6 芯片的智能座舱3.0 基于高通骁龙8155芯片的第三代智能座舱域控制器 正在与高通共同打造第四代娱乐信息系统,目前已有订单 智能驾驶域控制器方面,德赛西威有分别支持低级别与高级别自动驾驶的产品(见图七),包括: 低级别:IPU01 (支持L1)、基于德州仪器芯片IPU02(支持L2) 高级别:基于英伟达 Xavier 芯片 IPU03(支持L3)、基于英伟达 Orin 芯片 IPU04(支持L4) 由此可见,德赛西威于域控制器方面布局完善,目前已向多个车厂提供产品及服务,包括一汽、上汽、大众、丰田、吉利、长城和蔚小理等。 相比中国其他域控制器制造商,如均胜电子和经纬恒润等,德赛西威更早进入域控制器领域,在经验、技术以及跟供货商的关系上比竞争对手领先,例如均胜电子最近开始跟英伟达合作打造自动驾驶域控制器,但德赛西威早已使用英伟达芯片推出两款产品,同时在量产方面亦领先同行。 读者可能会担忧这类域控制器制造商并没有多少技术含量,只是作为一个组装的角色,但事实并非如此。德赛西威这类域控制器制造商有多年与车厂合作的经验,对整车厂整个的研发逻辑以及整个供应链体系非常了解,芯片厂如果直接接触整车厂合作研发域控制器,将会因为不清楚它的内部流程而遇到各种问题。因此,域控制器制造商是芯片厂和整车厂之间重要的桥梁,与芯片厂合作向整车厂提供完整的域控制器方案,为整车厂节省不必要的研发成本,因此不会很容易被取替。 风险提示 但读者需要注意,德赛西威现时主要采用美国公司的芯片制造域控制器,虽然暂时美国没有限制该类芯片出口中国,但我们预计中美关系将日益恶化,难保未来美国亦会对该类芯片实施限制。虽然现时中国亦有该类芯片的制造商,但质量仍难以匹敌美国。因此,倘若美国进一步限制该类芯片的出口,势必会对德赛西威的生意造成打击。 总结 汽车智能化绝对是造车行业的大趋势,而域控制器的发展是通往智能化必不可少的元素,因此,德赛西威(002920)这类域控制器制造商龙头,在供应链不受严重打击的情况下,尚有极大的发展空间及投资价值,读者可多加留意。 以上个股分析纯为个人意见,不构成投资建议。 C 基金目前没有相关个股的长/短仓。 关于作者: 陈文轩(Jeffrey...

【 医疗保健股 】重塑中的美国医疗板块-管理式护理(MCO)- 指标对比

【 医疗保健股 】重塑中的美国医疗板块-管理式护理(MCO)- 指标对比 指标一:额外医保 (MA, Medicare Advantage) 份额 (UNH>HUM>CVS) 【 医疗保健股 】衡量一家MCO公司质量第一重要的指针就是MA市场份额。如下图所示,美国政府提供医保A,B,D分别涵盖了从住院到处方药的不同医疗服务范围。而MA则是由私立的管理式护理公司提供的保险项目,除了提供政府医保A,B,D外,还同时额外提供了包括牙科,眼科,健康管理和临终关怀等额外项目(见下图)。在美国,申请MA的一般是老年人,残疾人和有特殊病症需要长期监护的病人。 MA之所以中药是因为他是MCO利润最丰厚的部分,也是核心收入的来源。由下图所示,目前MA市场份额最大的是UNH(24%),HUM(19%)和CVS(9%)这三家企业。而MA比例超过同业水平也是这些公司业绩领先的重要依据。 影响未来MCO公司MA招募的一个重要参考是美国医保局在每年9月发布的MA Landscape档,这份档披露了MCO公司最新的用户福利,也是影响次年MA申请的重要指标:以2022年发布的名单为例:HUM,Kaiser和UNH在保费补贴,最高自费额和药物免赔额三个指针上为潜在的用户提供了最多的福利调整(见下图)。根据历史可以预测2023年在三家公司会可能会有最多的MA新增用户。 指标二:医疗损失率 (MLR, Medical Loss Ratio) (UNH>CVS>HUM) 衡量一家MCO第二重要的指标就是MLR:MCO用于支付医疗费用的保费收入百分比。MCO会使用剩余的保费收入来支付管理成本并保留利润。投资者喜欢上市公司生产低 MLR,因为这意味着公司更多的保费收入可用于支付给股东(只要管理费用得到控制)。 一般情况而言,医疗索赔或质量改进支出的增加(保持其他因素不变)将增加 MLR 并降低溢价的可能性回扣给投保人。 相反,医疗索赔减少和/或质量改进支出(保持其他因素不变)将降低 MLR 并增加可能.保险公司将不得不向投保人提供回扣。举例而言:在疫情期间,MCO会受到更多的医疗索赔而MLR下降从而影响盈利。 但是,这并不意味着MCO需要牺牲自己的服务质量和数量才能保证自己MLR不受影响。具备规模和药品集采管道的公司,比如UNH和HUM,在提供业内最高质量和最多医疗索赔的同时,MLR却能控制在82-84%左右。究其原因就在于MCO公司与药企议价(PBM)的最大筹码就是药品采购数量-而具备巨大的客户资源则能够争取到更低的药品价格,从而压低成本。同时,UNH与政府长期合作和绑定的关系也让公司在营运环节更够有更高的效率,进一步压缩成本。 指标三:医保局服务评星(CMS STAR Ratings)(HUM>CVS>ELV) 衡量一家MCO公司第三重要的指标就是医保局评星。这个简单来说就是衡量一家医保公司提供服务质量的一个参考:美国医保局每年会通过问卷调查的方式来得到参保人对于计划质量的回馈打分(1-5星),并发布一份预测未来两年的分数报告。 如果MCO公司能够取得四星以上的分数,会直接对MA注册百分比形成拉动。针对更高的基准利率和更高的回扣百分比进行投标可在福利产品/计划价值方面提供竞争优势,并进一步推高市场份额。 如上图所示,UNH和HUM在最新的评分报告中2024年的4星以上比例最高,分别达到95%和75%,领先行业水平。这意味着这两家公司在未来两年的市场份额将进一步攀升,而高评分带来的每股盈利顺风大约在0.33美元和1.18美元左右,影响明显。 反观CVS和CNC两家公司,由于未来预计2024年的4星比例仅仅只有30.2%和3.4%,这意味着公司的用户非常不满所选的保费计划,在未来续约率会大幅下降,也会失去未开发市场的竞争力,预计市场份额会下降。 指标四:政府竞标 (RFP, Request For Proposal) (MOH>CNC>UNH, 1H22) 衡量一家MCO公司第四重要的指标就是政府竞标的情况,这反映了公司与政府的关系(非常重要)和直接短期的订单数量。因为MCO公司并不是纯粹的商业公司,在和使用者签约时需要州政府决定签约的数量。而每个州签约的结果都会对公司基本面产生不小的影响。 比如在2022年9月,加州举行的竞标结果:这份价值18亿美元的州合同涵盖了超过 34 万条生命。最终,CNC 和 UNH 被选中保留合同,新进入者 MOH 将取代 ELV,成为该州的第三个计划。...

通胀周期加速美国包装食品行业发展

通胀周期加速美国包装食品行业发展 我认为美国包装食品行业有两个主要的核心投资逻辑 食品通胀带动产品价格加速上升。根据Neilson行业资料,部份美国包装食品企业涨价幅度达到约按年15-20%。 虽然2022年上半年行业普遍毛利率呈现一定压力,但部份粮食原材料期货于6月份(例如:大豆/小麦/燕麦等等)已经出现价格明显回落情况。预计部份企业未来毛利率将会呈现修复过程能见度较高 虽然行业普遍涨价幅度达到按年双位数,但仍然需要注意食品类型的竞争格局。由于部份产品(例如:急冻食品等等)消费者对于价格敏感度较高,所以提价对于销量影响较大。也需要在选股中考虑到相关的因素。 包装食品行业特征: 包装食品类型之间的提价能力差异。根据以下图中Neilson行业资料,普遍包装食品企业分别录得按年约15-20%价格升幅。产品加价后对于销量影响幅度(价格敏感度)为比较重要分类。除品牌效应外, 其产品类型的属性 (例如: 在消费者心理上的可替代性) 都会影响到消费者对于产品加价接受度。 推测消费者于不同产品的价格敏感度 我们认为于通胀比较严重的环境,企业无可避免需要进行比较大幅度提价以补偿成本上涨。价格弹性比较高的产品品类受到负面影响幅度较大。 相反而言, 价格弹性较低品类可能因此而受惠。 价格敏感度较低的产品: a). 冰鲜薯条(Frozen Potatoes) 主要供应到餐饮客户,所以对于销量影响相对较低。过去受到疫情期间影响较大,Lamb Weston 为主要供应冰鲜薯条的企业。 b). 宠物食品 (Pet Food) 由于美国过去疫情期间宠物拥有量有所上升, 而导致宠物食品的需求上升。由于一般宠物对于粮食习惯的改变都比较复杂, 所以对于价格敏感度都相对比较低。 c). 单价低, 而且消费者独特性较强的产品。 例如: 烘焙食品 (baking mixes) ,壳物食品 (cereal) 以及 芝士 (cheese) 等的价格敏感度较低。 价格敏感度较高的产品: 价格敏感度较高的产品特征包括1). 产品可选性强 2). 消费者识别度较低 及 3). 单价相对较高的产品。 a). 汤类 (soup) 可选属性较强。 根据数据显示,过去于加价期间销量跌幅较大。...

免税行业:海南疫情扰动可控,疫后修复弹性成关键

2020年,新冠肺炎疫情对国内旅游业产生前所未有的影响。根据文化和旅游部公布的资料,2020年入出境旅游市场几乎全面停滞,国内旅游人数 28.8亿人次,同比下降 52%;旅游总收入 2.23 万亿元,同比下降 61%。无论是市场面,还是产业面,2020年都是改革开放以来旅游业最为艰难的一年。2020年初新冠肺炎疫情来袭时,正是海南省旅游的旺季,为减轻疫情对旅游市场的冲击,海南省出台了多项举措,统筹开展疫情防控和复工复产,旅游经济强劲复苏。自 2020 年 7 月 1 日起实施海南离岛免税新政,即离岛旅客 (包括岛内居民旅客)每人每年累计免税限额提至 10 万元,更取消单件商品 8,000 元免税限额规定。随着海南离岛免税政策的进一步放宽,海南离岛免税市场呈现出快速增长态势。 据海口海关数据统计,新政实施2周年,离岛免税销售额累计达 906 亿元,超过过去10年总和。2020年、2021年离岛免税销售金额更实现接近翻倍的增长。拆分驱动因素来看,一方面,新政对旅客进店购买率有较大推动,免税购物渗透率从 2019 年的 10% 提升至 2021年的 30%。另一方面,旅客购买件数提升成功带动客单价翻倍,2020年、2021年离岛免税人均购买件数分别为 7.6件、10.5件,较新政实施前的 3-5件提升近一倍,带动客单价从 2019年的 3,600元提升至 2021年的 7,400元。 笔者先从国内免税行业特征说起,首先,免税商品定价基本等于商品的海外采购成本+免税店经营费用及利润。免税经营商需按年销售额的一定比例向国家上缴免税商品特许经营费,但比例较小,仅为年销售额的 1%或 4%。因此免税店相比一般零售、跨境电商等管道具有价格优势。随着国内免税业的发展,国内免税商品价格在全球范围内的竞争力持续上升。以化妆品为例,部分国际大牌明星产品在国内免税店日常价格已经低于韩国免税针对中国旅客返现42%-48%的活动价格,部分产品在国内免税管道享有全球最低价。另外,香化产品是免税管道最大销售品类,在全球旅游零售市场占比近 40%,在国内离岛免税市场占比近50%。 韩国是疫情前全球最大的免税市场,据韩国免税业协会资料,2017-2019 年,韩国免税业复合增速达3成,外国消费者贡献绝大多数销售,外国人购物金额占比高达 8成(中国游客占6成)。2020年新冠疫情爆发,韩国免税店销售额下降近四成,虽后期随疫情大有改善,但韩国免税后续增长点主要在于本地人免税消费,而中国人免税消费回流大势不改。随着海南市场地位的提升,部分奢侈品牌逐渐转移市场重点,2022年 LV、香奈儿等陆续宣布从韩国免税管道(包括乐天免税店釜山店、乐天免税店济州店等)撤柜,并表明将在海南寻找机会。 谈免税行业,中国中免(601888)必定是投资者最为耳熟能详的名字,公司是国内免税龙头,2021 年在中国免税市场份额达 86%,同时也是全球最大的旅游零售商。同时,公司也是全球最大的旅游零售商,2021 年以 669 亿元销售规模占据全球旅游零售市场 25%。 国内免税行业进入壁垒较高,从事免税业务必须经过国务院或其授权的政府部门批准。截止目前全国主要有 10张免税牌照,分别属于中免、日上、海免、深免、珠免、中出服、港中旅、海旅投、海发控、王府井。深免、珠免、中出服等由于专注于特定区域/特定群体免税品经营,被成为区域性免税商。截止目前,全国范围的口岸免税牌照持有者主要为中免、珠免、中出服、深免;中免是唯一一个具有含口岸、离岛、市内免税等全管道经营资质的运营商。规模上看,2021年中免(含日上、海免、港中旅)的免税业务收入约为 413 亿元,其余经营商免税业务收入仅约 10-20 亿元。 据中免 H...

市場衰退的避風港-美股廢物管理板塊(上篇:行業篇)

隨著全球人口增長、城市化、經濟發展以及消費增長在全球範圍內造成前所未有的垃圾過剩。根據世界銀行預測,截至 2050 年廢物產生量將比 2020 年高出 73%,超出廢物處理能力的負荷。即使在宏觀經濟衰退的背景下,今年上半年美國垃圾產生量依然環比上升14%。這也給美股廢物處理 (Waste Management)行業上市公司:Waste Management (WM), Republic Services (RSG),WCN (Waste Connections)帶來了豐厚的業績。 2022年下半年,儘管市場在美聯儲加息陰霾進入下行週期,三大指數較年初回撤20%以上。但是廢物處理行業是除了大宗商品外市場中為數不多較為堅挺的板塊(如下圖),大幅跑贏三大指數和大部分行業。究其原因,筆者認為是高企的CPI帶來的廢物管理行業核心價格上漲,抵消了國債收益率上升帶來的逆風對估值的影響。 為什麼廢物管理行業抗加息逆風?–行業估值綁定核心價格而不是國債收益率 根據GS 環境服務估值模型測算,利率每上升 100 個基點,就會對 EV/EBITDA 造成 0.9 倍的估值阻力。 而核心價格每上升 100 個基點,就會轉化為 2.3 倍的估值順風倍數。 廢物管理的核心價格受到CPI的影響,關聯度在40%左右。所以當CPI和十年期國債上升的情況下,加息帶來的估值逆風很大程度上會被高CPI帶來的核心價格抵消。據模型測算:核心價格(core price)是驅動股價的核心要素(R-squared 60-86%)。 由於持續整合以及垃圾填埋場業務競爭紀律的改善,公開市場的價格有持續可持續上漲的空間(約占垃圾定價的 40-50%)。 在垃圾收集分部,約 54% 的市場仍由非上市公司控制,這為未來的持續整合和更強的定價能力留下了空間。 需要追蹤什麼資料?–垃圾填埋氣場RNG的建設情況 垃圾填埋氣是在垃圾填埋時產生類似天然氣的可燃燒物質,比傳統天然氣高約 5 美元,但碳減排的價值是 11 美元。目前四大廢物管理公司都已經開始大量投入垃圾填埋氣場RNG的建設:預期在23年為行業帶來2-4%的EBITDA增長,在26年為7-12%的單位盈利能力(核心價格)順風。後續RNG建設情況和投產情況將影響估值倍數,需要投資者持續追蹤。 在超過100 個垃圾填埋氣項目,未來預計到 2030 年這些項目將增加約 7500 萬 MMbtu 的年產量,基本上使當今 RNG 市場的規模翻了一番,達到 7400...

部份猪企过去逆势大幅扩产能,第三季收成期将至!

养殖行业持续向规模化发展,四家最大企业猪产量占比从 2020 年约8%至 1H22 约 15%。我们相信未来行业向头部 企业集中的趋势将会持续由于大企业普遍拥有 1). 成本优势 2). 瘟疫防治更理想。而且大企业有足够资源于行业不景气 时,逆势进行大幅度产能扩张。猪价已经于6月份开始明显由$16/公斤上升至约$24/公斤,主要由于过去能繁母猪 (约 10 月培育周期)存量减少已经开始传递到猪肉供应收紧。未来对于第四季猪肉消费旺季的期待相对比较大。 养猪企业主要投资逻辑: 1). 猪供应持续因前期去产能,而预计供应处于持续收缩阶段。同时年底猪肉消费传统旺季,将带动需求上升同时面对猪供应持续收缩。 2). 部份上市养猪企业 (过去 2 年)产能扩张幅度达到 2020 年同期产量约 2-3 倍,部份企业利润预计能够达到猪瘟时水准。但目前估值与猪瘟时高𡶶存在距离。 3). 养猪企业积极 a). 扩大养殖规模 b). 向下游猪相关产业链发展。现时养猪行业规模化率仍然较低,发展空间相对较大。 从企业利润角度而言,部份猪企业估值相信存在修复空间。 1). 部份养猪企业利润预计或与 2019-2020 年猪瘟周期相约,但现时估值与过去有距离。 第三季预计将会为营利兑现期: 猪价目前仍与猪瘟周期有一段距离,但本轮企业利润修复周期将由量与价同时带动:2020 年由于猪瘟爆发而大幅度减 少猪供应,导致猪价从 2019 年 5 月份约$13.8 /每公斤上涨到 2020 年 7 月份约$40/每公斤. 养猪企业的利润 (例如: 牧原股份)从 2018...

电池设备行业格局变化或可一改近年形象

自2020年9 月中国确定了双碳目标后,国内锂电池产能迎来第二波强劲的扩产周期,但由于电池设备的国产替代故事率先于2015至2018年间早已执行,加上电池设备企业因为过往的周期性及议价能力较弱,在行业的市场规模比同期锂电池市场少数倍的背景下,导致股票表现没有急速扩产的下游电池供货商强势。 不过,随着电动车市场于去年起急速发展,新能源汽车渗透率于中、美、欧三大经济体系都持续上升,可见近年全球动力电池产能的投资亦随之提速。全球龙头电池供货商宁德时代 (300750) 最近加速海外扩产布局,投资金额逾70亿欧元 (约490亿人民币) 并计划于匈牙利设厂,在2025年投产后电池产能可高达100GWh,是现时产能的约三成。继特斯拉 (TSLA) 及通用 (GM) 等巨头纷纷自建电池厂后,欧洲车企巨头德国大众集团亦计划10年内于北美及欧洲建造6座电池生产厂,投资逾200亿欧元的电池产能可达240GWh。可见近期不论是电池供货商龙头,或是资本雄厚的传统海外车企都提速扩产动力电池业务,加上明年起将进入电池技术改革的元年,笔者认为新进的电池制造商及技术迭代将令锂电设备行业出现结构性变化,或可再次驱动锂电设备的需求爆发并维持一定增速。 国内电池设备行业格局 现时锂电设备供货商集中于亚洲,中、日、韩三国,于全球的电池装机量占全球逾九成,日本及韩国品牌如(PNT、PNE及CKD)设备供货商都与本土的LG Energy Solution及三星SDI等锂电池企业成长,发展比较死循环式;而国内基本上已实现了国产替代,大部分关键工序国产化达九成。国内电池设备供货商在中后端的工艺上现已赶及海外同行技术水平,随着宁德时代的崛起,同时于日韩设备商谨慎扩张的态度下,相信国内的电池设备商有望利用着本土成本的优势,占取海外锂电产能正扩张的市场份额。 先导智能 (300450) 最近三年约三成收入都是来自宁德时代,宁德时代现时的产能较两年前已扩张逾倍,未来于2025年规划的产能将接近600GWh,因此市场认定先导智能是行业龙头及宁德时代的代理人。公司于去年通过定增方案引入宁德时代为战略投资者,占总股本约7% 并成为第3大股东,相信未来在宁德时代扩产计划中可获优先待遇,如定增时提出的五成投资额度优先给予先导智能,让公司于今年下半年宁德时代即将启动的海外产能招标有一定中标确定性。 「交钥匙」整线方案的优势 除了得到宁德时代的认证外,先导智能现时另一重要优势是提供电池生产线的整线方案,简称「交钥匙」整线设备采购方式,是全球唯一一家可自主制造锂电池设备并提供整条生产线前中后段的设备公司。随着行业发展急速,国内新进的电池制造商已陆续投产并进行扩张计划,海外的传统车企亦有意发展电池业务垂直发展产业链。此时拥有经验及丰富客户群的先导智能将可获得更大的话语权,整线生产解决方案服务或可增加公司的吸引力。 在资本雄厚的集团正扩产的环境下,「交钥匙」方式的整线设备将更具竞争力,集团可利用设备交付速度更快的特性,工序集成化的成本优势,以及更高自动化的生产线来提升生产效率。先导智能的传统优势来自中后段的设备工艺,如在中段的核心设备卷绕机领域已占市场逾半份额,五年前收购泰坦新动力为先导智能强化了中后段设备如注液机及完善化成分溶布局等,并于去年进入了宁德时代前段涂布机的产线,成功打造整线供应方案的实例。 先导智能自2019年开始布局欧洲市场,如InoBat (斯洛伐克)、Northvolt (瑞典)、ACC (法国) 等合作新兴电池供货商,相关车企有大众集团、Daimler的奔驰等欧洲巨企,可见公司在欧洲发展所得到重要的肯定,不再只是国产替代的故事。大众集团计划的6座电池工厂平均每座工厂产能约40GWh,先导智能已率先与大众集团签订合作协议,负责Salzgitter工厂20GWh的锂电设备供应,包括前中后段的设备及整线集成总包。随着海外电池产能扩张加速,加上公司于欧洲布局「交钥匙」的成功个案,先导智能有望继续提升海外的收入占比。 总结 随着特斯拉、大众集团等海外车企自主研发电池,以及二、三线电池供货商的进入,在双碳目标明确的背景下,这些新进电池产能需要不断扩产来实现规模化以降低成本。加上锂电池技术正进入变革阶段,明年的高镍大圆柱4680电池或磷酸锰铁锂等电池技术量产,对于设备的要求提升或可掀起另有技术迭代。先导智能现已拥有电池行业龙头的肯定,并积极投放资源于多元化业务以减轻周期性的影响,「交钥匙」式整线方案亦可应用于生产光伏设备、3C设备及电池模块或燃料电池等行业,务求把公司业务平台化并发挥协同效应。笔者认为在电池产业链下游竞争渐趋激烈的环境下,先导智能或可受惠于话语权的提升,一改过往市场对此公司的形象。 以上分析纯为个人意见,不构成投资建议。 C 基金现时持有特斯拉及宁德时代的长/短仓。 关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理

重塑中的美股医疗板块–医疗器械 (下篇:个股篇)

器械航母 – 美敦力(MDT) 美敦力是全球最大的医疗器械制造商之一,产品管线覆盖几乎所有临床条件需要的器材:大到手术机器人,MRI;小到心脏支架和微型起搏器;与其竞争对手不同,美敦力并没有过度依赖任何一种特定的产品、设备或治疗类型。美敦力的收入由四部分构成:心血管(36%),神经科学(29%),手术机械(28%)和糖尿病(7%)。尽管业务分部平均,但公司其实在每个子行业都属于行业龙头(见下图),市场份额基本上不是第一就是第二。而美敦力的成功,来自于稳定的系统,以保证产品的迭代升级。 心血管(36%)是美敦力最核心的收入来源。除了领先的市场份额,增速更是不容小觑。其中增速最快的莫过于低压起搏器板块:累积年化增长高达87%,大大超越同业水平(59%)。而推动该部增长的核心产品就是其微型无引线起搏器Micra在全球强劲增长。由于体积小于传统心脏起搏器,Micra仅靠微创手术即可植入心脏;而优秀的工艺也使其临床数据相并发症相对传统起搏器减少63%左右。所以在海外市场(尤其是欧洲和日本)获得了新的增量份额。 目前Micro最大的竞争对手是来自雅培的Aveir。该产品的无铅技术工艺和更低的价格(~Micra 85%的价格)令市场担心未来瓜分美敦力的市场份额。但是Aveir目前仅限于 VR 领域,预计在2023年后期才有望获得FDA批准。 以美敦力每1-2年产品迭代效率来看,届时Micra系列应该有新一代产品与之分庭抗礼。而其他同业(诸如BSX,Biotronik等)的市场份额由于研发上不及雅培/美敦力会进一步萎缩。所以23年后市场份额仍未有定数。 美敦力的心脏监护仪器(ICM)也是近乎垄断性的存在:在2022年第二季度的市场份额累积增速高出市场四倍以上的同时,市场份额环比和同比均大幅上升,分别高达67% 和 69%。而支撑这部分业绩的是旗下核心产品Linq2,该产品是一种小型(AAA三分之一体积)无线心脏监护仪,适用于心律异常的患者。 由于其大幅领先行业的检测准确性(失误率4.7% vs. 行业 30%+)以及晶元工艺的突破,Linq2在2020年推出后的一年的时间内市场份额飙升40%,且夺回了波士顿科学(BSX) 竞品LuxDx 的市场份额。Linq2相对比竞品拥有10-12%的高额溢价,保证了其更高的毛利率。 Linq2相对一代产品最大的改变就是加入了暂停检测算法和PVC 检测算法。前者通过算法识别低幅度、电噪声和失去接触的问题,从而将之前前代相关产品检测错误率80%。后者通过使用R-R 间隔和形态特征算法来区分 PVC 心跳和正常心跳,从而快速识别高危患者。 美敦力产品管线庞杂,受篇幅限制笔者无法逐一说明。医疗器械看重体系和传承,而美敦力在优秀的系统正是其成功的关键。目前美敦力的估值(21.3x)略低于行业(25.5x)水平但是增速和股息率和行业整体持平。尽管近期管理层强调供应链问题没有解决而对产能造成影响,但是美敦力长期的器械龙头地位仍无法动摇。 微创之王-波士顿科学(BSX) 和美敦力相比,波士顿科学没有手术机器人以及MRI等大型设备,而主要集中在心血管和外科(Medsurg) 的微创介入耗材。心血管部门约占总收入的 40%,包括外周/主动脉支架和起搏/除颤器。外科收入约占60%左右,包括内窥镜,泌尿科导管和用于神经调节的电生理设备。 波士顿科学同样是一家全球性的器械龙头,向世界约 35,000 家医院销售其产品。在美国,大型团购组织 (GPO)、医院网络和其他采购团体占销售额的很大一部分。但是由于新冠疫情的肆虐,导致其主要市场的手术量出现大幅下滑,从而对业绩造成了短期的逆风。 波士顿科学最具代表性的产品Watchman (左心耳封堵器)是目前增长最为迅速的产品,即使在疫情期间依然保持了近20%的增速。该产品主要用于预防心房颤动患者的血栓。近期ACC 临床数据证明其能够减少患者中风概率33%,超过其他竞品防护水平。 尽管竞争激烈, WATCHMAN在2022上半年依然保持强劲的增长势头:今年第二季度突破2千万美元的历史新高。由于供应短缺手术量依然减少,市场预计下半年堆积的手术量将会为公司带来持续的业绩支持。同时,公司近期推出的消融设备 Versacross Connect未来将于 Watchman一起使用,在提供更好的治疗效果同时也将进一步推动业绩增长。 电生理(EP)是公司在心血管分部增长第二强劲的领域:其中以PolarX和Stablepoint这两款冷冻消融设备最为突出。由于近期ATLAS临床试验证明了公司 EMBLEM S-ICD 相对单腔经静脉 ICD 对猝死类似保护优秀临床数据,欧洲和日本的医生开始逐步采用POLARx和StablePoint 作为临床的首选,进而带来了海外增量(+15%)。未来随着公司旗下的电磁消融产品Farapulse通过Advent研究和FDA审查,将帮助公司进一步稳固在消融领域的统治地位和业绩。 最后,在外科手术板块中:公司泌尿外科和骨盆健康是增速最快的领域:在今年二季度疫情和供应链双重压力下依然保持了同比7% 和 16%。海外增长同样迅速:新兴市场增长了 44%,这得益于 LithoVue 和 SpaceOAR...

原油运输大周期是否正在来临?

随着12月5号欧洲将对俄罗斯进口原油禁令逐渐步近,对原油运输贸易的实质影响预计将于未来1-2个月内开始变得明显。我们认为其主要影响将会包括: a)。平均油运距离的延长b)。 委内瑞拉原油出口到欧洲恢复 c)。未来潜在伊朗核协议达成。这些因素将会对于原油运输的需求出现比较大的利好。 原油运输行业出现淡季不淡情况, 预计冬季原油运费将会更强。 8月份为油运行业的传统淡季。但由于欧洲将扩大从其他地区进口原油来替代俄罗斯进口, 这让淡季的时间也出现运价比较大幅度上涨情况。未来我们相信随着更接近12月份禁运的时间点以及冬季传统油运需求较高(例如: 北美以及欧洲对于取暖燃油(heating oil )的需求按月出现的季节性增加,将会利好VLCC (超大型油轮) 运价发展。 1). 原油运费占货物成本小,需求推动下弹性大。 a). 运费占原油货物价值的比例较低, 让运价具备较大弹性。 根据第三方统计,如果按照油价约$80美元/桶,历史平均运价TCE 3.69万美元/天 以及运程为约20天估算,运价占货值的比例仅为约0.5%。所以于油运供需情况出现较大变动情况下, 运价的上涨空间都比较大。 b). 油运需求上升为过去历史上运价大幅上升的普遍原因。 根据历史情况,运价出现大幅度上涨的原因普遍包括: 1)。油运需求出现比较大幅度上升 (例如: 2002-2023年/ 2006-2007年分别录得约7-9%油运需求增长,同时配合油轮供应上升比较慢的情况。我们相信这次将很有可能出现类似情况,将会为运价上升提供比较大的动力。 c) 本轮油运需求上升, 相信会于未来1-2个月变得比较明显。以下为需求拉动因素的总结: 2). 预测油运需求,将会因为俄罗斯禁运事件,而出现较大幅度上升: a)。 欧洲于12月5号开始禁运俄罗斯原油,将会延长原油运输距离。 b)。 潜在伊朗核协议进展,将向市场释放比较大幅度的原油出口供应量。 c)。 美国政府原油库存处于低位,将会带来补库存的需求机会。 欧洲于12月5号开始禁运俄罗斯原油,预计将延长原油运输距离。 由于欧洲将会于2022年12月份禁止进口俄罗斯原油,这将会导致欧洲需要向更远的地区 (例如: 中东/ 西非/ 北美地区) 进口更多的原油以作替代,从而延长了平均运输的距离。根据SEA-DISTANCES.ORG数据,从俄罗斯接近波罗的海的(Kaliningrad) 口岸到德国的(Weserport) 口岸约为781 海里。 潜在欧洲原油运输替代路线: 假设从美国墨西哥湾 (Gulfport) 出口,距离将会为4,969 海里...

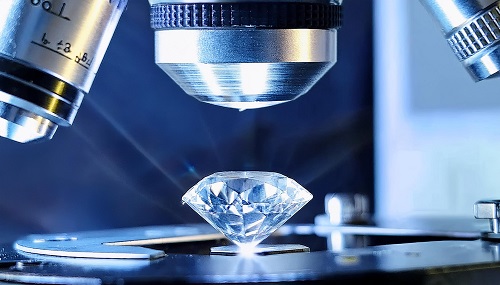

消费降级中引育出发亮的培育钻石

通胀引致的供需失衡,以及「清零政策」令产业链间歇性受影响,加上房地产危机未见有起息,现时国内的消费力出现下滑迹象,如果情况继续未有好转,或许「消费降级」的现象将会重现。「消费降级」曾于2018年经济下行时谈及,美国最近亦开始再次讨论该现象,消费者或普遍开始追求物美价廉的商品。美国严重的通胀问题令现时消费者的可支配收入 (disposable income) 存有一定压力,消费者将对产品价格更关注,消费行为或会出现变化并体现在各家公司的财报上。 在消费降级的环境下,消费者将购买更便宜的替代品,例如在超市内放弃牛肉并选择购买更便宜的鸡肉。而培育钻石亦是天然钻石的便宜替代品,从肉眼上难以分辨出分别,而且有着只是天然钻石三成价格的优势,在天然钻石全球储量有限的背景下,消费降级或可令培育钻石的需求增加。全球天然钻石开采商较为集中,七成钻石原石开采来自5间矿业公司,消费者信心下降以及政治不确定性导致天然钻石的需求放缓,某程度令原石产量由2017起因而一直下降。2020年尾力拓集团 (Rinto)的阿盖尔 (Argyle) 矿场由于生命周期接近尾声,因此关闭营运37年、曾出产约一成天然钻石的重要矿场,同时今年俄乌战争导致全球最大的俄罗斯天然钻石供货商埃罗莎(ALROSA)被美国制裁,影响约三成天然钻石的全球供应量,这意味着未来天然钻石的价格或会有一定支持。 天然钻石的消费降级替代品 培育钻石是人造的真钻石,不论在化学成分、硬度、折射率及色散都与天然钻石近乎一样,基本上只有宝石鉴定的专业设备才能检测出分别,无法用肉眼辨别的普通消费者只可靠如GIA美国宝石学院提供的鉴定书来区分,明显比其他仿钻石如莫桑石及锆石等有绝对的优势。 一般天然钻石处于地底逾百公里,承受左摄氏900至1,300度高温,形成时间逾亿年再由火山喷到火山岩层中被开采。现时制造培育钻石有两大方法,高温高压法(HPHT)及化学气相沉积法(CVD),国内约九成培育钻石都是由HPHT法制造,并集中于河南地区,而欧美及印度则是主要使用CVD的生产方法。HPHT的工序流程比CVD多,但生产设备能使用国内自主研发的六面顶压机,不用倚赖进口设备,而且生长速度比CVD的3-4周快一倍时间,唯现时只能量产于1-5克拉(carat)内的培育钻石。单晶合成工序是HPHT法培育钻石的核心环节,需要按照设定程序进行加温加压,长时间保持恒定并把合成块培育成培育钻石晶体,需要企业通过长期累积的know-how来形成完善的体系,国内工业级金刚石生产企业早以HPHT法生产,产业链相对成熟,有一定的优势及协同效应。 产销两旺及供不应求令毛利率维持高位 上市公司中兵红箭(000519)的子公司中南钻石、黄河旋风(600172)及力量钻石(301071)是国内使用HPHT法生培育钻石的上市公司,力量钻石专注在超硬材料业务的单纯商业模式相对较为吸引。力量钻石主要从事培育钻石、工业金刚石及金刚石微粉的生产及销售,虽然现时在国内培育钻石产能的市场份额三甲不入,但公司2021年以来培育钻石的订单充足,相关收入爆发式增长并占总收入约四成,是业绩重要的增长动力。在强劲的下游需求背景下,力量钻石成功的技术改进,近年钻石产品规格提升至3克拉以上,培育钻石业务的单位毛利亦因而提升,现时该业务的毛利率有逾80%,随着培育钻石的产量提升将可利好公司的产品结构并提升综合毛利率。 力量钻石仅于去年9月24日在深圳创业板上市,IPO实际募资约3亿元人民币后,今年3月26日再披露不超过40亿元的定增预案,其金额逾总资产两倍,目标明确是提速扩展培育钻石业务,期望三年后培育钻石每年产能将达341万克拉,是现有产能的逾五倍。这次募投项目合计采购1,800台六面顶压机,是生产金刚石单晶及培育钻石的核心装备,因此公司金刚石单晶的产能亦有望增长逾两倍。 培育钻石的未来发展方向 现时培育钻石的市场渗透率仍然偏低,但不论于人道主义、能耗及环境污染等环保主题上,培育钻石都较有优势,更不会出现地缘政治问题。虽然失去了天然钻石稀有性的元素,但笔者认为培育钻石于消费降级及ESG关注度提高的背景下还有一定的定位价值。近年除了全球排名第二天然钻石供货商De Beers于2018年推出的Light Box 培育钻石品牌外,今年全球最大的跨国奢侈品综合企业LVMH亦投资了以太阳能生产的Lusix培育钻石供货商,相信中国的培育钻石市场只是时间的问题,需求将会被海外带动。印度是全球最大的钻石抛光中心,印度宝石及珠宝出口促进委员会(GJEPC)于今年上半年的数据显示,该地进口的培育钻石毛胚及出口的裸钻分别同比增长七至八成,可见该行业景气甚高。笔者认为随着技术改进及其市场渗透率的提升,培育钻石的想象空间仍存在,值得持续关注其相关的行业数据。 以上分析纯为个人意见,不构成投资建议。 C 基金现时未持有以上股票的长/短仓。 关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理