热门文章

重塑中的美股医疗板块–药企(Pharmaceuticals)【下篇:个股解析】

- 临床之王:辉瑞 PFE

作为疫情的最大受益股辉瑞,市场给出的估值一直平平。原因主要是因为市场认为辉瑞的增长性较弱和疫情收入的不可持续性。但是疫情的反复和连续的并购(Biohaven, Arena)将投资者的视野重新拉回到这支老牌药企。对于辉瑞笔者的印象就是慢但是稳重(slow and steady),尽管管线布局不算丰富,但是几款核心药(疫苗,口服药,免疫药)的临床数据都远高于同业,并且抢占市场先机。在并购和合作上,辉瑞和BNTX的合作和ARENA都堪称行业典范,这保证了其能够充分利用疫情手上数百亿美金。

1.1疫苗加强针 Comirnaty 收入可持续吗?

尽管早在一年前市场就充斥着疫情短期内结束的声音,但是新冠病毒却随着时间的推移持续进化。从Delta到Omicron的变种,再到从BA1到BA4.5的分支,每一次病毒的进化都带来新一轮的疫情反复。

直到今日,全球的疫情再度因为BA4.5泛滥导致新增病例快速攀升。市场预测今年的疫情收入依然能维持在800亿美元以上,之后逐步下滑到200亿美元水平的稳定收入,假设的前提是模拟全球加强针的接种率从目前的22%逐渐下滑但最终稳定在10%的水平,最差情况将以季节性流感形式出现。

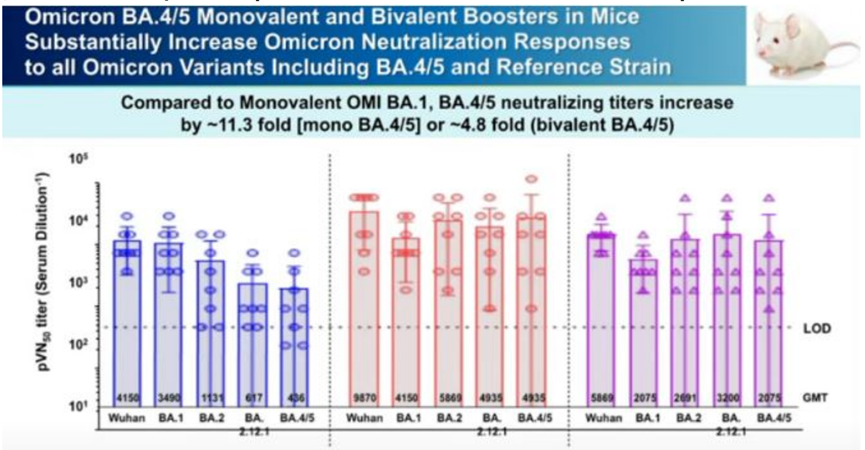

圖片來源:公司資料

6月25辉瑞表示之前开发的Omicron加强针对BA4.5具有免疫保护作用,抗体几何平均滴度(GMT)相比加强前分别提高13.5和19.6倍。仅仅5天后,就收到了来自美国政府高达32亿美金的订单。这意味着疫情变异将促使药企重新研发新的疫苗,并带来新的订单和收益。

1.2 口服药 Paxlovid的前景?

2021年11月,Paxlovid 发布了89%有效性的临床资料,远超同业平均水平(60%)。鉴于治疗时间短(5 天)和药物机制(蛋白酶抑制剂),相对于 COVID-19 抗体药物和瑞德西韦(必须注射),Paxlovid 的口服给药明显更方便。

但有仍两个限制:需要在美国开处方,所以国际销售可能面临潜在合规风险。第二是因为因为利托那韦成分(用于改善活性药物在血液中的半衰期)它具有许多药物相互作用,因此无法和高血压药物同时使用。

管理层对于Paxlovid的22年的销售指引仅仅只有200亿,但市场估计远不止此。目前该药已经获得欧洲药品管理局对的有条件营销授权,已在约 40 个国家获得紧急或有条件授权。预计随着批准数量的增加,合同数量也会增加。在乐观情况下,Paxlovid 2022 年的销售额可能超过 600 亿美元。

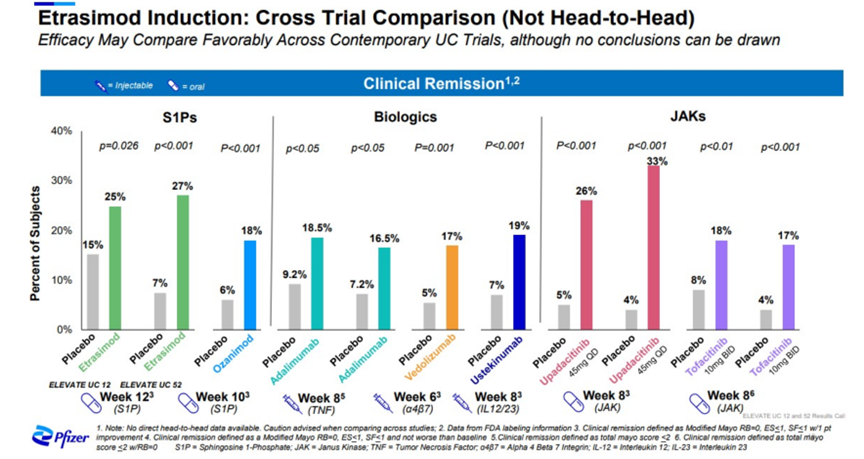

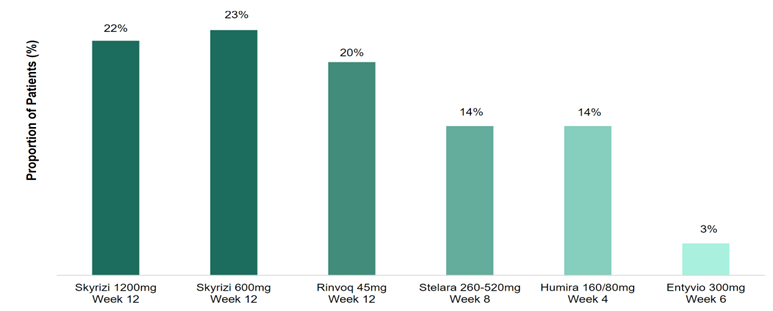

1.3并购Arena贵了吗? 2021年底,辉瑞宣布了以每股100美元的价格并购Arena制药,其过高的溢价受到市场的质疑。然而在收购Arena不到五个月内,Arena就用实力证明了自己的价值:公司发布了Etrasimod在治疗一线溃疡性结肠炎临床缓解率高达27%,远超竞品BMY的Zeposia和其他老牌药物(比如阿达木单抗Humira),一举震惊市场。

收购Areana为辉瑞打开了免疫市场这一高达800亿美元市场的钥匙,而Arena的etrasimod (S1P)惊艳的临床资料业务也无疑说明辉瑞在免疫市场分一杯羹:市场估测其贡献收入峰值将高达80亿美金。

圖片來源:公司資料

- 管线之王–艾伯维 ABBV

ABBV对于管线的管理和配置可谓是一绝:首先集中布局医药中最大的市场规模的免疫学板块,次要布局在无人布局但市场潜力不小的医美板块。这帮助ABBV规避了同质化竞争带来的损耗和市场份额的瓜分。第二就是管线的前瞻性,ABBV早早就意识到了管线内Humira专利损失可能带来的影响,所以投入大量的研发经费和广告费用扶植替代管线Skyrizi和Rinvoq,保持其管线的连贯性和收入的稳定性。

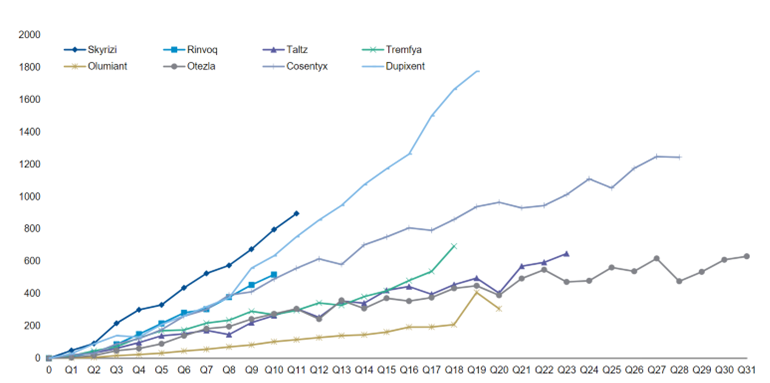

2.1 核心问题:Skyrizi 和 Rinvoq 的潜力究竟有多大? 如下图所示,Skyrizi和Rinvoq在商业化后市场份额快速攀升至第一和第三,预计在2025年合计收入就可以达到200亿美元的峰值销售。

圖片來源:Alphawise

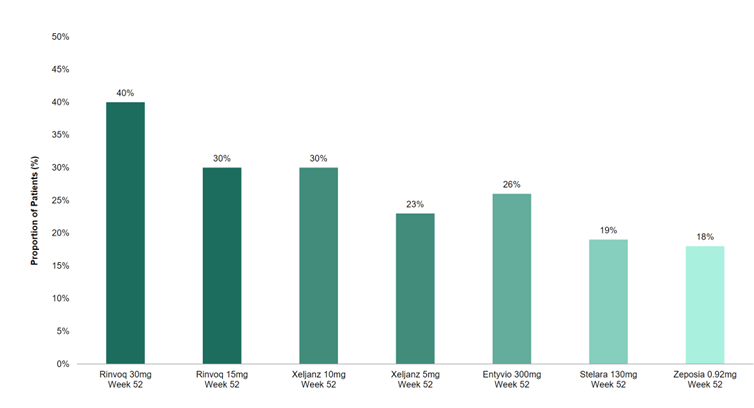

Skyrizi和Rinvoq的成功是基于其优秀的临床资料,如下图所示,Rinvoq在溃烂性肠炎(UC)的客观缓解率高达40%,在行业中位居第一;而Skyrizi在克罗恩症(CD)的临床缓解率高达23%,也是在整个行业翘楚。优秀的临床资料自然获得医生的偏爱,根据AlphaWise医生回馈,40%以上的医生将使用Rinvoq/Skyrizi作为新的替代药。

圖片來源:Alphawise

2.2 Humira专利到期的影响究竟有多大?

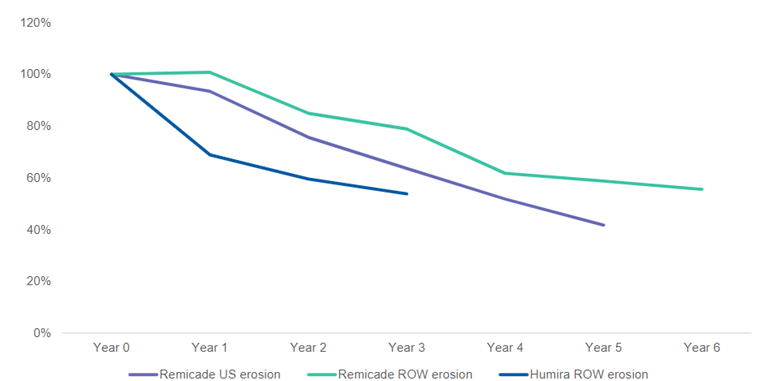

Humira 的生物仿制药版本将于2023年1月进入美国市场,首先是 AMGN,然后是 6 月的OGN。ABBV 已指导 2023 年的销售影响为减少45-50%。笔者测算影响大约会在47%左右,最坏的情况能高达60%。

参考之前免疫学领域生物仿制药Remicade 的专利损失情况,最高损失大约在5-7成左右,和估算结果大约一致。尽管Humira和Remicade在报销途径和医保政策上有区别,但是整体偏差应该不会太大。 而Humira专利损失将得到Humira和Skyrizi的有效覆盖。

圖片來源:Alphawise

- 预期之王:礼来 LLY

如果问哪家药企有最好的预期或者最大的想象空间,那礼来应该是主流的答案。原因是其在制药领域拥有最强劲的新产品周期:重磅减肥药替西帕肽Tirzepatide和Donanemab (Dmab) 将使 LLY 的长期收入提高 40%,将营业利润率从 32%扩大到 41%,并使礼来在2025和2030年每股收益高达16/21美元。

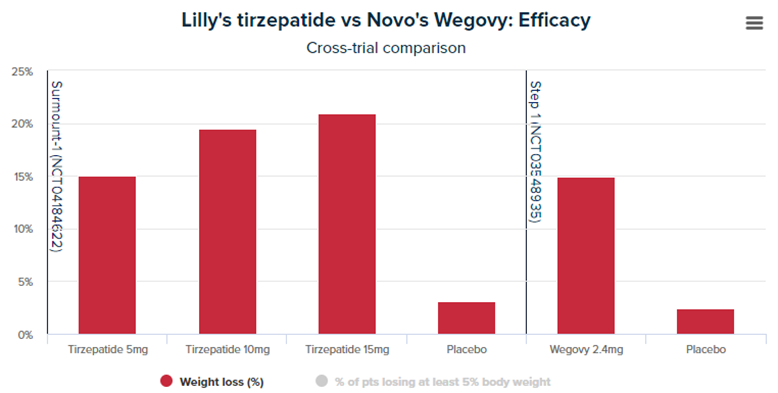

3.1 减肥药Tirzepatide究竟有多强?

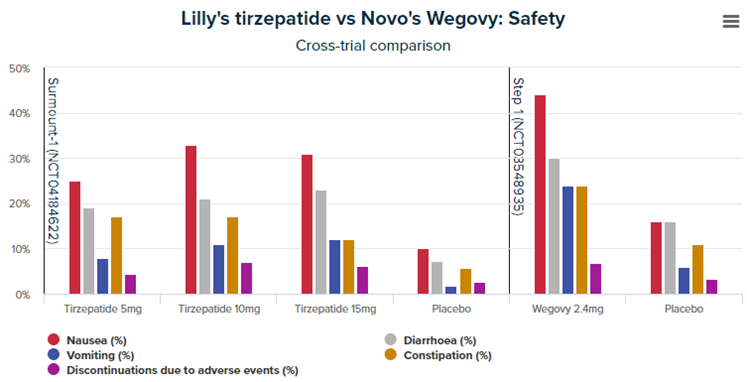

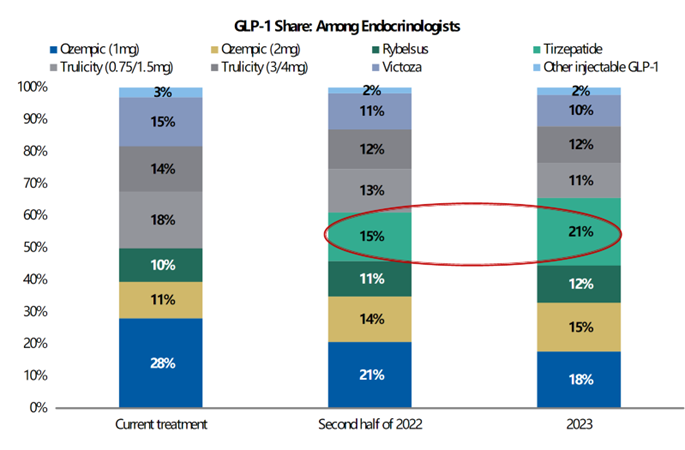

Tirzepatide (GLP-GIP) 将 LLY 的注射剂专营权进一步扩展到 2 型糖尿病 (T2D) 和减肥市场,预测将在2025/2030 年全球销售额将高达50/155 亿美元。 今年(2022)一季度,Tirzepatide最新临床资料证实其减肥效果达到20%,高出竞品诺和诺德(Novo Nordisk)的减肥药韦戈维Wegovy 整整5% ,安全数据(呕吐,腹泻,恶心)也更为优秀(见下图)。鉴于现有药物(奥利司他、芬特明和纳曲酮)的疗效甚微,以及历史药物(即芬芬)的安全问题,肥胖治疗市场仍然不发达,这也导致报销范围有限。随着更有效的 GLP 药物(Tirzepatide 和 Wegovy 被采用/使用)广泛得到认可,未来这部分市场可能也会进入医疗保险的全额报销,并且抢占核心市场份额。

圖片來源:公司資料

目前, Tirzepatide二型糖尿病领域已经获批。预计在2025/2030 年全球销售额达到22/17 亿美元。T2D 中 Tirzepatide 的吸收将强劲,并推动 LLY 的份额增长:根据AlphaWise资料:全科医生预计 GLP-1 患者市场今年将达到15%,明年将上升到21%。

圖片來源:Alphawise

3.2 Donanemab (Dmab)的现状?

Donanemab将是礼来第二个重磅药, 2030 年销售额为 30 亿美元。FDA去年批准了 BIIB 的 Aduhelm ,使其成为第一个获批用于阿尔茨海默病的疾病修饰药物,但随后的 CMS国家覆盖决策草案有效地否定了商业机会。

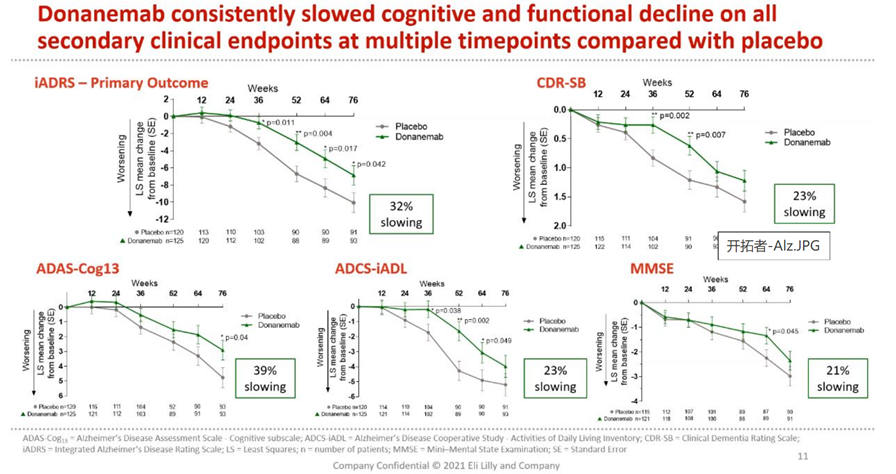

根据礼来最新发布的资料:相对于对照组,多那奈单抗将 iARDS 的临床下降速度减缓了 32%,具有统计学意义。Donanemab 未能在更广为人知的次要终点 CDR-SB 上显示出优于安慰剂的显著益处。与安慰剂相比,该项目的下降速度确实减缓了 23%,达到了临床有效性。

Donanemab (Dmab) 和 TRAILBLAZER ALZ 2 (TB2) 3 期试验,LLY 强调了Dmab相对其竞品能够快速清除大脑中的斑块,LLY 认为寻找生物标志物数据证明更快斑块清除和临床益处。礼来目前计划在2022年向FDA 提交加速批准,这意味着FDA可能在 2323 年第一季度做出决定。如果 TRAILBLAZER-ALZ 2 研究 (TB2) 在 2023 年取得积极成果,该公司将寻求与 CMS 合作,以解决全面医疗保险覆盖的潜力。

以上个股分析纯为个人意见,不构成投资建议。 C 基金不持有文中PFE,ABBV,LLY个股的长/短仓。

关于作者: 党天楚(Elliott Dang)鹏格斯资产管理的投资分析师,覆盖医疗,房地产和农业板块等。