热门文章

重塑中的美股医疗板块–医疗器械 (下篇:个股篇)

器械航母 – 美敦力(MDT)

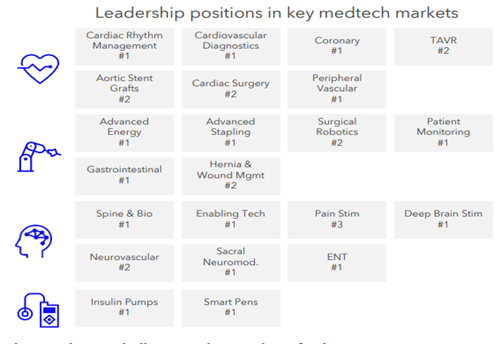

美敦力是全球最大的医疗器械制造商之一,产品管线覆盖几乎所有临床条件需要的器材:大到手术机器人,MRI;小到心脏支架和微型起搏器;与其竞争对手不同,美敦力并没有过度依赖任何一种特定的产品、设备或治疗类型。美敦力的收入由四部分构成:心血管(36%),神经科学(29%),手术机械(28%)和糖尿病(7%)。尽管业务分部平均,但公司其实在每个子行业都属于行业龙头(见下图),市场份额基本上不是第一就是第二。而美敦力的成功,来自于稳定的系统,以保证产品的迭代升级。

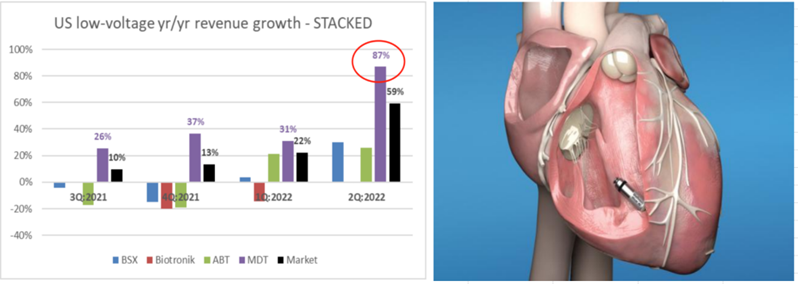

心血管(36%)是美敦力最核心的收入来源。除了领先的市场份额,增速更是不容小觑。其中增速最快的莫过于低压起搏器板块:累积年化增长高达87%,大大超越同业水平(59%)。而推动该部增长的核心产品就是其微型无引线起搏器Micra在全球强劲增长。由于体积小于传统心脏起搏器,Micra仅靠微创手术即可植入心脏;而优秀的工艺也使其临床数据相并发症相对传统起搏器减少63%左右。所以在海外市场(尤其是欧洲和日本)获得了新的增量份额。

圖片來源:DBK, Medtronic

目前Micro最大的竞争对手是来自雅培的Aveir。该产品的无铅技术工艺和更低的价格(~Micra 85%的价格)令市场担心未来瓜分美敦力的市场份额。但是Aveir目前仅限于 VR 领域,预计在2023年后期才有望获得FDA批准。

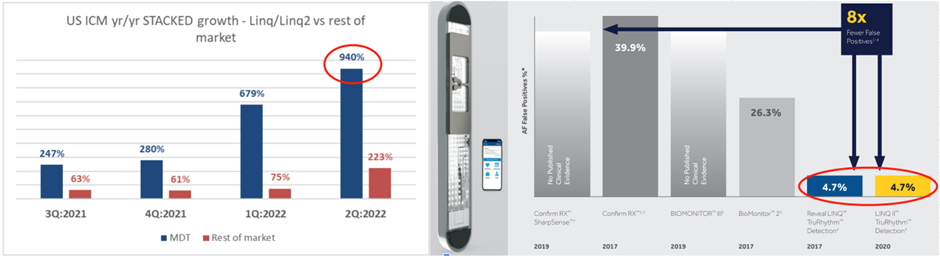

以美敦力每1-2年产品迭代效率来看,届时Micra系列应该有新一代产品与之分庭抗礼。而其他同业(诸如BSX,Biotronik等)的市场份额由于研发上不及雅培/美敦力会进一步萎缩。所以23年后市场份额仍未有定数。 美敦力的心脏监护仪器(ICM)也是近乎垄断性的存在:在2022年第二季度的市场份额累积增速高出市场四倍以上的同时,市场份额环比和同比均大幅上升,分别高达67% 和 69%。而支撑这部分业绩的是旗下核心产品Linq2,该产品是一种小型(AAA三分之一体积)无线心脏监护仪,适用于心律异常的患者。

由于其大幅领先行业的检测准确性(失误率4.7% vs. 行业 30%+)以及晶元工艺的突破,Linq2在2020年推出后的一年的时间内市场份额飙升40%,且夺回了波士顿科学(BSX) 竞品LuxDx 的市场份额。Linq2相对比竞品拥有10-12%的高额溢价,保证了其更高的毛利率。

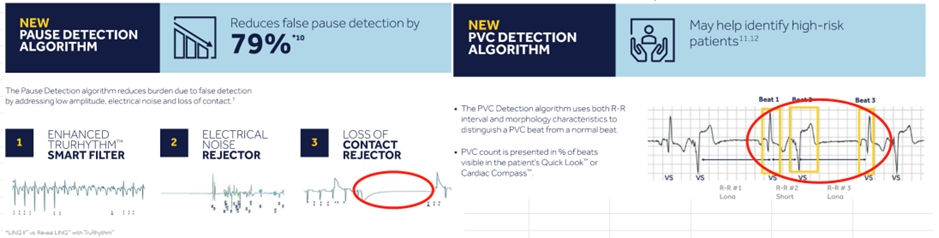

Linq2相对一代产品最大的改变就是加入了暂停检测算法和PVC 检测算法。前者通过算法识别低幅度、电噪声和失去接触的问题,从而将之前前代相关产品检测错误率80%。后者通过使用R-R 间隔和形态特征算法来区分 PVC 心跳和正常心跳,从而快速识别高危患者。

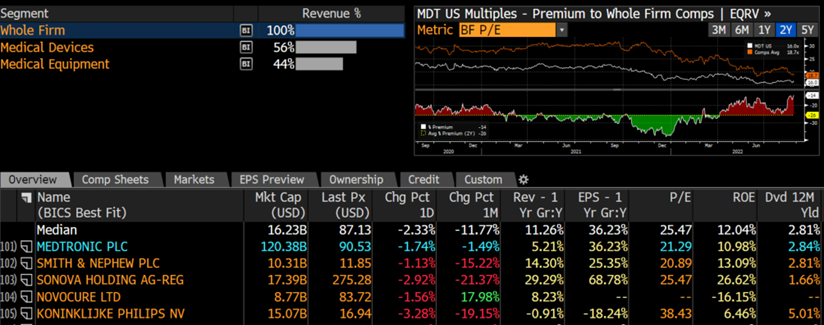

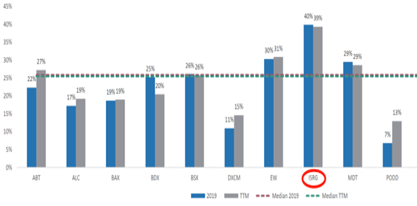

美敦力产品管线庞杂,受篇幅限制笔者无法逐一说明。医疗器械看重体系和传承,而美敦力在优秀的系统正是其成功的关键。目前美敦力的估值(21.3x)略低于行业(25.5x)水平但是增速和股息率和行业整体持平。尽管近期管理层强调供应链问题没有解决而对产能造成影响,但是美敦力长期的器械龙头地位仍无法动摇。

微创之王-波士顿科学(BSX)

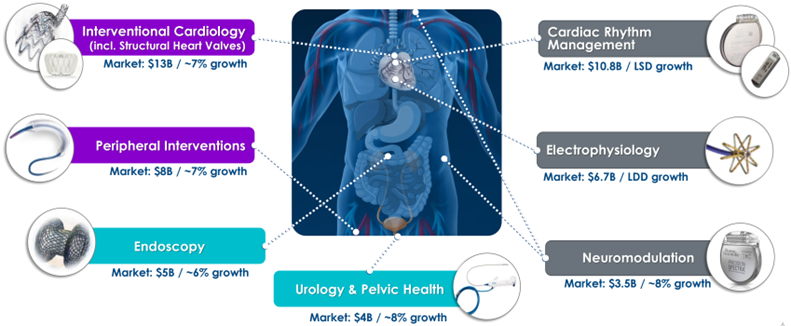

和美敦力相比,波士顿科学没有手术机器人以及MRI等大型设备,而主要集中在心血管和外科(Medsurg) 的微创介入耗材。心血管部门约占总收入的 40%,包括外周/主动脉支架和起搏/除颤器。外科收入约占60%左右,包括内窥镜,泌尿科导管和用于神经调节的电生理设备。

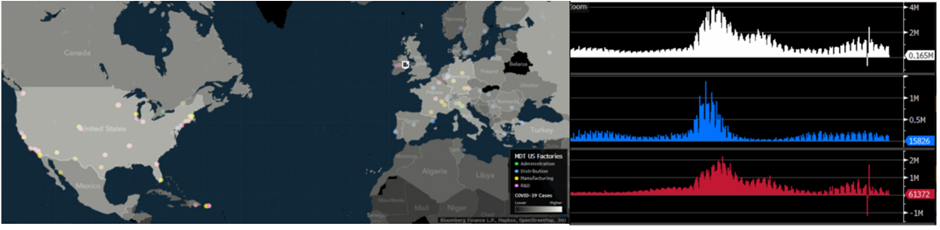

波士顿科学同样是一家全球性的器械龙头,向世界约 35,000 家医院销售其产品。在美国,大型团购组织 (GPO)、医院网络和其他采购团体占销售额的很大一部分。但是由于新冠疫情的肆虐,导致其主要市场的手术量出现大幅下滑,从而对业绩造成了短期的逆风。

波士顿科学最具代表性的产品Watchman (左心耳封堵器)是目前增长最为迅速的产品,即使在疫情期间依然保持了近20%的增速。该产品主要用于预防心房颤动患者的血栓。近期ACC 临床数据证明其能够减少患者中风概率33%,超过其他竞品防护水平。

尽管竞争激烈, WATCHMAN在2022上半年依然保持强劲的增长势头:今年第二季度突破2千万美元的历史新高。由于供应短缺手术量依然减少,市场预计下半年堆积的手术量将会为公司带来持续的业绩支持。同时,公司近期推出的消融设备 Versacross Connect未来将于 Watchman一起使用,在提供更好的治疗效果同时也将进一步推动业绩增长。

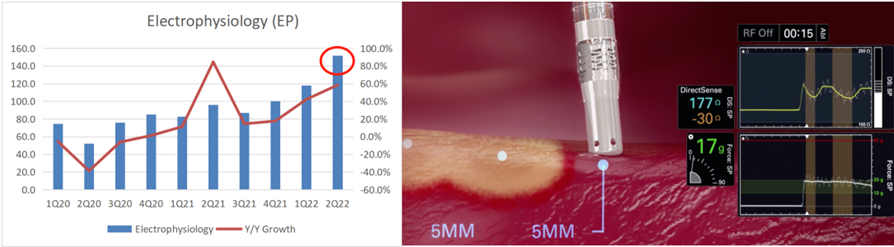

电生理(EP)是公司在心血管分部增长第二强劲的领域:其中以PolarX和Stablepoint这两款冷冻消融设备最为突出。由于近期ATLAS临床试验证明了公司 EMBLEM S-ICD 相对单腔经静脉 ICD 对猝死类似保护优秀临床数据,欧洲和日本的医生开始逐步采用POLARx和StablePoint 作为临床的首选,进而带来了海外增量(+15%)。未来随着公司旗下的电磁消融产品Farapulse通过Advent研究和FDA审查,将帮助公司进一步稳固在消融领域的统治地位和业绩。

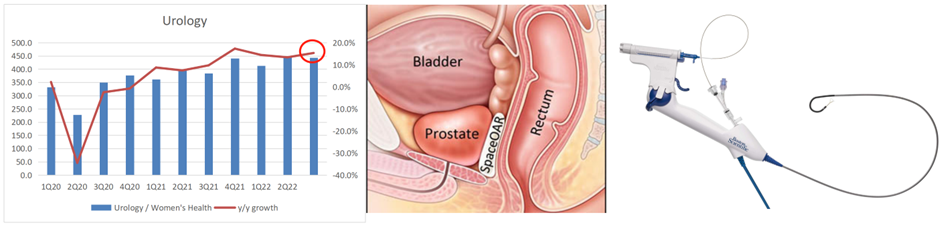

最后,在外科手术板块中:公司泌尿外科和骨盆健康是增速最快的领域:在今年二季度疫情和供应链双重压力下依然保持了同比7% 和 16%。海外增长同样迅速:新兴市场增长了 44%,这得益于 LithoVue 和 SpaceOAR 等新产品在关键国家的持续推出,以及在中国获批的 Tria Firm 输尿管支架。

展望未来,管理层强调泌尿部分仍有大量积压订单,这意味着今年下半年将会保持增速。同时,公司近期收购的 MITech是一家韩国上市的内窥镜和泌尿外科龙头:产品包括HANAROSTENT 产品组合,这是一系列适形和自扩张金属支架。能够为公司带来除了导尿管和消融设备以外的新管线方向,也有助于推动波士顿的内窥镜业务(包括 Xlumena / AXIOS)重启增长。本次收购为公司外科手术分部的长期前景打了一针强心剂。

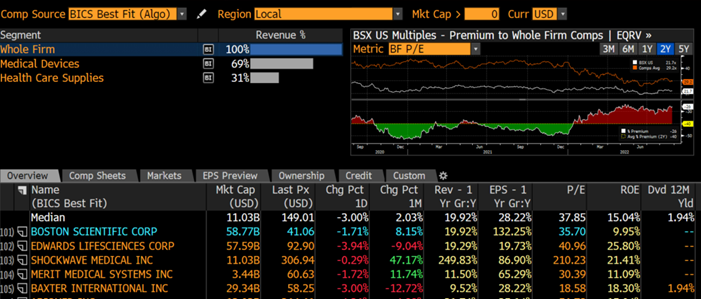

由于上述原因,波士顿科学今年二季度上调了指引: 全年有机增长上调至 8%-9%(从之前的 6.5%-8.5%)。由于受到外汇逆风影响,净利润依旧和市场预期持平。但综合来看估值(36% vs. 38 ind.)依旧处于合理区间。

逆风王者-直觉外科(Intuitive Surgical)

直觉外科是全球手术机器人的龙头企业,由于笔者在之前的文章中已经详细分析过公司业务和产品管线(详见:重塑中的美国医疗板块–手术机器人),本文不做赘述。

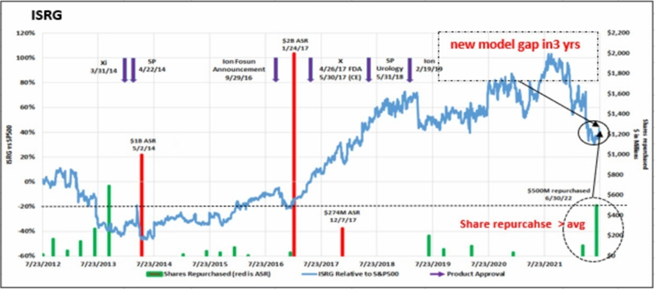

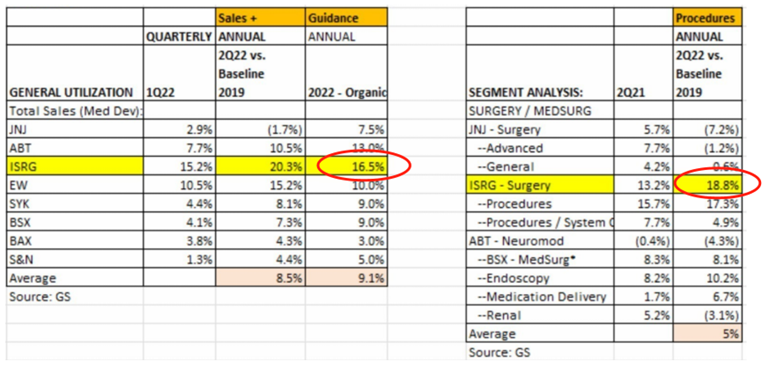

圖片來源:GS,彭格斯投資心得

之所以再度提起,原因在于公司在2022年2季度的业绩大幅跑赢行业:在各种逆风的背景下依然保持高达20%的收入增速(行业增速:8%)。尤其是在手术外科领域,收入增速(18.8%)更是跑赢了行业增速(5%)近四倍(详见下图表格)。

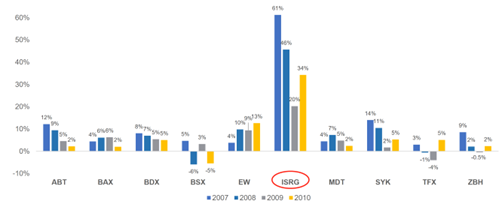

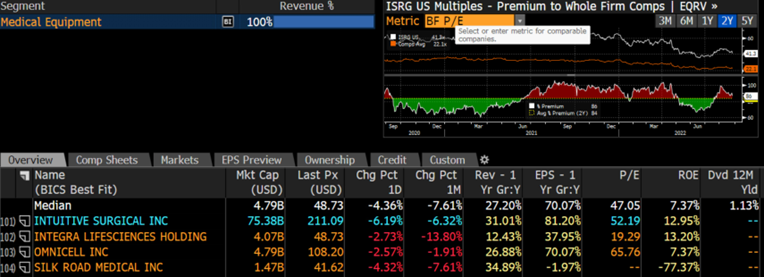

同时,笔者认为ISRG相对其他器械公司有更强的抗经济衰退(recession)属性:回看上一次经济衰退期间(2007-2010),ISRG也是在行业整体衰退萎靡的时候保持着远超行业的增速(见下图)。是因为ISRG相对同业承受更少逆风吗?并不是。比如这次供应链危机中,公司的芯片和树脂的供应链断裂使得其相对同业承受更多的损失。 ISRG的成功来自于其成功的商业模式:主要收入来自于耗材(配套器械),而非器械(机器人)本身。这样即使机器人由于各种原因销售停滞,已经卖出的器械依然有源源不断的耗材订单。

纵观未来,芯片短缺的问题在二季度已经出现好转态势,7月份已经有15个系统的芯片完成交付。同时,新机器的安装数量和海外的销售都相对一季度出现了好转,尤其是Ion,在美国创造了 单季度41 个系统的发货,使总安装量超过 200 个。长期来看,公司投入更多经费研发第四代多埠达芬奇;而与西门子近期关于锥束 CT商业合作也将Ion的诊断正确率上升了10%,更优秀的临床资料有望进一步推动全球的销售。

以上個股分析純為個人意見,不構成投資建議。 C 基金暫不持有相關個股的長/短倉。

關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師,覆蓋醫療,房地產和農業

板塊等。