热门文章

一波三折的 药明生物 回归基本面分析

一波三折的 药明生物 回归基本面分析

医药外包机构 (CXO) 药明生物 (2269) 的股东于2022年可说是一波三折,自2021年7 月药物评估中心 (CDE) 发布了指南提倡临床试验标准升级后,股价便从高位开始回落,至今回调最大幅度有逾七成。正当市场担忧临床试验的政策收紧将影响CXO订单的需求时,同年10月间有部分国内生物科技企业开始被美国列入黑名单,令逾半收入来自海外药企的药明生物成为中美关系转差的指标之一。去年2月8日公司亦突然被列入未经核实清单 (UVL),管制了公司在美国方面产能相关的采购管道,更加恶化了中美关系对此全球化的CXO企业影响。自此公司股价与中美关系消息的敏感度可说是大大提高,去年9 月美国总统拜登支持本土生物医药供应链20亿美元的投资计划亦成为了巨大的不利消息,使股价再创新低。可见中美关系这些不确定性极高的政治因素,令股价表现变得非常波动,笔者因此曾把仓位全清,但现已重新投资并想藉此探讨一下药明生物的投资价值。

新冠疫情为CXO 企业带来于抗疫产品研发及生产相关的大型订单,使部分公司近年的收入增长大幅提升。然而,亦有部分公司因为国内疫情严峻导致临床实验进度慢于预期,可见行内的业绩情况会有分化的现象。现时全球疫情变得可控,中国最近的防疫政策亦变得开放,新冠疫情相关的收入将会逐渐减少,CXO行业将进入正常化阶段。同时,药明生物早前位于上海及无锡的公司已陆续于UVL上移除,中美关系的疑虑暂告一段落,市场或可回归基本面分析。

稳定而有质量的业绩交付

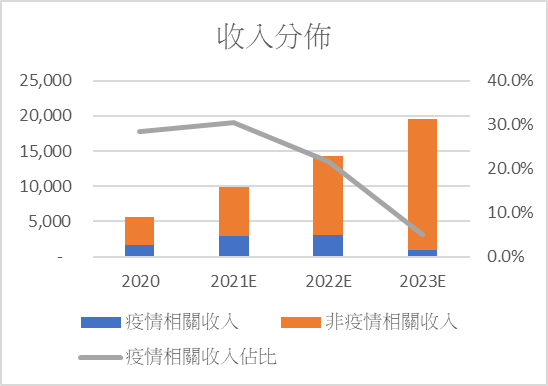

药明生物是近年港股医疗保健相关板块中基本面最稳定的股票之一,公司至今有逾六成的复合年增长率,而且稳定的利润率表现及说到做到的管理层指引亦是公司吸引之处。公司过往受疫情影响为正面居多,高基数的历史数据将使未来业绩增速推至放缓现象,并进入正常化阶段,暂时管理层相信药明生物今年将仍可维持三成半以上的增长。值得留意的是,今年疫情相关的收入占比将低于一成,换句话说非疫情相关业务的增长将逾六成,可见药明生物的增长点纵使于高基数的背景下仍可顺利进入正常化阶段。

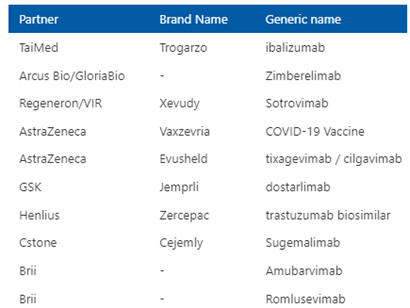

一体化设计的技术平台是公司重要的护城河,从药物发现至生产全流程端到端的开发过程,使公司能够在药物试验非常前期工作 (Investigational New Drug, IND) 时已获取庞大数量的客户,此「Follow-the-molecule」的策略将使客户黏性大大提高,加上当药物进入临床试验阶段后,其高昂的转换成本 (Switching Cost) 亦让客户离开的机会降低,可见一体化技术平台的行业门坎很高。在疫情期间,为客户在DNA至IND的相关项目仅需6个月时间便完成,新冠疫情相关的紧急项目甚至刷新低于3个月的记录,可见公司卓越的执行力将可获得更多客户的信任。成功的交付质量、可靠度及速度的记录,让公司推出的「Win-the-molecule」的外部引入项目策略奏效,提速了临床后期的项目量增长。以收入及产能计划规模计算,药明生物现均是全球三甲之一,随着临床研发项目继续推进,商业化项目 (CMO) 将是未来收入增长的另一重要动力。伴随客户项目上市是「Follow-the-molecule」策略的终点站,最大的里程碑收入及销售分成都是在这个阶段体现,自由现金流转正的时间点亦随之而来。

CDMO 行业增长的顺风

药明生物的业绩增速来自订单变现成收入,产能亦是按照订单所增加,公司产能规模于短短3年由疫情前五万多升生物药产能,提升至去年的二十多万升,未来将规划逾五十万升生物药产能 (2026年)。产能及收入规模能够急速地于短时间内追赶海外企业如龙沙 (Lonza)、三星生物等巨头,单从公司把握股价强势的时机而多次进行配股,累积金额逾数十亿美元可见,管理层的融资能力不容忽视。

除此之外,随着最近许多生物技术公司因为开源节流而宣布剥离/停用其制造工厂,药明生物于疫情发生至今已并购了多个厂房。包括拜耳 (Bayer) 德国原液生产基地、辉瑞 (Pfizer) 杭州原液及制剂生产基地,国内的苏桥生物、科望医药及和铂医药 (2142) 的位于苏州的厂房。管理层曾指出,海外收购厂房只是建厂三至四成的成本。现时的放缓的融资环境将药企把资源投放在研发上,并减少重资产的投资,对于CXO的依赖度将可提升。药明生物现正改善的自由现金流,将可让公司在业务拓展方面 (并购) 更有本钱,同时回购股份提升价值。

总结

纵使医药行业近年受政策、疫情及中美关系所影响深远,随着政策转趋常态化及温和化,笔者认为国内药企的竞争力将会慢慢浮现。如去年年尾科伦药业 (002422) 子公司科伦博泰以总价值93亿美元历史新高的海外授权金额,与海外大型药企默沙东达成合作多项管线中正临床前研发的ADC (抗体偶联) 项目,可说是对国内药企发展的重大认同。相信国内医药行业融资的情况亦将随着疫情过去而慢慢复苏,同时重磅项目如治疗阿兹海默症的药物 (渤健Biogen/卫材Eisai、礼来Eli Lilly等) 、双抗/ADC等获批,届时外包行业的需求将可持续增长,因此笔者仍然相信药明生物的盈利能力可持续表现。

以上分析纯为个人意见,不构成投资建议。 C 基金现时持有药明生物长/短仓。

關於作者: 盧晧关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理