热门文章

【创新药板块】药企面临数年集采后的行业修正期

【 创新药 板块】药企面临数年集采后的行业修正期

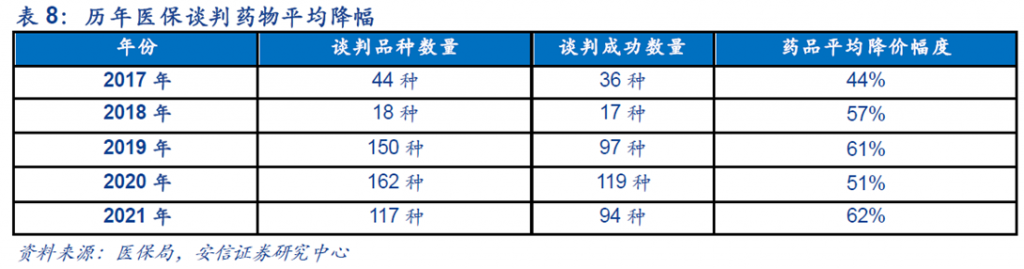

「带量采购」一词自2018年起变得常态化,接二连三的国家组织药品集采持续频密地进行,现时已完成了第七批的药品集采工作。虽然从降价幅度来看,每批集采中选结果的平均降价看似已出现「缓和」迹象,这些被逼提速转型创新的传统药企因为疫情的阻挠,暂时仍未完全走出带量采购的负面影响。当年由中生制药 (1177) 的「润众」恩替卡韦被降价九成揭起此重大医改的序幕,这款曾挤身全球抗病毒药物头十的乙型肝炎药品从此要「以量换价」,润众的销售额由当时30多亿元人民币下降至现时不到10亿元,可见「以量换价」的故事并不容易实现。现时转型创新的方向已是不归路,可是中生制药选择的散弹枪式推出创新药至今仍未能推动业绩反弹至昔日水平。

创新药物过往进入医保后,将可进入医院用药目录,降低进院门坎并加速进院效率,是药品销售提速的重要方法之一。然而,随着 创新药 品上市加速,国家医保谈判亦步入常态化,为了避免高价药品过份地占据医保基金支出的现象,创新药物也要面对医保谈判后降价的风险,「以量换价」的故事同样地发生在创新药物上。

近年最热门的创新药物是抗肿瘤的PD-1及PD-L1抑制剂,现时国内市场上已有13款PD-1或PD-L1的产品上市 (9款国产)。随着此赛道竞争愈演愈烈,多个同类产品已降价并纳入医保目录,「内卷」的情况开始加剧,在同质化越来越严重的竞争格局下,各个药企纷纷试图通过增加适应症布局,拓宽适用患者人群范围,从而横向拓展市场范围。而海外市场布局是产品后续增长的重要动力,可是「内卷」的情况或会燃烧其他国家,尤其美国这个在药品发展方面最为先进的市场,因此当地药监局FDA亦作出对应部署,收紧新药审查政策,使主要原以中国患者资料申报上市的PD-1或PD-L1药物或要被腰斩。

出海先行者 – 百济神州

百济神州 (6160) 是国产创新药能够在美国上市并较成功的出海例子,亦是暂时国内生物科技公司海外部署较先行的第一梯队。这间成立于2010年的生物科技公司主要研发肿瘤创新药物,早于2013年开始部署的BTK (泽希替尼, 商品名: 百悦泽)、PD-1 (替雷利珠单抗, 商品名: 百泽安) 及PARP (帕米帕利, 商品名: 百汇泽) 抑制剂都是公司主要研发并正在放量的药物。

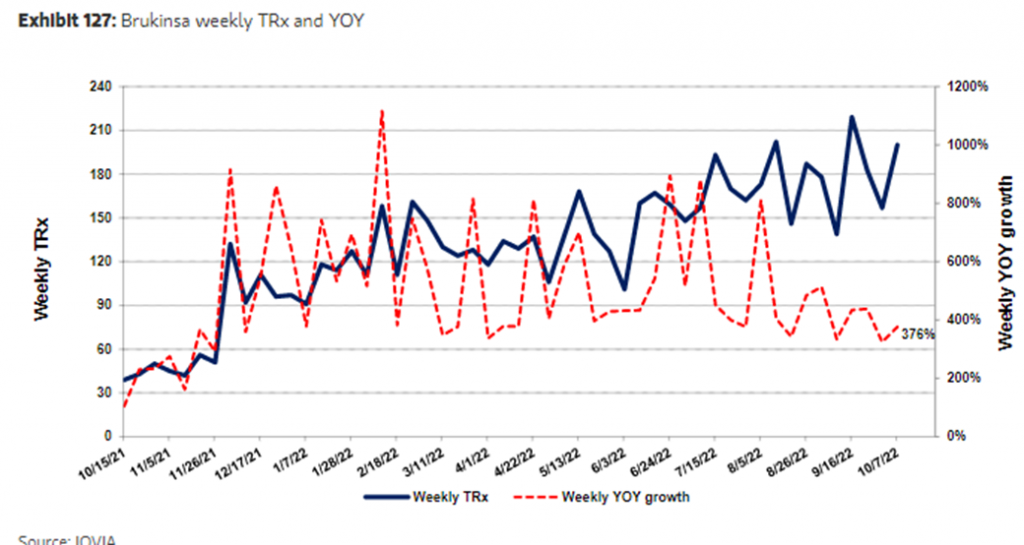

百悦泽 (BRUKINSA) 是首个实现中美上市的国产BTK抑制剂,此第二代BTK抑制剂早于2019年11月于美国率先获批上市,现时已在逾50个市场上获批,包括美国、加拿大及墨西哥等美洲国家,以及欧盟、英国等地,现时在美国、中国及欧盟以外仍有逾40项上市申请,当中涉及30多个国家及地区,可见百悦泽的市场空间仍然很大。最近百济神州为百悦泽所展开的APLINE研究亦取得阶段性成果,这个针对临床巨有统治地位的伊布替尼BTK抑制剂的头对头临床研究成功证明同类最优潜力,为百悦泽未来国际化打下重要基础。值得留意的是,现时百悦泽是国内同类BTK治疗费用最低,且销售额增长速度最快的药物,相信利用着较佳的临床效益或可成为国内市占率最高的BTK抑制剂,加上国际化部署,此药的销售峰值或可逾过百美億元。

出海第二动力来自合作模式

百济神州主张自主研发及合作开发的商业模式,早已与国内及海外全球多间领先药企展开产品合作,并引进多款药品在中国获批及进行商业化,可见公司在国际化上的部署比国内药企进展要快。公司第二款重点药物百泽安为国产PD-1第一梯队 (第4款国产),起初销售额由于缺乏市场较大的适应症获批而并不显眼,随着去年相关肺癌及肝癌等适应症获批,百泽安是现时于国内适应症获批数量最多的PD-1药物,同时销售额亦已赶及信达生物 (1801) 国产第二的达伯舒,随着今年医保谈判后,相信销量可持续上升势头。此外,去年公司亦与海外领先药企诺华 (NVS) 合作发展百泽安,将于北美、日本、欧盟及其他6个欧洲国家进行开发及商业化,去年9月已向美国FDA递交食管鳞癌上申请,该临床试验近四成患者在中国以外招募,并覆盖多个美国临床试验中心,期望在政策收紧的背景下,仍可成为美国首款获批的国产PD-1抑制剂。

总结

现时医药行业正进入医改后的修正期,国内头部创新药企的价值亦在慢慢浮现出来,在国内竞争渐趋激烈的背景下,持续创新及海外拓展成为不可或缺的部署。百济神州过往形象具争议性,是国内创新药企中烧钱规模最大的公司,2017年至今亏损逾数百亿元人民币,季度净亏损的状况未有明显的增速改善,是其中转型成为生物制药公司的重要绊脚石。现时两头马车百悦泽及百泽安的销售额正在提速,而海外的部署不论于规模及进展亦渐入佳境,笔者仍期待百济神州随着规模效应带来收支平衡的一天。

以上分析纯为个人意见,不构成投资建议。 C 基金现时持有百济神州的长/短仓。

关于作者: 卢晧信 (Calvin Lo) 鹏格斯资产管理的助理基金经理

延伸閱讀︰重塑中的美股醫療板塊 – 藥企