Hot Posts

重塑中的美股醫療板塊–醫療器械 (上篇:行業)

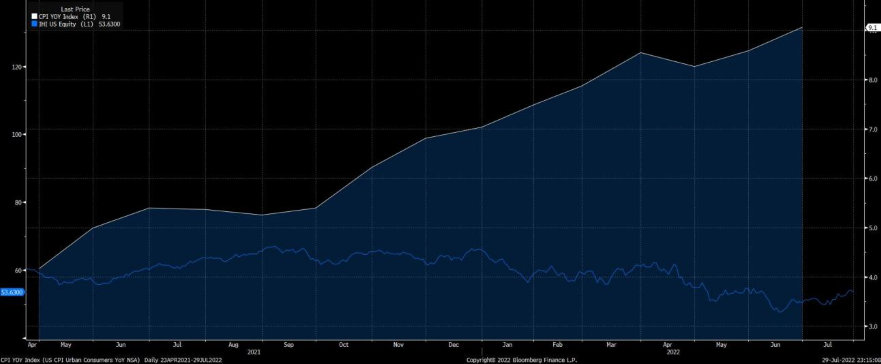

受美國加息宏觀因素影響,醫療板塊也不能免俗:在2022年開始回撤。其中回撤較大的是創新藥(XBI)指數,原因是其倒掛美國十年息國債且缺乏業績支持。藥企(DJUSPR)和醫療器械(IHI)表現相對較強的韌性。但因原材料成本更高且受新冠順風較小,醫療器械在通脹高居不下的背景下在三月後走勢弱於藥企。

隨著市場情緒的轉好和大宗商品價格走弱,醫療器械在五月底出現反彈。七月以來陸續披露大超預期的業績(EW, SYK)也進一步催化股價走強,但仍處低位。筆者認為,隨著行業手術量穩步攀升,原材料價格得到控制,供應鏈逐步恢復,新冠疫情擾動持續走弱,醫療器械行業可能面臨結構性改變(structural change)。

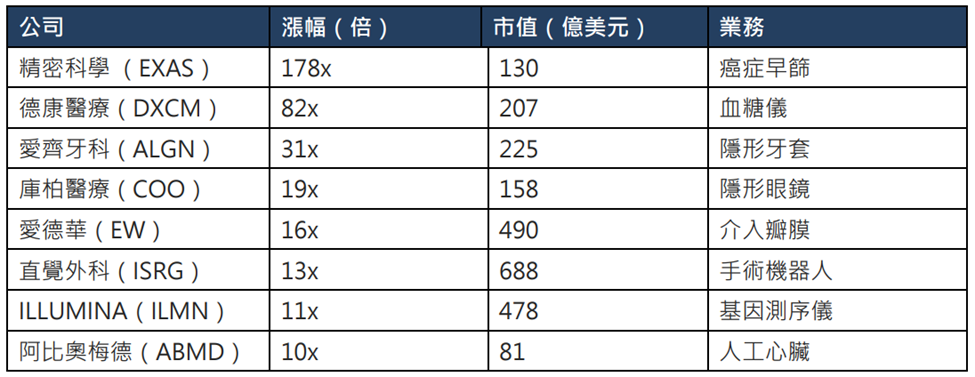

美股醫療器械行業一直以“十倍神話”而被投資者津津樂道。過去十年中,在14支市值完成十倍增值的個股中,8支都是醫療器械股:其中涉及心血管類、眼科、骨科等領域,各類產品大相徑庭,但都為各個細分領域的龍頭。這種爆發的原因是創新性的產品解決了某個領域長期存在的痛點,而獲得了藍海市場的巨額收益。

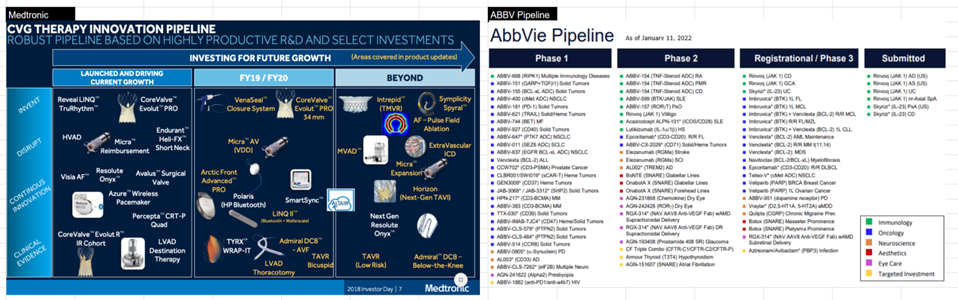

為了探究醫療器械的本質,我們可以和醫藥做一個對比。首先,醫療器械公司相對藥企沒有龐大複雜的管線。如下圖所示(左圖為器械公司Medtronic,右圖為ABBVIE),可以明顯看出管線的數量有巨大差異。

原因在於藥企針對的適應症更加複雜。比如Abbvie旗下的免疫類藥物Humira針對的適應症可能多達數十種,而每一種適應症都需要獨立的臨床管線進行研發。相對而言,Medtronic旗下的Mako骨科機器人或者Intrepid支架,則針對單一適應症研發而相對簡單。

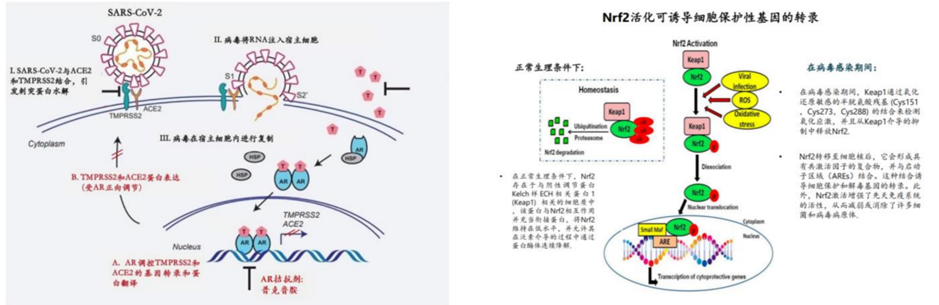

其次,藥企的研發具有發散性和偶然性,比如原本用於治療男性禿髮的AR拮抗劑普克魯胺意外發現可以降低 ACE2 受體及 TMPRSS2 蛋白酶的基因轉錄及翻譯,而被用來治療新冠。

造成這種現象的原因在於目前醫學對於最新的生物科技技術(Biotech)仍處於早期的探索階段。這種不確定性造成了醫藥普遍研發的週期較長且確定性較低,比如阿茲海默症已經有了20年的探索目前仍然顆粒無收。

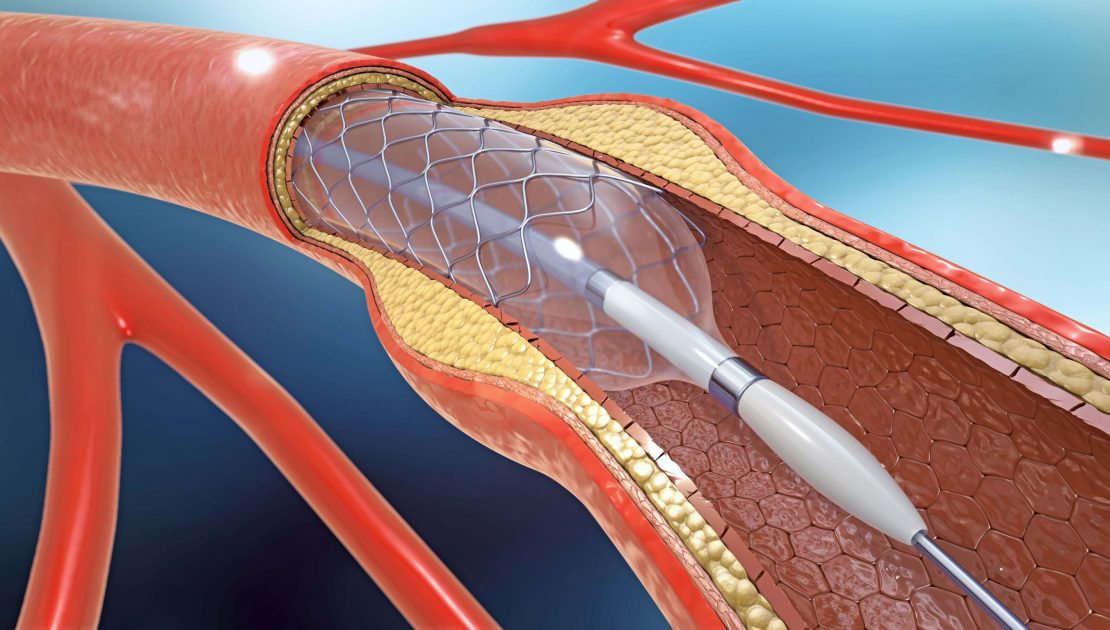

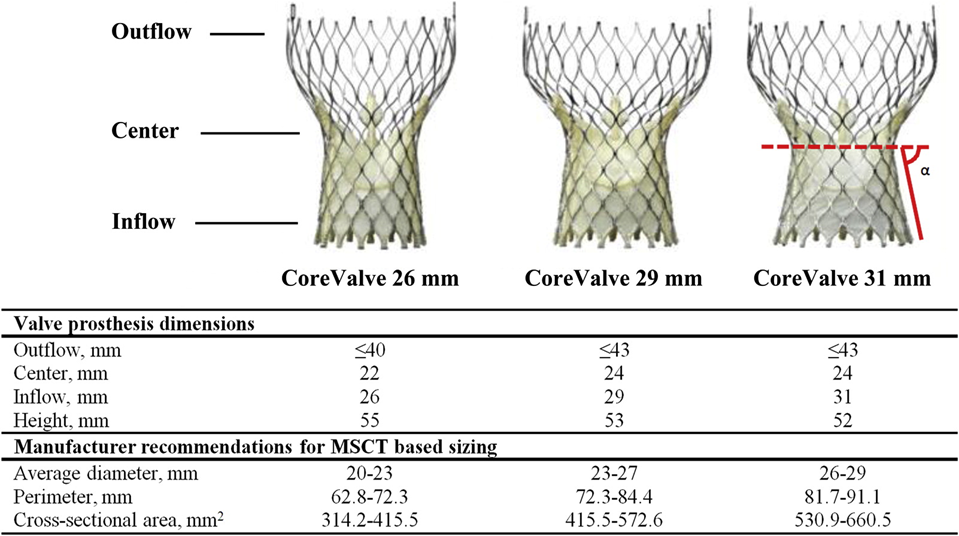

相對藥企而言,醫療器械的研發的確定性較高。其研發的進度往往是螺旋式/改進型的提升,或者說在現有基礎上進行升級反覆運算。比如Medtronic的冠脈支架(下圖):從CoreValve Evolut Pro到Evolut R IR Cohort,再到Evolut Pro 34mm:每一代在技術上有一些改進,臨床資料有一些提升,但產品的本質不變。

由於器械的改進型創新模式,所以相對藥企而言少去了很多研發風險和成本。而這種改進式創新的模式也有助於龍頭穩步積累優勢,同時器械的產品特點決定了其品質是由多個專利協同運作,所以往往專利涵蓋零部件、系統、演算法等多方面多方面的因素。所以儘管器械的營收儘管不像藥企那樣具有爆發性(研發出重磅藥),但也不會出現專利保護期滿便被仿製藥蠶食市場份額的情況。所以從本質上講,醫療器械公司的屬於精密製造業,而藥企的本質是專利開發商。

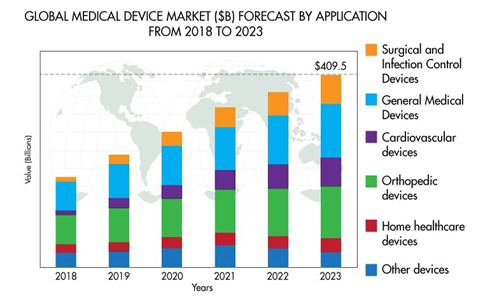

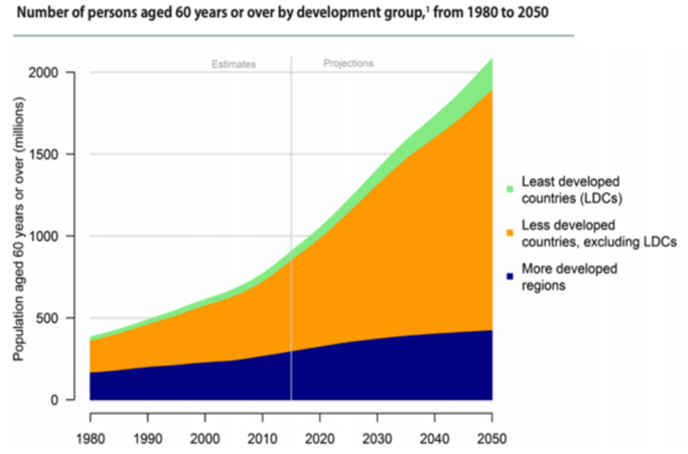

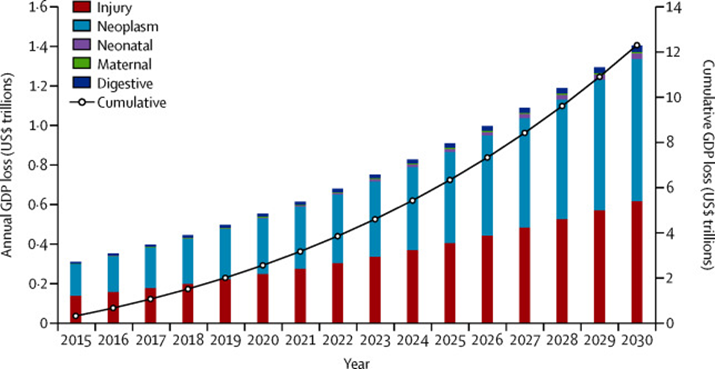

行業而言,目前全球醫療器械市場在未來四年的CAGR增速大約在6.3%,預計在2023年達到410B美金的市場規模,增速略微超過醫藥。其中手術類,支架類和常規類器械增速相對較快,而骨科,家用和其他類器械增速較慢。核心驅動因素和其他醫療行業一樣,都是人口老齡化,尤其是發展中國家的老齡化,這裡不做贅述。下文著重討論一下筆者認為醫療器械行業面臨的結構性轉變:

- 手術量:

由於大部分醫療器械都都需要通過手術綁定銷售,所以手術量直接影響醫療器械收入。以今年(2022年)為例,手術從 1 月份的 Omicron 低谷顯著復蘇並且一直延續到了 5 月。儘管市場質疑復蘇可能基於疫情期間的積壓收益,可持續性不穩定。但是根據最新7月的運營數字和公司普遍對2022年下半年上調的指引,手術量應該大概率保持上升趨勢。驅動手術量上漲的原因是醫保資金的增加和覆蓋面相對較廣和老齡化帶來的拓容。

通貨膨脹 / 供應鏈/:如果說藥企的成本更多在於研發,那麼醫療器械的成本則更多在於原材料:小型批量製造設備中的樹脂,骨科植入物中的鈦,大型設備中的電子元件,以及晶片都是高值原材料且受通脹影響較大。原材料受通脹影響價格上升將無疑壓縮器械公司的利潤率。而隨著大宗商品的價格回檔,器械公司的利潤率有上升空間。

供應鏈方面,由於樹脂,鈦和晶片的獨特性器械公司相對大量依賴海外進口,而全球性的供應鏈危機導致器械公司可能會導致原材料短缺造成的交付量下降。

以上個股分析純為個人意見,不構成投資建議。 C 基金暫不持有相關個股的長/短倉。

關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師,覆蓋醫療,房地產和農業

板塊等。