Hot Posts

市場衰退的避風港-美股廢物管理板塊(上篇:行業篇)

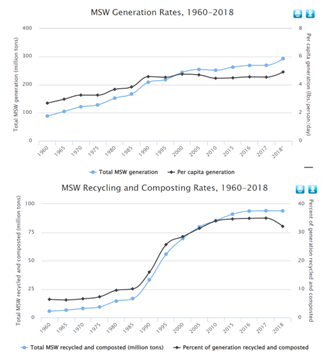

隨著全球人口增長、城市化、經濟發展以及消費增長在全球範圍內造成前所未有的垃圾過剩。根據世界銀行預測,截至 2050 年廢物產生量將比 2020 年高出 73%,超出廢物處理能力的負荷。即使在宏觀經濟衰退的背景下,今年上半年美國垃圾產生量依然環比上升14%。這也給美股廢物處理 (Waste Management)行業上市公司:Waste Management (WM), Republic Services (RSG),WCN (Waste Connections)帶來了豐厚的業績。

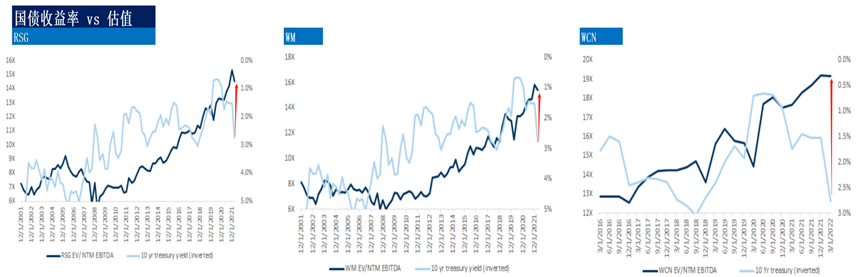

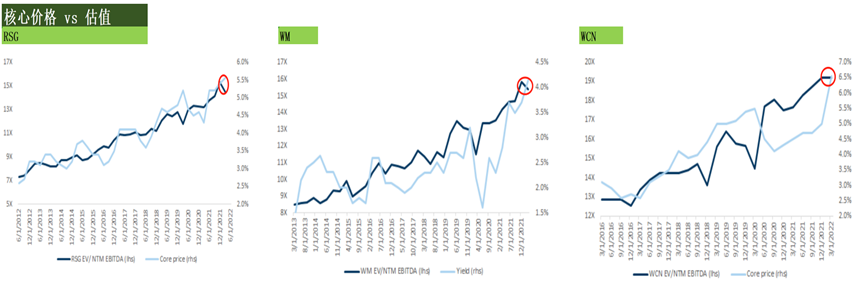

2022年下半年,儘管市場在美聯儲加息陰霾進入下行週期,三大指數較年初回撤20%以上。但是廢物處理行業是除了大宗商品外市場中為數不多較為堅挺的板塊(如下圖),大幅跑贏三大指數和大部分行業。究其原因,筆者認為是高企的CPI帶來的廢物管理行業核心價格上漲,抵消了國債收益率上升帶來的逆風對估值的影響。

為什麼廢物管理行業抗加息逆風?–行業估值綁定核心價格而不是國債收益率

根據GS 環境服務估值模型測算,利率每上升 100 個基點,就會對 EV/EBITDA 造成 0.9 倍的估值阻力。

而核心價格每上升 100 個基點,就會轉化為 2.3 倍的估值順風倍數。

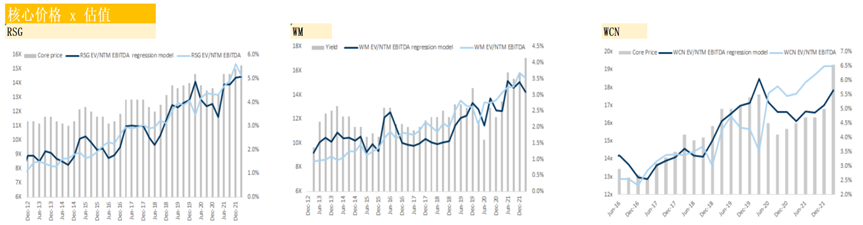

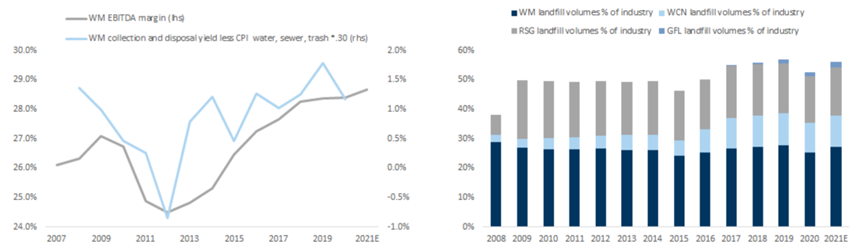

廢物管理的核心價格受到CPI的影響,關聯度在40%左右。所以當CPI和十年期國債上升的情況下,加息帶來的估值逆風很大程度上會被高CPI帶來的核心價格抵消。據模型測算:核心價格(core price)是驅動股價的核心要素(R-squared 60-86%)。

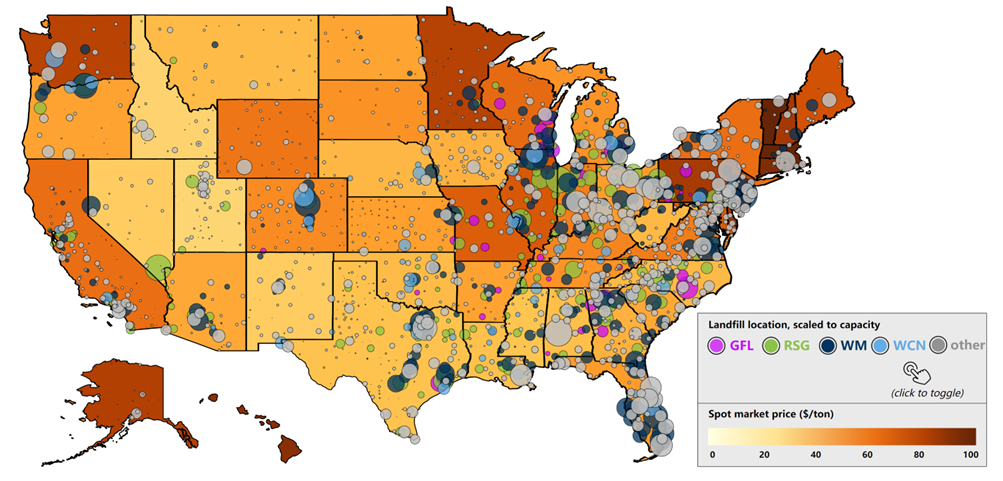

由於持續整合以及垃圾填埋場業務競爭紀律的改善,公開市場的價格有持續可持續上漲的空間(約占垃圾定價的 40-50%)。 在垃圾收集分部,約 54% 的市場仍由非上市公司控制,這為未來的持續整合和更強的定價能力留下了空間。

需要追蹤什麼資料?–垃圾填埋氣場RNG的建設情況

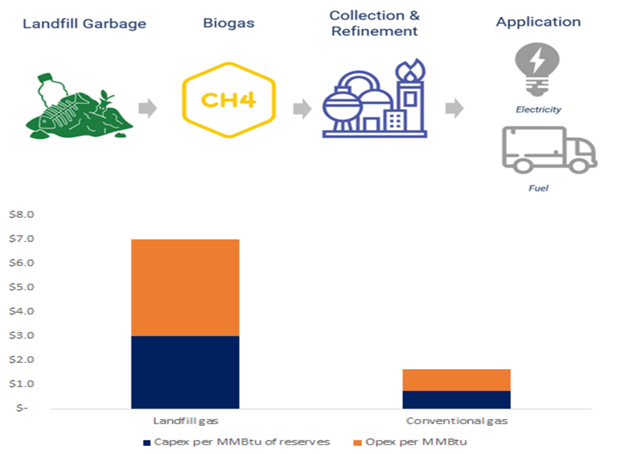

垃圾填埋氣是在垃圾填埋時產生類似天然氣的可燃燒物質,比傳統天然氣高約 5 美元,但碳減排的價值是 11 美元。目前四大廢物管理公司都已經開始大量投入垃圾填埋氣場RNG的建設:預期在23年為行業帶來2-4%的EBITDA增長,在26年為7-12%的單位盈利能力(核心價格)順風。後續RNG建設情況和投產情況將影響估值倍數,需要投資者持續追蹤。

在超過100 個垃圾填埋氣項目,未來預計到 2030 年這些項目將增加約 7500 萬 MMbtu 的年產量,基本上使當今 RNG 市場的規模翻了一番,達到 7400 萬 MMBtu(205 MMcf/天)。關鍵問題是增量需求和承購安排是否會吸收急劇的行業產能增長?

目前僅加利福尼亞州和國家電網公用事業公司就制定了到 2030 年使用 1 億 MMBtu 天然氣的目標——足以有效吸收迄今為止廢物管理公司宣佈的新增供應。垃圾填埋氣僅占美國天然氣供應的 0.2%,使市場翻了一番。未來隨著更多電網公司的加入,會為廢物處理行業帶來更大的順風。

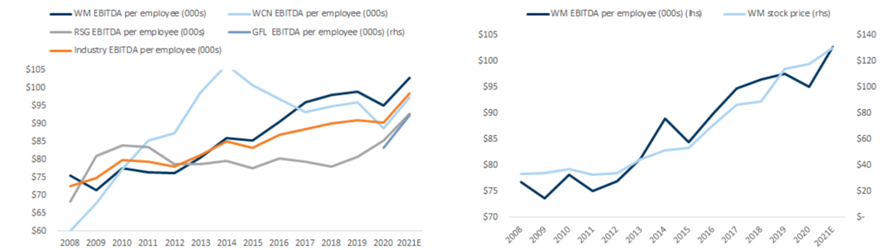

需要追蹤什麼資料?並購整合的進度

在過去 13 年中,受定價變化、成本改善和穩定整合的推動,美股廢物管理行業每位員工 EBITDA 增長了 34%。與 2008 年的 38% 相比,前四大固體廢物參與者現在占美國垃圾填埋行業總量的 56%,收集市場份額也有類似的提高(今天為 45%)。除了使市場合理化之外,該行業的並購還消除了重複的貨運路線——降低了客戶成本和二氧化碳排放。

美國環境服務行業繼續整合,目前排名前四的企業佔據垃圾填埋場約 56% 的市場份額,而 2008 年僅為 38%。該行業在過去 15 年中持續整合,四大固體廢物公司都在擴大其足跡,通過收購每年為上市公司增加約 5% 的收入。

未來存在進一步整合的空間,因為 44% 的垃圾填埋場行業和 51% 的收集行業由私人參與者或市政當局控制。2013 年,隨著行業更積極地轉移勞動力和處置成本通脹,該行業的定價發生了變化——實質上是市場從基於消費者 (CPI) 的定價機制轉變。

整合的意義不僅僅在於定價,還有共用運營效率的切實機會。在一個由單一參與者服務的市場中,垃圾、回收和庭院服務的價格可以達到每家約 30 美元,而在非合併市場中每家約 40 美元,同時為每家創造約 5-10% 的利潤率。收款公司。差異的驅動因素是在獨家市場中路線密度(每輛卡車的皮卡)高出 30% 以上。

目前行業還處於三足鼎立的狀態,未來誰能夠更快的佔據更多的市場份額將是影響股價估值的核心。

行業有什麼順風?政策利好

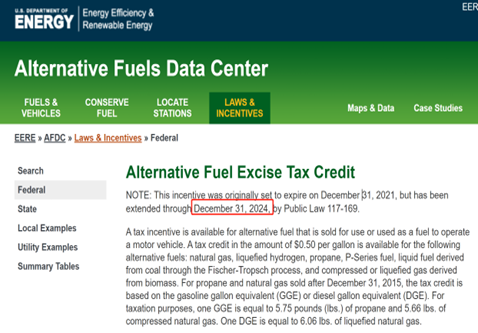

美國總統拜登近期頒發的《通貨膨脹減少法案》中延長替代燃料消費稅抵免,該抵免為在機動車輛中使用 CNG 提供抵免。降低通脹法案將此項信貸從之前的 2021 年 12 月 31 日延長至 2024 年 12 月 31 日。這一結果預計在2022年RSG創造1500 萬美元利潤,為WM創造5500萬美元的利潤。

同時,IRA 將當前的投資稅收抵免(最高 30%)擴大到包括沼氣資產。儘管目前還處於處於早期階段,然而對垃圾填埋氣估計的潛在上行空間:假設在當前經濟條件下,假設 30% 的稅率達到 60%+ 的內部收益率。該法案增加了 45Q 碳封存信用額度(每噸二氧化碳高達 85 美元)並降低了合格的碳捕集閾值,這可能會推動 RNG 工廠的碳封存專案的潛力。這為WM計畫新建的RNG工廠提供了更大的想像空間。

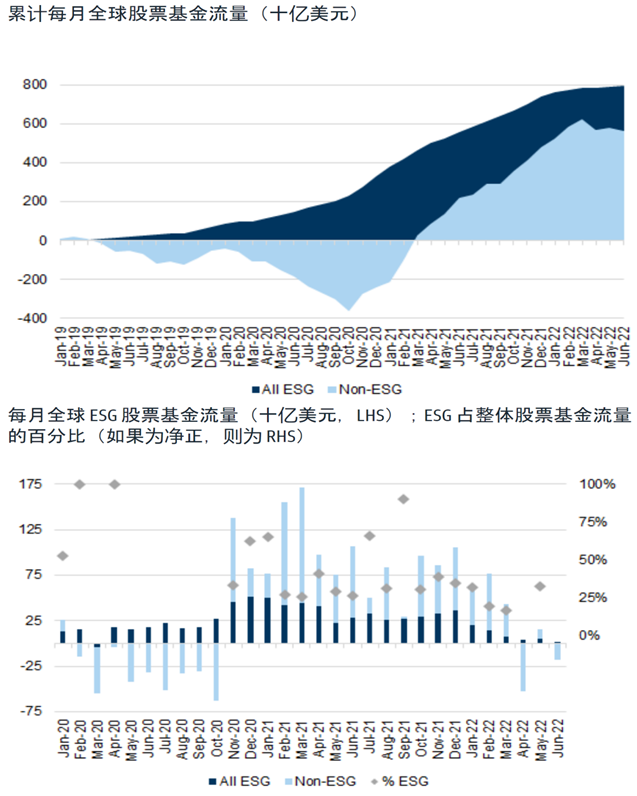

行業有什麼順風?ESG基金青睞

擴大回收和垃圾填埋氣管理的環境服務公司有能力從 ESG 資產中獲得更多贊助。ESG 基金對環境服務子行業的平均持股比例約為其基準權重的 2.5 倍(主題基金約為 3.4 倍)。最容易受到回收和/或清潔技術影響的公司(例如,Republic Services 和 Clean Harbours)在集團中享有最高的 ESG 贊助。

在宏觀逆風中,ESG 流動保持彈性。儘管關於 ESG 前進道路的辯論和監管審查越來越多,但在困難的環境中,資金流動繼續突顯該類別的相對實力。而ESG基金的流入,將為估值帶來一定的保護。

以上個股分析純為個人意見,不構成投資建議。 C 基金暫不持有相關個股的長/短倉。

關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師,覆蓋醫療,房地產和農業板塊等。