Hot Posts

俄羅斯事件啟動油運供應鏈重組機會(上集)

到目前為止, 歐盟對俄羅斯原油/成品油禁運措施仍然屬於商討階段。 但對於供應鏈重組的影響已經開始呈現。主要原因是1). 歐洲部份油企業已經停止對俄羅斯石油產品進口,所以他們已經需要從其他國家進口來替代俄羅斯供應。我們以下將會介紹俄羅斯事件現時對於1). 原油運輸以及 2). 成品油運輸 兩個行業子板塊的影響。展望未來,由於1). 傳統夏季用油高峰期將會到來, 以及2). 中國疫情預計持續轉好兩個因素都會加速石油供應與需求之間的不平衡狀態。由於本文章編幅有限,所以行業內個股分析將會留到下一集內。

成品油運輸供應端影響相對原油運輸高

根據以下歐洲進口資料,歐洲於俄羅斯進口柴油比例遠高於原油進口。短期而言,柴油在歐洲短缺的情況相對嚴重。

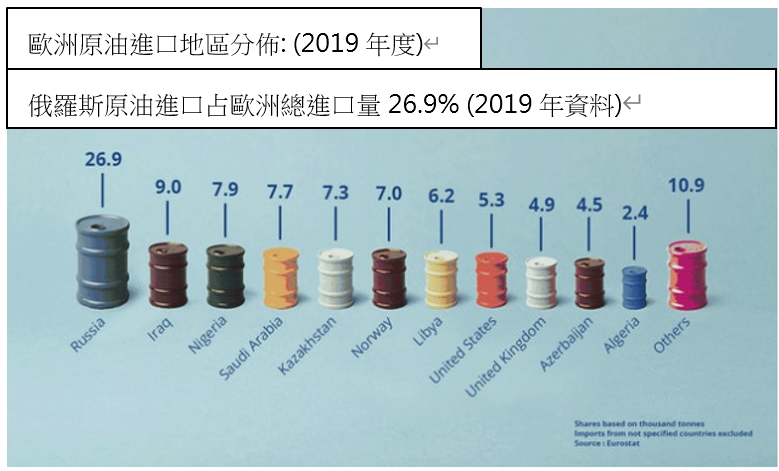

圖1. 歐洲所進口原油當中,約26%來自於俄羅斯。

資料來源: Eurostat

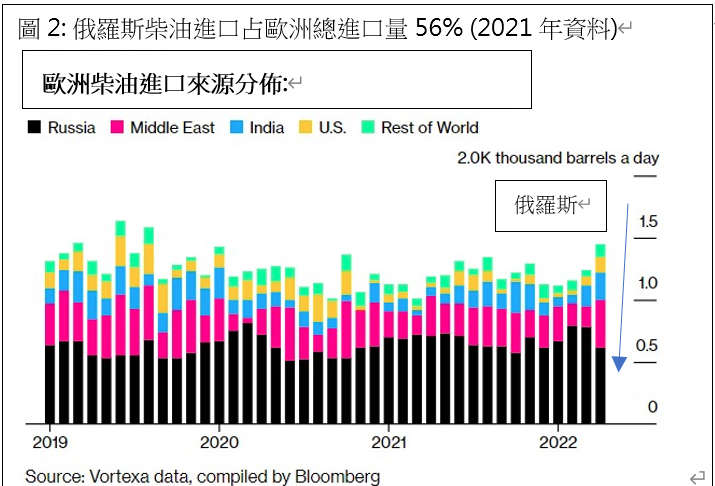

圖2. 歐洲所進口柴油當中,約56%來自於俄羅斯 (2021年平均水準)。於2022年開始已經續步減少從俄羅斯進口,4月份總進口量約占43%。

雖然歐洲成品油供應更依賴俄羅斯,但我們相信原油運價將會同步上漲。

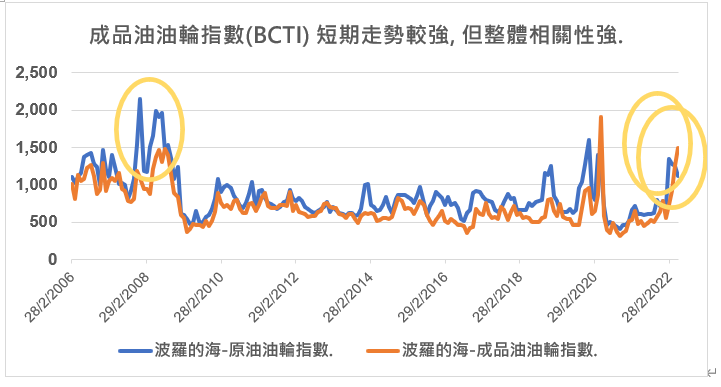

根據目前歐洲相關提案建議(仍未通過),他們希望於6個月的期間點能夠停止從俄羅斯進口原油。 同時,於2022年底前希望停止從俄羅斯進口所有成品油產品.雖然成品油運價基本面更好(由於對俄羅斯依賴程度較高),但是歐洲潛在提案建議預計將會於更早時間點禁止俄羅斯原油進口。所以整體的聯動性我們相信會持續存在。

圖3:成品油油輪指數(BCTI) 短期走勢較強

資料來源: Bloomberg, 鵬格斯投資心得

雖然歐盟仍未有正式實施禁運行動, 但許多歐洲油企業已經宣佈停止從俄羅斯進口油產品。許多歐洲企業已經自行採取對於來自俄羅斯石油產品停止進口。 雖然目前俄羅斯仍然能夠出口成品油到歐洲國家,但我們相信歐洲國家會整體減少從俄羅斯進口石油產品。 相信成品油供應鏈運輸距離拉長已經開始。

圖4: 許多油企業已經宣佈減少/停止俄羅斯相關油品進口, 供應鏈重組已經在進行中。

截圖來源: Shell 蜆殼官方網站

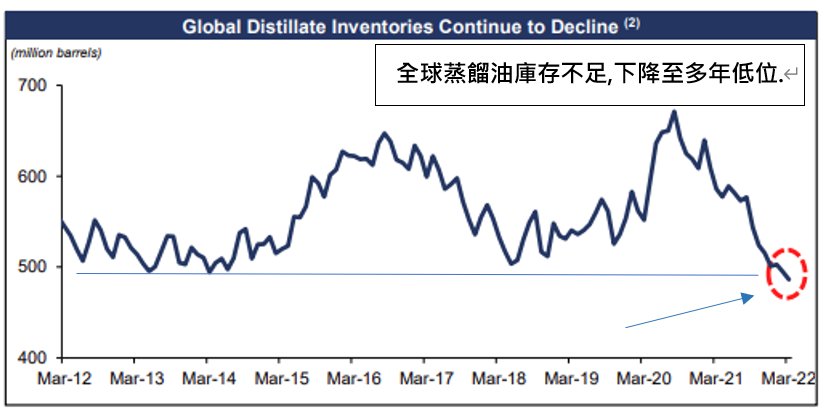

全球蒸餾油庫已下降到多年低位, 預計成品油補庫存需求持續增加。

現時, 全球蒸餾油庫存數目已經處於多年歷史低位。而且目前處於夏天需求旺季前夕, 相信于未來歐洲國內用車需求將會讓柴油更加短缺. 有別於其他國家, 歐洲的汽車使用柴油的比例相對較高, 出行需求預計將會讓短缺的情況進一步加大。 我們相信由於柴油短缺(各國積極補庫存),歐洲國家將會從更遠的地區進口柴油。這將會利好整體成品油運輸。

圖5: 全球蒸餾油庫存

資料來源: Scorpio tankers

歐洲的柴油短缺(補庫存) 以及減少從俄羅斯進口 (拉長平均運輸距離) 兩大因素將利好成品油運需求。

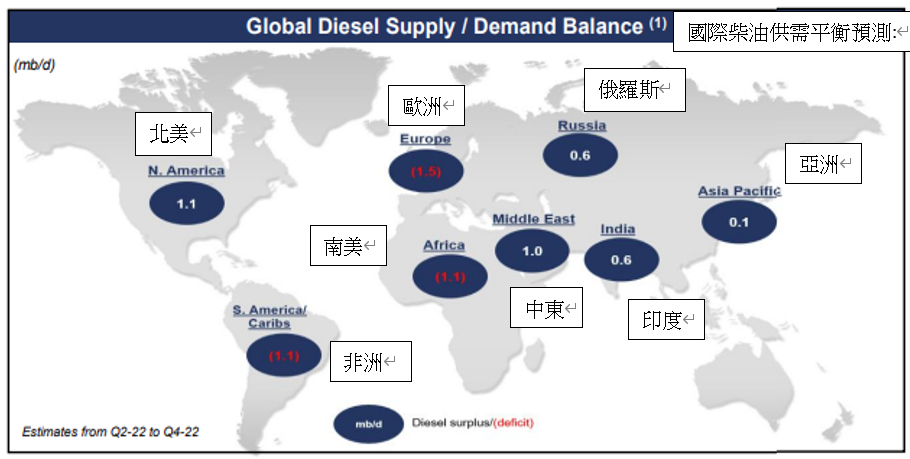

根據行業預測資料,歐洲地區於2Q22-4Q22 柴油進口需求約為1.5mb 每日。由於從俄羅斯進口很有可能大幅度減少,將會需要從更遠的1). 北美地區 2). 中東地區 3). 印度地區等等進口替代。將延長整體的成品油運輸距離。而且,南美地區/ 非洲地區的進口需求同時亦可能會更多從距離較遠的俄羅斯地區進口。整體將會刺激成品油運輸平均距離拉長。

- 歐洲 [ 從北美/印度/中東地區進口]。

- 俄羅斯 [出口到非洲/南美地區]。

圖6:全球柴油地區供需平衡預測 (2022年第二季至第四季度)

資料來源: Scorpio tankers

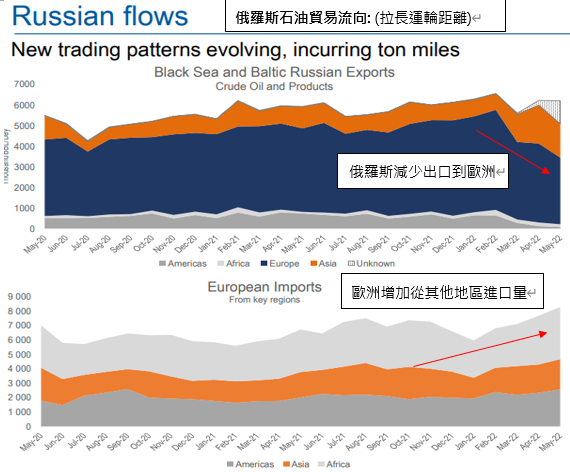

原油運輸方面,同樣預計運輸距離將會延長。

1). 原油運價漲幅暫時低於成品油運, 其中一個原因是歐洲對俄羅斯成品油 (例如: 柴油) 的進口依賴度更高。但我們相信隨著供應鏈重組持續,原油運價將會跟上成品油運價。

2). 由於成品油將原油的下游產品, 根據過去的情況(成品油運價vs 原油運價)之間的相關性都比較高, 我們相信短期的原油油輪運價回落主要原因為中國國內疫情短期對原油需求的不確定性所影響.

整體原油運輸路徑潛在重新調配:

- 根據以下歐洲/俄羅斯進出口資料顯示:

1). 俄羅斯正在擴大對亞洲地區 (包括: 印度/ 中國) 運輸距離更長的地區出口原油。

2). 歐洲地區將會於更遠的中東/ 北美地區進行原油進口。

圖7: 俄羅斯石油貿易流向

資料來源: Frontline PPT

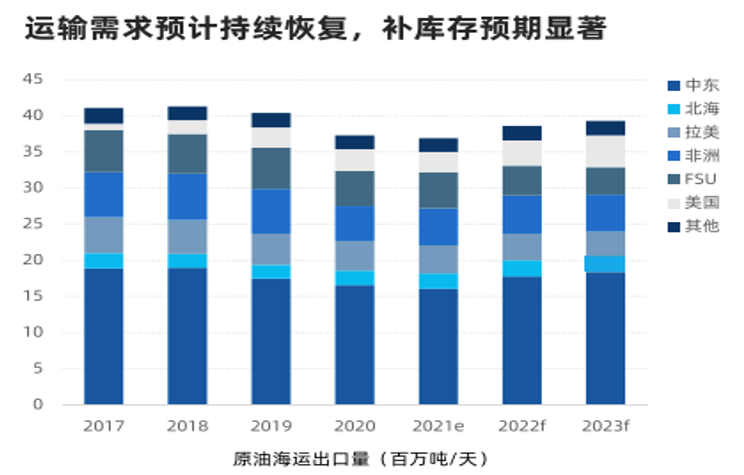

原油運輸行業預計於2022年出現需求增加及供應減少情況:

按照行業相關資料預測, 原油噸海裡運輸貿易量2022年將會上升7%。

- 從減少俄羅斯進口原油情況下, 整體原油供應將會有所減少。 俄羅斯占全球的原油產量約為13%。 按照4月份俄羅斯原油產量按年減少9%情況, 以及俄羅斯原油出口比例較高, 整個市場的潛在原油供應量將會減少。 行業分析公司Clarksons對此也修改了2022年原油海運量預測增幅從6.2% 下調到4.4%。

- 考慮到減少對俄羅斯依賴的情況下, 平均運輸距離將會拉長。Clarksons 預計2022全年原油運輸整體需求將按年上升約7%。

圖8: 原油運輸需求

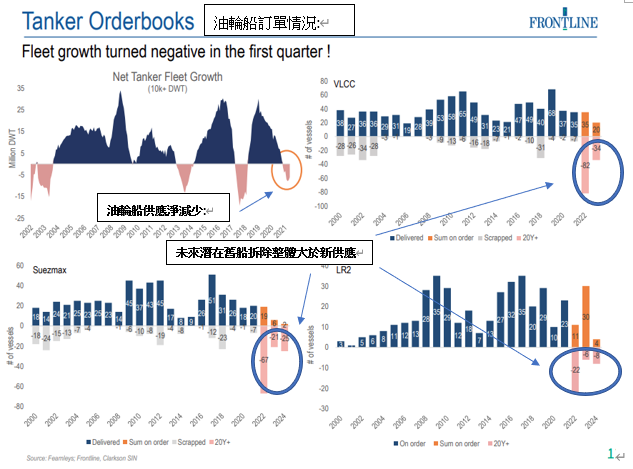

原油油輪供應量有望未來持續減少

- 2022年將會出現較多的油輪進入20年以上船齡,這將可能面臨舊船拆解對油輪供應去化加速。

- 根據國際海事組織(IMO) 對於減碳措施規定,將要求於2023年至2026年之間每年船舶將需要減碳約2%。預計將會需要透過1). 航運減速或2).加速對舊船進行拆解。總體,將會減少相關的油輪供應。

圖9: 原油運輸供應

原油運價 (BDTI) 種類當中, VLCC原油運價走勢相對比較落後。但相信隨著中國國內疫情持續改善,預計VLCC運價將會持續恢復。

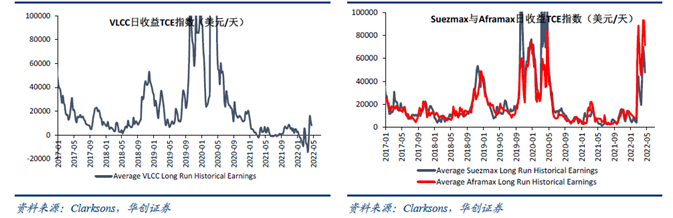

- Suezmax, Aframax 為相對VLCC較為小型的船,主要行走內陸航線[例如:波羅的海/黑海等俄羅斯與歐洲等等相關航線]。所以運價的漲幅都相對比較直接。

- VLCC主要行走更長航線[例如:中國/中東地區航線],總體與中國原油需求更加相關,所以過去於3-4月份受到中國疫情負面因素影響較大。相信將會於短期內恢復的可能性較大。展望未來,VLCC運價可能會與Suezmax, Aframax運價走勢更加相近。

圖9: VLCC日收益指數 圖10: Suezmax/Aframax日收益指數

總結:

成品油運輸最直接受到歐洲依賴俄羅斯進口柴油程度較高所利好,未來歐洲禁止從俄羅斯原油進口(目前沒有正式通過)的潛在時間點相信會更早。所以兩者之間的相關性總體相信比較高。現時,VLCC運價相對有所落後主要由於受到近期中國疫情對需求的負面影響較大。 所以相信VLCC運價于未來回補可能性更大。

俄羅斯事件對於石油產品運輸需求整體利好, 而且油輪供應端會預期受到2023年開始實行的IMO減排規定以及潛在舊船拆解加快因素而持續減少供應。 將對油運價格從需求與供應端出現較強支撐。

以上個股分析純為個人意見,不構成投資建議。 C 基金目前直接持有中遠海能個股長/短倉。

關於作者: 葉浩然(Stanley Ip)鵬格斯資產管理的投資分析師,覆蓋消費和軟體板塊。