Hot Posts

一波三折的藥明生物回歸基本面分析

醫藥外包機構 (CXO) 藥明生物 (2269) 的股東於2022年可說是一波三折,自2021年7 月藥物評估中心 (CDE) 發佈了指南提倡臨床試驗標準升級後,股價便從高位開始回落,至今回調最大幅度有逾七成。正當市場擔憂臨床試驗的政策收緊將影響CXO訂單的需求時,同年10月間有部分國內生物科技企業開始被美國列入黑名單,令逾半收入來自海外藥企的藥明生物成為中美關係轉差的指標之一。去年2月8日公司亦突然被列入未經核實清單 (UVL),管制了公司在美國方面產能相關的採購渠道,更加惡化了中美關係對此全球化的CXO企業影響。自此公司股價與中美關係消息的敏感度可說是大大提高,去年9 月美國總統拜登支持本土生物醫藥供應鏈20億美元的投資計劃亦成為了巨大的不利消息,使股價再創新低。可見中美關係這些不確定性極高的政治因素,令股價表現變得非常波動,筆者因此曾把倉位全清,但現已重新投資並想藉此探討一下藥明生物的投資價值。

新冠疫情為CXO 企業帶來於抗疫產品研發及生產相關的大型訂單,使部分公司近年的收入增長大幅提升。然而,亦有部分公司因為國內疫情嚴峻導致臨床實驗進度慢於預期,可見行內的業績情況會有分化的現象。現時全球疫情變得可控,中國最近的防疫政策亦變得開放,新冠疫情相關的收入將會逐漸減少,CXO行業將進入正常化階段。同時,藥明生物早前位於上海及無錫的公司已陸續於UVL上移除,中美關係的疑慮暫告一段落,市場或可回歸基本面分析。

穩定而有質量的業績交付

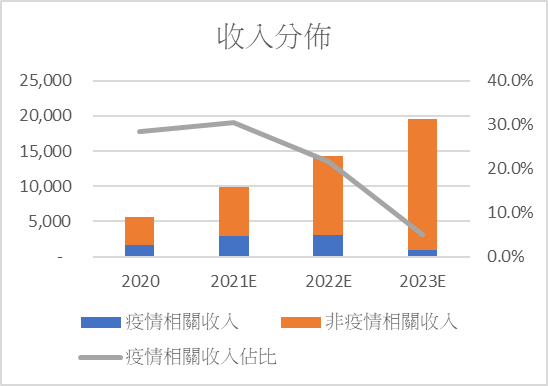

藥明生物是近年港股醫療保健相關板塊中基本面最穩定的股票之一,公司至今有逾六成的複合年增長率,而且穩定的利潤率表現及說到做到的管理層指引亦是公司吸引之處。公司過往受疫情影響為正面居多,高基數的歷史數據將使未來業績增速推至放緩現象,並進入正常化階段,暫時管理層相信藥明生物今年將仍可維持三成半以上的增長。值得留意的是,今年疫情相關的收入佔比將低於一成,換句話說非疫情相關業務的增長將逾六成,可見藥明生物的增長點縱使於高基數的背景下仍可順利進入正常化階段。

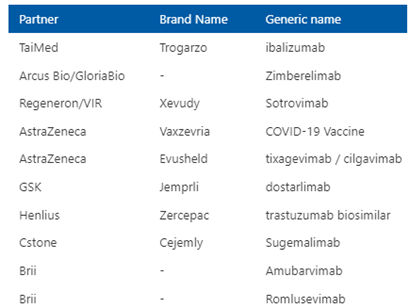

一體化設計的技術平台是公司重要的護城河,從藥物發現至生產全流程端到端的開發過程,使公司能夠在藥物試驗非常前期工作 (Investigational New Drug, IND) 時已獲取龐大數量的客戶,此「Follow-the-molecule」的策略將使客戶黏性大大提高,加上當藥物進入臨床試驗階段後,其高昂的轉換成本 (Switching Cost) 亦讓客戶離開的機會降低,可見一體化技術平台的行業門檻很高。在疫情期間,為客戶在DNA至IND的相關項目僅需6個月時間便完成,新冠疫情相關的緊急項目甚至刷新低於3個月的記錄,可見公司卓越的執行力將可獲得更多客戶的信任。成功的交付質量、可靠度及速度的記錄,讓公司推出的「Win-the-molecule」的外部引入項目策略奏效,提速了臨床後期的項目量增長。以收入及產能計劃規模計算,藥明生物現均是全球三甲之一,隨著臨床研發項目繼續推進,商業化項目 (CMO) 將是未來收入增長的另一重要動力。伴隨客戶項目上市是「Follow-the-molecule」策略的終點站,最大的里程碑收入及銷售分成都是在這個階段體現,自由現金流轉正的時間點亦隨之而來。

CDMO 行業增長的順風

藥明生物的業績增速來自訂單變現成收入,產能亦是按照訂單所增加,公司產能規模於短短3年由疫情前五萬多升生物藥產能,提升至去年的二十多萬升,未來將規劃逾五十萬升生物藥產能 (2026年)。產能及收入規模能夠急速地於短時間內追趕海外企業如龍沙 (Lonza)、三星生物等巨頭,單從公司把握股價強勢的時機而多次進行配股,累積金額逾數十億美元可見,管理層的融資能力不容忽視。

除此之外,隨著最近許多生物技術公司因為開源節流而宣布剝離/停用其製造工廠,藥明生物於疫情發生至今已併購了多個廠房。包括拜耳 (Bayer) 德國原液生產基地、輝瑞 (Pfizer) 杭州原液及製劑生產基地,國內的蘇橋生物、科望醫藥及和鉑醫藥 (2142) 的位於蘇州的廠房。管理層曾指出,海外收購廠房只是建廠三至四成的成本。現時的放緩的融資環境將藥企把資源投放在研發上,並減少重資產的投資,對於CXO的依賴度將可提升。藥明生物現正改善的自由現金流,將可讓公司在業務拓展方面 (併購) 更有本錢,同時回購股份提升價值。

總結

縱使醫藥行業近年受政策、疫情及中美關係所影響深遠,隨著政策轉趨常態化及温和化,筆者認為國內藥企的競爭力將會慢慢浮現。如去年年尾科倫藥業 (002422) 子公司科倫博泰以總價值93億美元歷史新高的海外授權金額,與海外大型藥企默沙東達成合作多項管線中正臨床前研發的ADC (抗體偶聯) 項目,可說是對國內藥企發展的重大認同。相信國內醫藥行業融資的情況亦將隨著疫情過去而慢慢復甦,同時重磅項目如治療阿茲海默症的藥物 (渤健Biogen/衛材Eisai、禮來Eli Lilly等) 、雙抗/ADC等獲批,屆時外包行業的需求將可持續增長,因此筆者仍然相信藥明生物的盈利能力可持續表現。

以上分析純為個人意見,不構成投資建議。 C 基金現時持有藥明生物長/短倉。

關於作者: 盧晧信 (Calvin Lo) 鵬格斯資產管理的助理基金經理