熱門文章

【創新藥板塊】藥企面臨數年集采後的行業修正期

【 創新藥 板塊】藥企面臨數年集采後的行業修正期

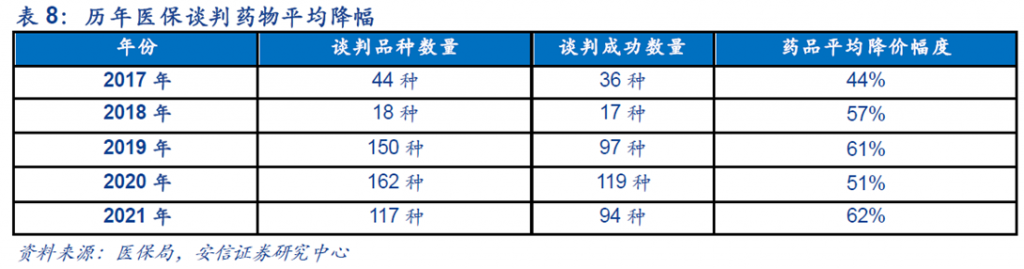

「帶量採購」一詞自2018年起變得常態化,接二連三的國家組織藥品集采持續頻密地進行,現時已完成了第七批的藥品集采工作。雖然從降價幅度來看,每批集采中選結果的平均降價看似已出現「緩和」跡象,這些被逼提速轉型創新的傳統藥企因為疫情的阻撓,暫時仍未完全走出帶量採購的負面影響。當年由中生製藥 (1177) 的「潤眾」恩替卡韋被降價九成揭起此重大醫改的序幕,這款曾擠身全球抗病毒藥物頭十的乙型肝炎藥品從此要「以量換價」,潤眾的銷售額由當時30多億元人民幣下降至現時不到10億元,可見「以量換價」的故事並不容易實現。現時轉型創新的方向已是不歸路,可是中生製藥選擇的散彈槍式推出 創新藥 至今仍未能推動業績反彈至昔日水準。

創新藥物過往進入醫保後,將可進入醫院用藥目錄,降低進院門檻並加速進院效率,是藥品銷售提速的重要方法之一。然而,隨著創新藥品上市加速,國家醫保談判亦步入常態化,為了避免高價藥品過份地佔據醫保基金支出的現象,創新藥物也要面對醫保談判後降價的風險,「以量換價」的故事同樣地發生在創新藥物上。

近年最熱門的創新藥物是抗腫瘤的PD-1及PD-L1抑制劑,現時國內市場上已有13款PD-1或PD-L1的產品上市 (9款國產)。隨著此賽道競爭愈演愈烈,多個同類產品已降價並納入醫保目錄,「內卷」的情況開始加劇,在同質化越來越嚴重的競爭格局下,各個藥企紛紛試圖通過增加適應症佈局,拓寬適用患者人群範圍,從而橫向拓展市場範圍。而海外市場佈局是產品後續增長的重要動力,可是「內卷」的情況或會燃燒其他國家,尤其美國這個在藥品發展方面最為先進的市場,因此當地藥監局FDA亦作出對應部署,收緊新藥審查政策,使主要原以中國患者資料申報上市的PD-1或PD-L1藥物或要被腰斬。

出海先行者 – 百濟神州

百濟神州 (6160) 是國產創新藥能夠在美國上市並較成功的出海例子,亦是暫時國內生物科技公司海外部署較先行的第一梯隊。這間成立於2010年的生物科技公司主要研發腫瘤創新藥物,早於2013年開始部署的BTK (澤希替尼, 商品名: 百悅澤)、PD-1 (替雷利珠單抗, 商品名: 百澤安) 及PARP (帕米帕利, 商品名: 百匯澤) 抑制劑都是公司主要研發並正在放量的藥物。

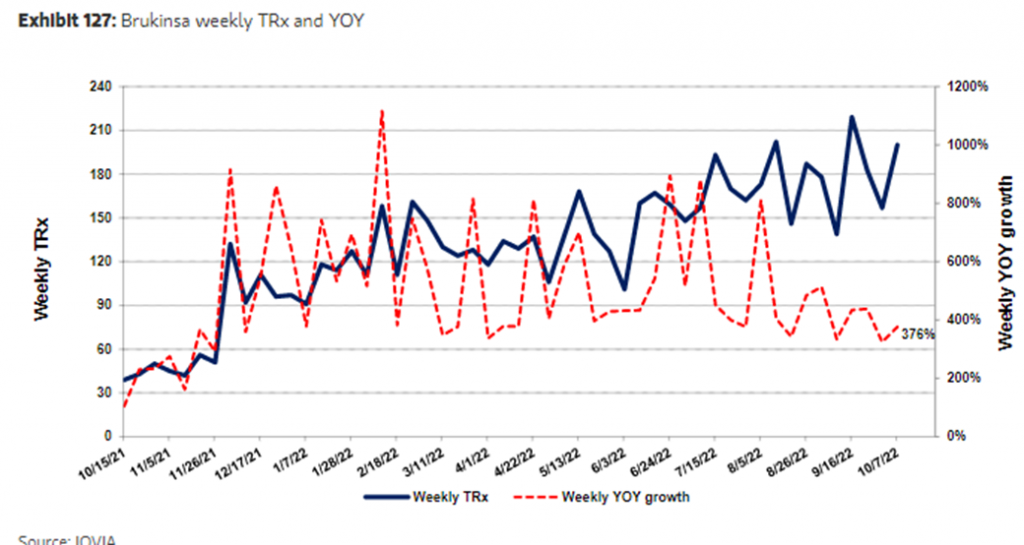

百悅澤 (BRUKINSA) 是首個實現中美上市的國產BTK抑制劑,此第二代BTK抑制劑早於2019年11月於美國率先獲批上市,現時已在逾50個市場上獲批,包括美國、加拿大及墨西哥等美洲國家,以及歐盟、英國等地,現時在美國、中國及歐盟以外仍有逾40項上市申請,當中涉及30多個國家及地區,可見百悅澤的市場空間仍然很大。最近百濟神州為百悅澤所展開的APLINE研究亦取得階段性成果,這個針對臨床巨有統治地位的伊布替尼BTK抑制劑的頭對頭臨床研究成功證明同類最優潛力,為百悅澤未來國際化打下重要基礎。值得留意的是,現時百悅澤是國內同類BTK治療費用最低,且銷售額增長速度最快的藥物,相信利用著較佳的臨床效益或可成為國內市占率最高的BTK抑制劑,加上國際化部署,此藥的銷售峰值或可逾過百億美元。

出海第二動力來自合作模式

百濟神州主張自主研發及合作開發的商業模式,早已與國內及海外全球多間領先藥企展開產品合作,並引進多款藥品在中國獲批及進行商業化,可見公司在國際化上的部署比國內藥企進展要快。公司第二款重點藥物百澤安為國產PD-1第一梯隊 (第4款國產),起初銷售額由於缺乏市場較大的適應症獲批而並不顯眼,隨著去年相關肺癌及肝癌等適應症獲批,百澤安是現時於國內適應症獲批數量最多的PD-1藥物,同時銷售額亦已趕及信達生物 (1801) 國產第二的達伯舒,隨著今年醫保談判後,相信銷量可持續上升勢頭。此外,去年公司亦與海外領先藥企諾華 (NVS) 合作發展百澤安,將於北美、日本、歐盟及其他6個歐洲國家進行開發及商業化,去年9月已向美國FDA遞交食管鱗癌上申請,該臨床試驗近四成患者在中國以外招募,並覆蓋多個美國臨床試驗中心,期望在政策收緊的背景下,仍可成為美國首款獲批的國產PD-1抑制劑。

總結

現時醫藥行業正進入醫改後的修正期,國內頭部創新藥企的價值亦在慢慢浮現出來,在國內競爭漸趨激烈的背景下,持續創新及海外拓展成為不可或缺的部署。百濟神州過往形象具爭議性,是國內創新藥企中燒錢規模最大的公司,2017年至今虧損逾數百億元人民幣,季度淨虧損的狀況未有明顯的增速改善,是其中轉型成為生物製藥公司的重要絆腳石。現時兩頭馬車百悅澤及百澤安的銷售額正在提速,而海外的部署不論於規模及進展亦漸入佳境,筆者仍期待百濟神州隨著規模效應帶來收支平衡的一天。

以上分析純為個人意見,不構成投資建議。 C 基金現時持有百濟神州的長/短倉。

關於作者: 盧晧信 (Calvin Lo) 鵬格斯資產管理的助理基金經理

延伸閱讀︰重塑中的美股醫療板塊 – 藥企