Hot Posts

部份豬企過去逆勢大幅擴產能,第三季收成期將至!

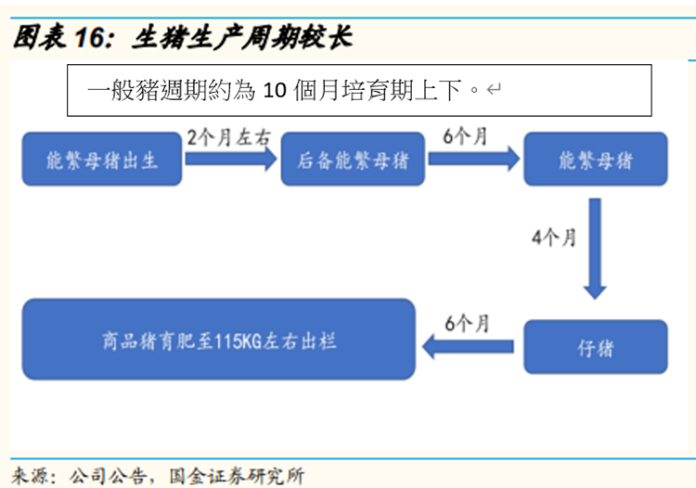

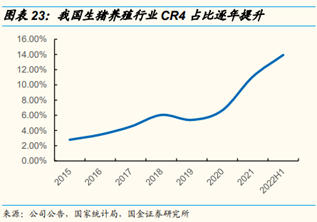

養殖行業持續向規模化發展,四家最大企業豬產量占比從 2020 年約8%至 1H22 約 15%。我們相信未來行業向頭部 企業集中的趨勢將會持續由於大企業普遍擁有 1). 成本優勢 2). 瘟疫防治更理想。而且大企業有足夠資源于行業不景氣 時,逆勢進行大幅度產能擴張。豬價已經於6月份開始明顯由$16/公斤上升至約$24/公斤,主要由於過去能繁母豬 (約 10 月培育週期)存量減少已經開始傳遞到豬肉供應收緊。未來對於第四季豬肉消費旺季的期待相對比較大。

養豬企業主要投資邏輯:

1). 豬供應持續因前期去產能,而預計供應處於持續收縮階段。同時年底豬肉消費傳統旺季,將帶動需求上升同時面對 豬供應持續收縮。

2). 部份上市養豬企業 (過去 2 年)產能擴張幅度達到 2020 年同期產量約 2-3 倍,部份企業利潤預計能夠達到豬瘟時水 準。但目前估值與豬瘟時高𡶶存在距離。

3). 養豬企業積極 a). 擴大養殖規模 b). 向下游豬相關產業鏈發展。現時養豬行業規模化率仍然較低,發展空間相對較 大。

從企業利潤角度而言,部份豬企業估值相信存在修復空間。

1). 部份養豬企業利潤預計或與 2019-2020 年豬瘟週期相約, 但現時估值與過去有距離。

第三季預計將會為營利兌現期: 豬價目前仍與豬瘟週期有一段距離,但本輪企業利潤修復週期將由量與價同時帶動:2020 年由於豬瘟爆發而大幅度減 少豬供應,導致豬價從 2019 年 5 月份約$13.8 /每公斤上漲到 2020 年 7 月份約$40/每公斤. 養豬企業的利潤 (例如: 牧原股份)從 2018 年約 52 億人民幣漲到最高𡶶時約 2020 年 304 億人民幣。本輪的豬週期於 2022 年 4 月份從$12/ 每公斤上漲到約$24/每公斤。從單頭豬利潤計算,比較明顯低於豬瘟時期。

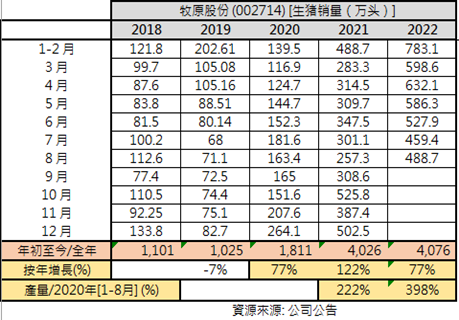

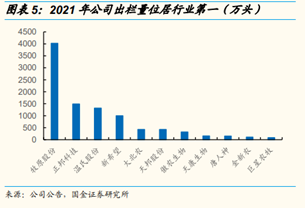

現時大養殖企業普遍規模為豬瘟時期數倍,能夠補充單豬利潤低於豬瘟時期:雖然目前豬價上漲幅度明顯低於上輪週 期, 但比較值得注意是豬企業普遍豬產量大幅高於 2020 年的產量水準。 雖然從每頭豬利潤相對過去較低,但企業利 潤仍然有可能高於豬瘟時期。 以牧原股份(002714)作例子, 2022 年 1-8 月份生豬產量為 4,076 萬頭相對 2021/2020 年同期產量約為 2.25/2.98 倍。主要因為規模豬企業於行業處於不景氣,仍然持續擴產以提升市場份額。雖然現時豬只 養殖每頭利潤僅約為$710 元相對豬瘟時期約$1,500-$3,000 (平均點約$2,250)為低,但以企業利潤的角度,現時部份 企業已經能夠達到約豬瘟時候的水準。僅以現時豬價水準計算,牧原股份估值相信有能夠修復到過去水準。 相信第三 季度的業績,將會為行業帶來重估的時機。

期待第四季度豬肉旺季行情發展。

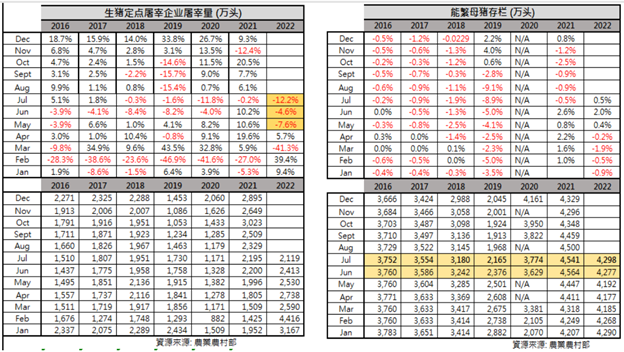

2). 本輪 2022 年 5-7 月豬價回升週期,源於前期母豬去產能令生豬供應出現收縮。 豬價走勢預測—能繁母豬的變動為豬供應較大變動因素。一般以約 10 個月生豬培育期進行推算,能夠對豬價走勢的大 方向進行預測。按照過去情況,能繁母豬去產能一直普遍維持按月度下跌至 2022 年 4 月份才出現按月回漲情況。 按 此作為推算基礎,豬供應預計將會持續收緊到約 2023 年 2-3 月份才出現部份擴張。 所以我們預測豬價仍然處於有上 行展望週期。根據農業農村部對於生豬定點屠宰量資料,2022 年 5-7 月屠宰量出現比較明顯的按月回落情況(分別為 按月-7.6%/-4.6%/-12.2%)。由於主要上市規模豬企業相應同期出欄量按月變化相對比較平穩,相信出欄量回落的主 要原因是散養豬戶於 2-4月份豬價較低的時間(因為虧損比較嚴重)而加速出欄進度,導致豬產量後期出現比較短缺 的情況。財政壓力對豬企業的影響比較大,部份上市企業也曾經受到財務困難影響。以正邦科技為例子,過去也因為行 業虧損情況比較嚴重而出現了財務困難。產量近期按月也普遍持續出現比較明顯下降,所以相信財政實力比較弱的散養 戶由於財務困難而減產的壓力更大。而減少整體的生豬供應。

3). 豬肉消費傳統比較集中於年底,比較看好豬價於第四季度發展。

從小週期角度:豬肉消費傳統旺季集中於每年 11-2月份冬季,所以生豬屠宰量都比較集中於年底。一般接近年底生豬 供應壓力都比較大(約較其他季節高出 1/3)根據以上圖表顯示,所以一般豬價於年底旺季上漲的可能性都比較大。

從行業週期角度:能繁母豬產能過去由 2021 年7月持續收縮到 2022 年4月份[以 10 個月培養期計算,預計生豬供 應收縮情況會維持到約 2023 年3月]。所以豬價比較大機會出現持續上升的週期。

總體行業發展向規模化加速,有利養豬龍頭企業發展。

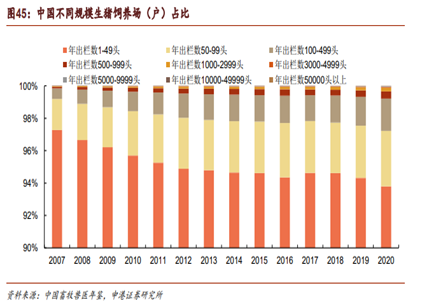

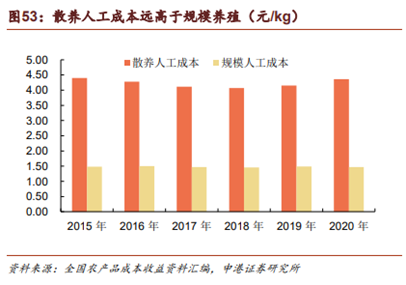

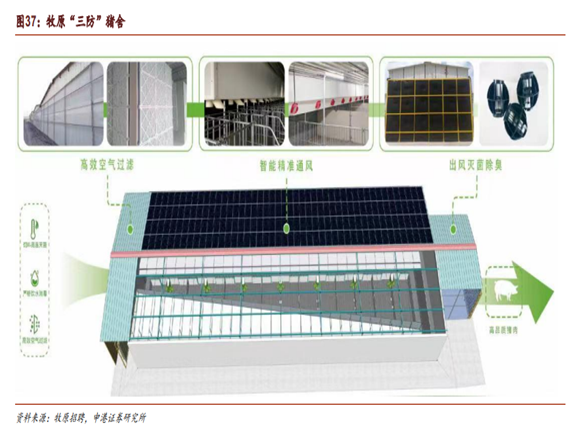

1). 規模化企業相對散養戶優勢較大,相信規模化進度持續擴大。 根據 2020 年行業深入調查資料顯示,國內生豬養殖產能主要以 1-49/50-99 頭散戶為主(占比為總產能>90%)。規 模養殖戶的成本優勢上比較明顯,例如:規劃企業採用更多自動化作業模式,所以人工成本普遍相對散養豬戶低約$2- 3/kg。另外,規模豬場比較科學的設備相對比較有效對於控制以及防治豬瘟再次發生的可能性。整體國家的政策方面 也是鼓勵養豬行業向規劃化發展。根據 2020 年9月份提出的《關於促進畜牧業高品質發展的意見》提出,到 2025 年 畜禽養殖規模化率達到 70%以上,到 2030 年畜禽養殖規模化率達到 75%以上。

2). 豬企業向規模化擴大產能持續,未來增長空間能見度高。

自從非洲豬瘟疫情事件後,我國的規模豬企業出現比較大幅度擴產進程。例如:根據中國生豬養殖行情資料,頭四家最 大規模豬產量企業市占率從 6%上升到約 15%。我們相信行業會持續向大企業市場份額集中。例如:牧原股份於 2022 年底生豬養殖產能將會達到 7,500 萬頭左右。由於現時行業的規模化仍然較低,相信未來仍然能夠以較快的速度去擴展規模。

總結: 養豬企業主要投資邏輯:

1). 豬供應持續因前期去產能,而預計供應處於持續收縮階段。同時年底的豬肉消費傳統旺季將至, 帶動需求上升同時 豬供應持續收縮。

2). 部份上市養豬企業 (過去 2 年)產能擴張達到 2020 年同期產量約 2-3 倍, 相信部份企業利潤能夠達到豬瘟時水準。 但目前估值與豬瘟時高𡶶存在距離。

3). 養豬企業積極 a). 擴大養殖規模 b). 向下游豬相關產業鏈發展。

以上個股分析純為個人意見,不構成投資建議。

C 基金目前持有牧原股份(002714)相關個股的長/短倉。

關於作者: 葉浩然(Stanley Ip)鵬格斯資產管理的投資分析師,覆蓋消費和軟體板塊。