熱門文章

重塑中的美股醫療板塊–醫療器械 (下篇:個股篇)

器械航母 – 美敦力(MDT)

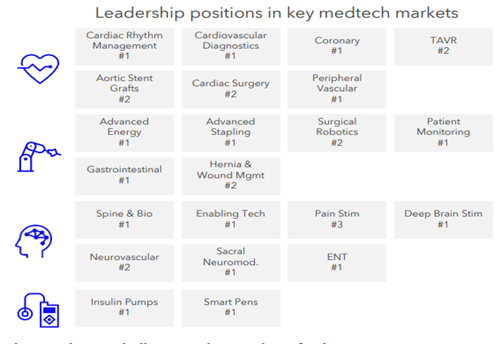

【重塑中的美股醫療板塊】美敦力是全球最大的 醫療器械 製造商之一,產品管線覆蓋幾乎所有臨床條件需要的器材:大到手術機器人,MRI;小到心臟支架和微型起搏器;與其競爭對手不同,美敦力並沒有過度依賴任何一種特定的產品、設備或治療類型。美敦力的收入由四部分構成:心血管(36%),神經科學(29%),手術機械(28%)和糖尿病(7%)。儘管業務分部平均,但公司其實在每個子行業都屬於行業龍頭(見下圖),市場份額基本上不是第一就是第二。而美敦力的成功,來自於穩定的系統,以保證產品的反覆運算升級。

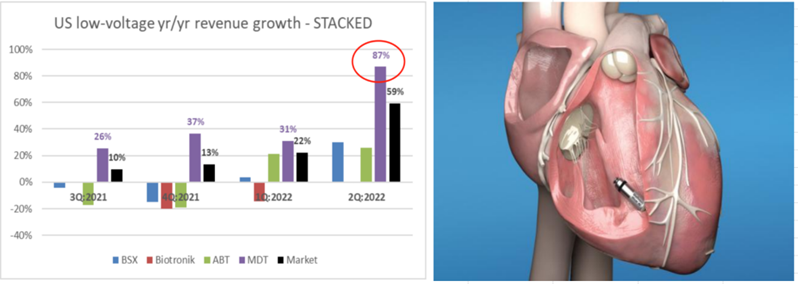

心血管(36%)是美敦力最核心的收入來源。除了領先的市場份額,增速更是不容小覷。其中增速最快的莫過於低壓起搏器板塊:累積年化增長高達87%,大大超越同業水準(59%)。而推動該部增長的核心產品就是其微型無引線起搏器Micra在全球強勁增長。由於體積小於傳統心臟起搏器,Micra僅靠微創手術即可植入心臟;而優秀的工藝也使其臨床資料相併發症相對傳統起搏器減少63%左右。所以在海外市場(尤其是歐洲和日本)獲得了新的增量份額。

圖片來源:DBK, Medtronic

目前Micro最大的競爭對手是來自雅培的Aveir。該產品的無鉛技術工藝和更低的價格(~Micra 85%的價格)令市場擔心未來瓜分美敦力的市場份額。但是Aveir目前僅限於 VR 領域,預計在2023年後期才有望獲得FDA批准。

以美敦力每1-2年產品反覆運算效率來看,屆時Micra系列應該有新一代產品與之分庭抗禮。而其他同業(諸如BSX,Biotronik等)的市場份額由於研發上不及雅培/美敦力會進一步萎縮。所以23年後市場份額仍未有定數。

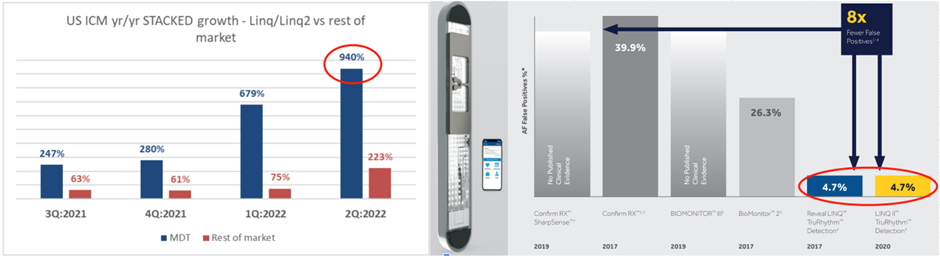

美敦力的心臟監護儀器(ICM)也是近乎壟斷性的存在:在2022年第二季度的市場份額累積增速高出市場四倍以上的同時,市場份額環比和同比均大幅上升,分別高達67% 和 69%。而支撐這部分業績的是旗下核心產品Linq2,該產品是一種小型(AAA三分之一體積)無線心臟監護儀,適用於心律異常的患者。

由於其大幅領先行業的檢測準確性(失誤率4.7% vs. 行業 30%+)以及晶元工藝的突破,Linq2在2020年推出後的一年的時間內市場份額飆升40%,且奪回了波士頓科學(BSX) 競品LuxDx 的市場份額。Linq2相對比競品擁有10-12%的高額溢價,保證了其更高的毛利率。

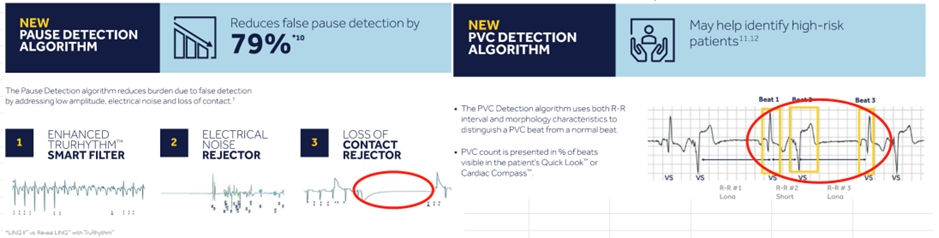

Linq2相對一代產品最大的改變就是加入了暫停檢測演算法和PVC 檢測演算法。前者通過演算法識別低幅度、電雜訊和失去接觸的問題,從而將之前前代相關產品檢測錯誤率80%。後者通過使用R-R 間隔和形態特徵演算法來區分 PVC 心跳和正常心跳,從而快速識別高危患者。

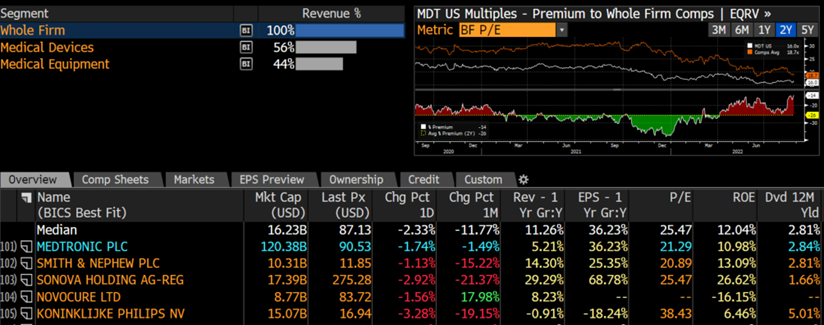

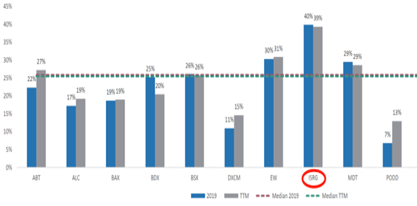

美敦力產品管線龐雜,受篇幅限制筆者無法逐一說明。醫療器械看重體系和傳承,而美敦力在優秀的系統正是其成功的關鍵。目前美敦力的估值(21.3x)略低於行業(25.5x)水準但是增速和股息率和行業整體持平。儘管近期管理層強調供應鏈問題沒有解決而對產能造成影響,但是美敦力長期的器械龍頭地位仍無法動搖。

微創之王-波士頓科學(BSX)

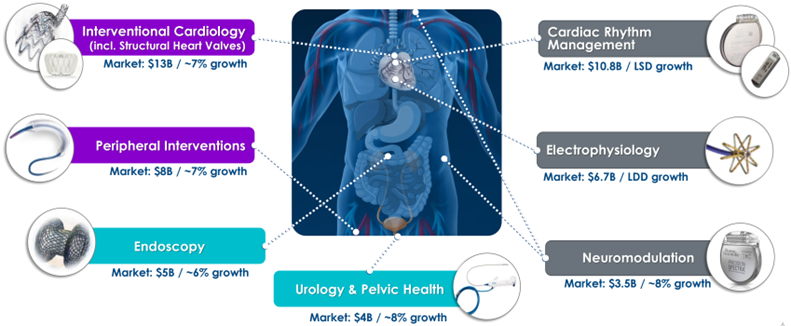

和美敦力相比,波士頓科學沒有手術機器人以及MRI等大型設備,而主要集中在心血管和外科(Medsurg) 的微創介入耗材。心血管部門約占總收入的 40%,包括外周/主動脈支架和起搏/除顫器。外科收入約占60%左右,包括內窺鏡,泌尿科導管和用於神經調節的電生理設備。

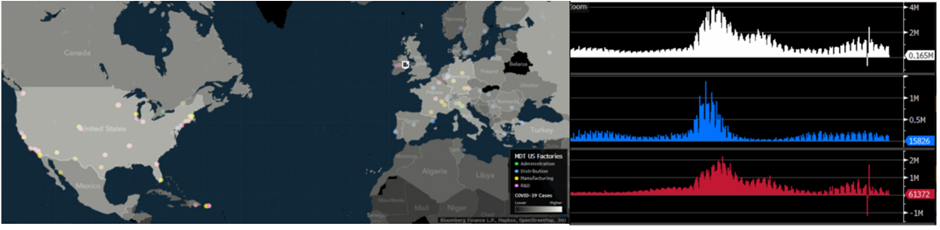

波士頓科學同樣是一家全球性的器械龍頭,向世界約 35,000 家醫院銷售其產品。在美國,大型團購組織 (GPO)、醫院網路和其他採購團體占銷售額的很大一部分。但是由於新冠疫情的肆虐,導致其主要市場的手術量出現大幅下滑,從而對業績造成了短期的逆風。

波士頓科學最具代表性的產品Watchman (左心耳封堵器)是目前增長最為迅速的產品,即使在疫情期間依然保持了近20%的增速。該產品主要用於預防心房顫動患者的血栓。近期ACC 臨床資料證明其能夠減少患者中風概率33%,超過其他競品防護水準。

儘管競爭激烈, WATCHMAN在2022上半年依然保持強勁的增長勢頭:今年第二季度突破2千萬美元的歷史新高。由於供應短缺手術量依然減少,市場預計下半年堆積的手術量將會為公司帶來持續的業績支持。同時,公司近期推出的消融設備 Versacross Connect未來將於 Watchman一起使用,在提供更好的治療效果同時也將進一步推動業績增長。

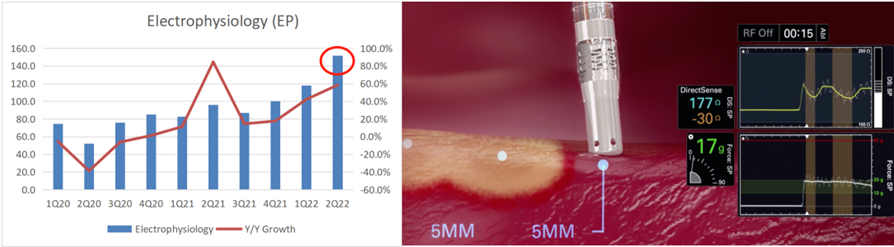

電生理(EP)是公司在心血管分部增長第二強勁的領域:其中以PolarX和Stablepoint這兩款冷凍消融設備最為突出。由於近期ATLAS臨床試驗證明了公司 EMBLEM S-ICD 相對單腔經靜脈 ICD 對猝死類似保護優秀臨床資料,歐洲和日本的醫生開始逐步採用POLARx和StablePoint 作為臨床的首選,進而帶來了海外增量(+15%)。未來隨著公司旗下的電磁消融產品Farapulse通過Advent研究和FDA審查,將幫助公司進一步穩固在消融領域的統治地位和業績。

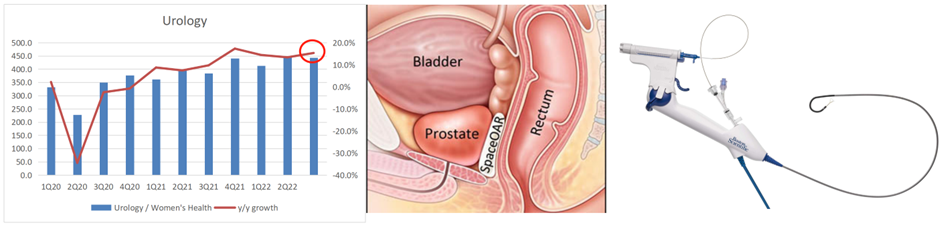

最後,在外科手術板塊中:公司泌尿外科和骨盆健康是增速最快的領域:在今年二季度疫情和供應鏈雙重壓力下依然保持了同比7% 和 16%。海外增長同樣迅速:新興市場增長了 44%,這得益於 LithoVue 和 SpaceOAR 等新產品在關鍵國家的持續推出,以及在中國獲批的 Tria Firm 輸尿管支架。

展望未來,管理層強調泌尿部分仍有大量積壓訂單,這意味著今年下半年將會保持增速。同時,公司近期收購的 MITech是一家韓國上市的內窺鏡和泌尿外科龍頭:產品包括HANAROSTENT 產品組合,這是一系列適形和自擴張金屬支架。能夠為公司帶來除了導尿管和消融設備以外的新管線方向,也有助於推動波士頓的內窺鏡業務(包括 Xlumena / AXIOS)重啟增長。本次收購為公司外科手術分部的長期前景打了一針強心劑。

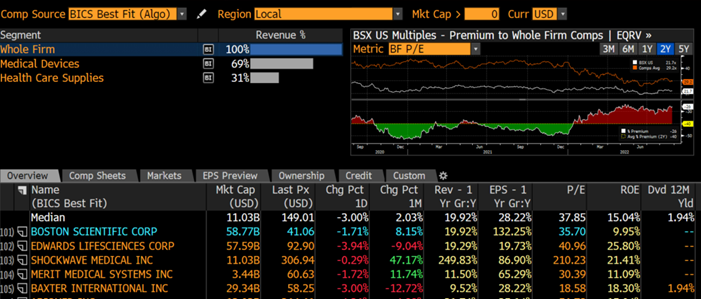

由於上述原因,波士頓科學今年二季度上調了指引: 全年有機增長上調至 8%-9%(從之前的 6.5%-8.5%)。由於受到外匯逆風影響,淨利潤依舊和市場預期持平。但綜合來看估值(36% vs. 38 ind.)依舊處於合理區間。

逆風王者–直覺外科(Intuitive Surgical)

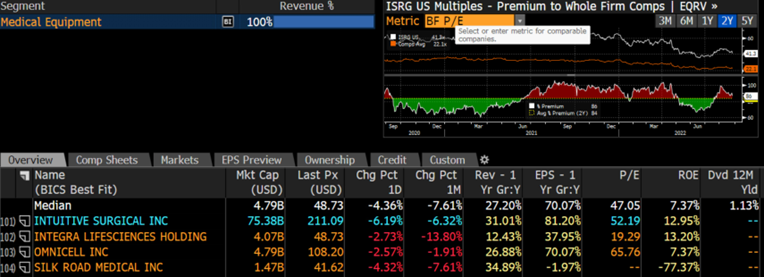

直覺外科是全球手術機器人的龍頭企業,由於筆者在之前的文章中已經詳細分析過公司業務和產品管線(詳見:重塑中的美國醫療板塊–手術機器人),本文不做贅述。

圖片來源:GS,彭格斯投資心得

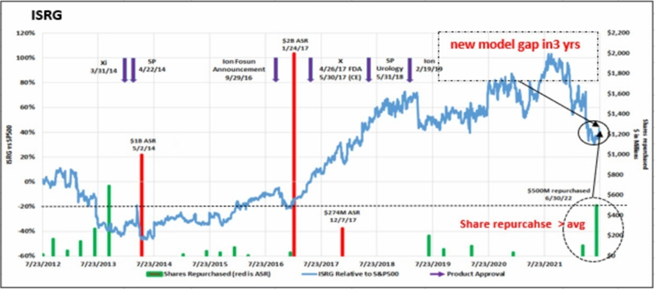

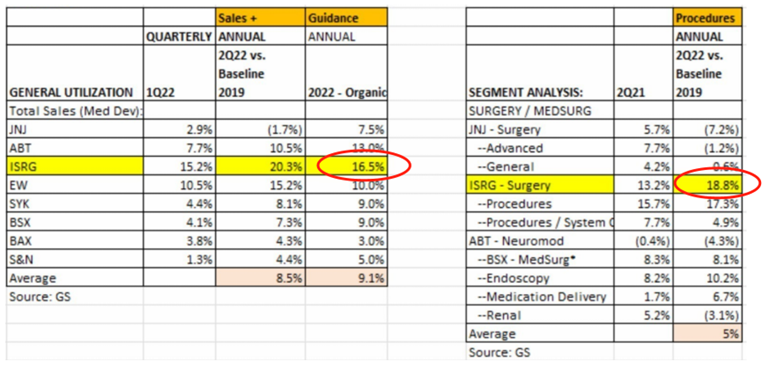

之所以再度提起,原因在於公司在2022年2季度的業績大幅跑贏行業:在各種逆風的背景下依然保持高達20%的收入增速(行業增速:8%)。尤其是在手術外科領域,收入增速(18.8%)更是跑贏了行業增速(5%)近四倍(詳見下圖表格)。

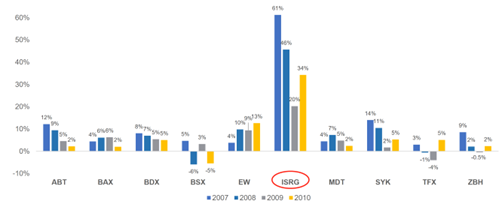

同時,筆者認為ISRG相對其他器械公司有更強的抗經濟衰退(recession)屬性:回看上一次經濟衰退期間(2007-2010),ISRG也是在行業整體衰退萎靡的時候保持著遠超行業的增速(見下圖)。是因為ISRG相對同業承受更少逆風嗎?並不是。比如這次供應鏈危機中,公司的晶片和樹脂的供應鏈斷裂使得其相對同業承受更多的損失。

ISRG的成功來自于其成功的商業模式:主要收入來自於耗材(配套器械),而非器械(機器人)本身。這樣即使機器人由於各種原因銷售停滯,已經賣出的器械依然有源源不斷的耗材訂單。

縱觀未來,晶片短缺的問題在二季度已經出現好轉態勢,7月份已經有15個系統的晶片完成交付。同時,新機器的安裝數量和海外的銷售都相對一季度出現了好轉,尤其是Ion,在美國創造了 單季度41 個系統的發貨,使總安裝量超過 200 個。長期來看,公司投入更多經費研發第四代多埠達芬奇;而與西門子近期關於錐束 CT商業合作也將Ion的診斷正確率上升了10%,更優秀的臨床資料有望進一步推動全球的銷售。

以上個股分析純為個人意見,不構成投資建議。 C 基金暫不持有相關個股的長/短倉。

關於作者: 党天楚(Elliott Dang)鵬格斯資產管理的投資分析師,覆蓋醫療,房地產和農業

板塊等。