熱門文章

生豬養殖正在迎來結構性轉型

觀點總結:生豬價格同時影響,1).上游:生豬養殖業及2).下游:(豬)肉製品的利潤情況。目前,我的判斷為下游肉製品于未來3-5個月比較受惠當前生豬價格較平穩至緩慢上升環境。

1).養豬企業過去週期波動大,但一般波動時間不長。

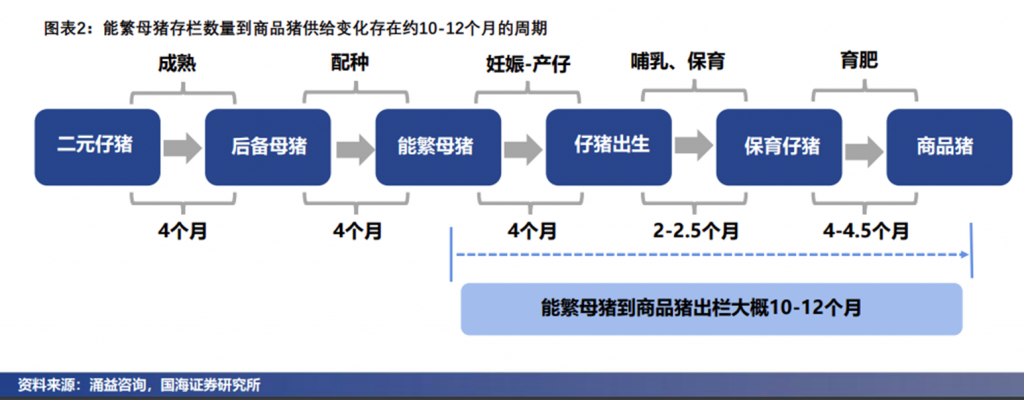

養豬企業經常面對行業供應過剩與不足問題。除了豬瘟等不可控因素外,養殖戶于豬價高時-大幅度投資新產能,最後導致產能過剩情況出現。一般豬價週期的幅度都比較大,所以投資者對養豬企業投資都非常感興趣。要瞭解生豬週期,首先需要認識1).能繁母豬(用於繁殖仔豬的母豬);2).商品豬(養殖作為生豬銷售)。從能繁母豬妊娠到豬只出欄過程之間存在約10-12個月時間差,也產生了生豬週期發展的規律。所以,一般豬價持續大幅上升/下跌的時間都不會大幅超過10-12個月的週期,主要因為供應量有足夠的時間進行調整(例如:減少/擴大能繁母豬以調整未來生豬產出)。

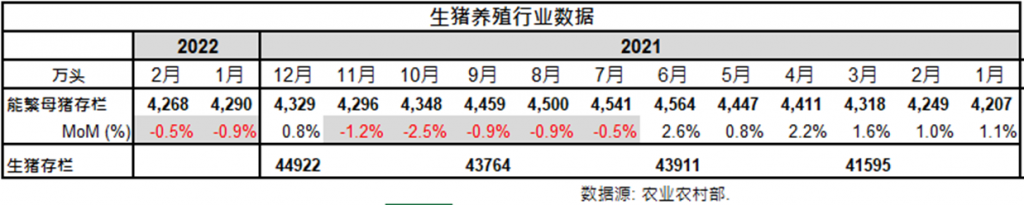

圖表1:生豬養殖行業資料

2).截至2022年2月底,能繁母豬去產能已經接近約7-8個月(累計為8-9個月,截至2022年3月份)。

股票市場普遍認為以去產能到10-12個月時間點作參考,相信豬價將會於短期見底回升。

2021年2月新產能大幅投放到市場:本輪豬價從2021年2月份開始見頂回落,主要由於新產能大幅度釋放到市場。能繁母豬數量於2020年3-6月之間大幅提升,從3月份的2,164萬頭上升約67%至6月份約3,629萬頭。新產能於其後10個月後(約2021年2月份)投放到生豬市場供應,令豬價大幅回落。

預測豬價未來走勢,需關注能繁母豬存欄量於2021年7月開始出現按月下跌情況。以10個月(從a).能繁母豬妊娠到b).商品豬出欄銷售)的生產過程作預測,商品豬供應預計於2022年4月份後出現邊際改善情況.但要具體判斷豬價走勢將需要結果生豬存欄量進行更多分析。

圖表2:能繁母豬到商品豬週期

豬價回升速度相信會較緩慢

能繁母豬存欄量速度較緩慢,因產能去化速度,幅度較慢:能繁母豬正在處於去產能化過程,從2021年6月份週期頂𡶶約4,564萬頭續步下降到2022年2月份約4,268萬頭,累計母豬產能去化率約為6.5%。以農業農村部所印發<<生豬產能調控實施方案>>通知,當中所提及能繁母豬正常保有量於十四五期間應維持於3,700至4,100萬頭。以現時2022年2月份底的4,268萬頭能繁母豬存欄量所計算,約為小幅4%高於正常水平頂部。但有別於2020年3-6月份產能回補幅度大(約67%產能增長),過去按月僅以約1%左右幅度減少。

以生豬存欄量顯示,豬價見底回升可能還需要多數個月:生豬存欄量一般會直接影響生豬短期供應,最後可能影響生豬市場價格。截至4Q21的季度資料顯示,目前生豬存欄量約為4.49億頭。參考過去2015年3月份生豬價開始見底回升時的狀況,當時生豬存欄量從2014年11月約4.32億頭下跌至2015年3月份約3.87億頭。現時生豬存欄量可能仍需要約數個月時間消化,才能夠出現較為明顯的豬價上升軌道。

養豬行業向規模化發展,將會減低豬價波幅

中國過去豬價週期一般約為3-4年左右,旺季與淡季時長各自約為1-2年。行業週期較短的主要原因,主要由於生豬養殖行業產能集中於相對較小規模的個體養殖戶。個體養殖戶於行業資料,發展前景判斷相對較小。所以導致生豬供應波動也相對較大。

有別於過去的豬價波動,本輪的豬價上升原因主要來自於非洲豬瘟疫情爆發大幅減少生豬供應。將導致政府對於相關的疫情防制措施要求有所增加,而且大型企業對於農場的疫情防控方面更為有效。目前大型企業占行業的能繁母豬產能大幅度提升。我們相信有別於過去的豬價大起大落的是,行業將會步向更為成熟化的方向發展。

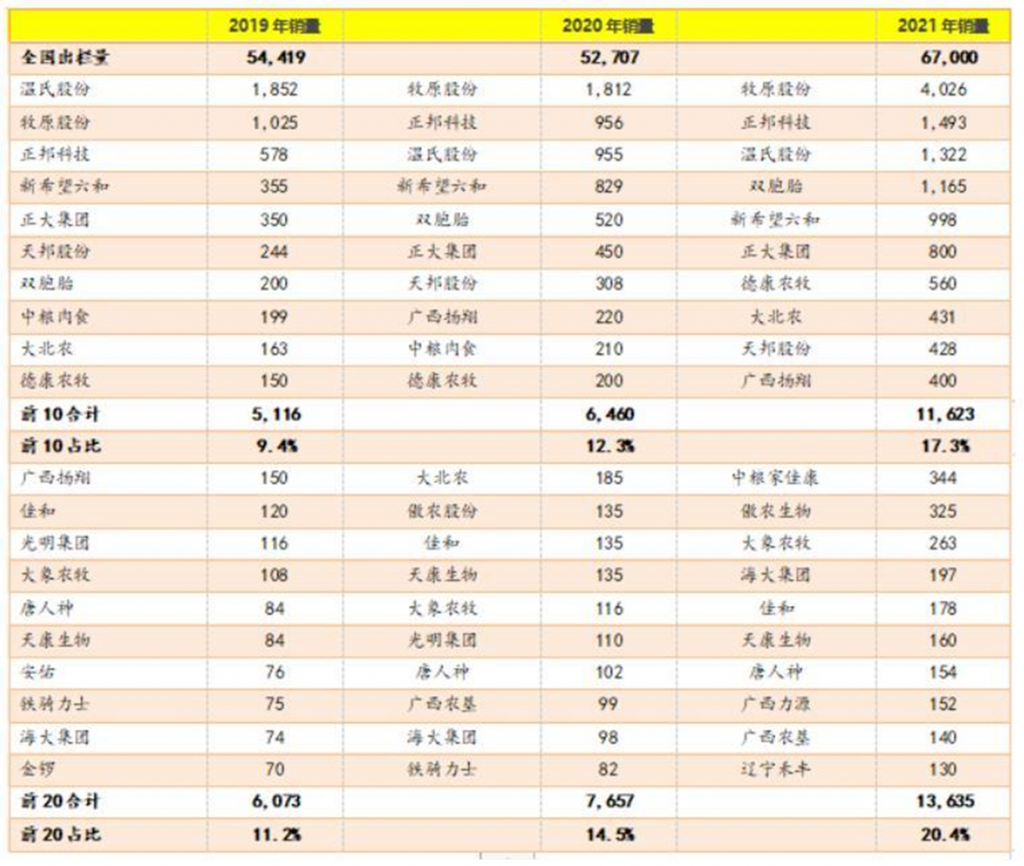

預計豬價回暖上升幅度可能相對較緩慢

於2021年,前20大規模養豬企業占全國銷量約為20%.相似過去2019年,占比由11.2%錄得大幅度提升。由於大企業於1).資源運用;2).豬疫情防控方面更強,相信未來豬價週期波動性將會降低.而且根據目前資料顯示,部份大型養豬企業對於2022年出欄量目標仍然以較快速25%-85%幅度按年增長,將會對為豬價上漲減緩速度。

圖表3:部份大型生豬企業2022年目標出欄量持續快速增長

資料來源:農牧德魯克

圖表4:大型養豬企業生豬出欄銷量

資料來源:豬易論壇

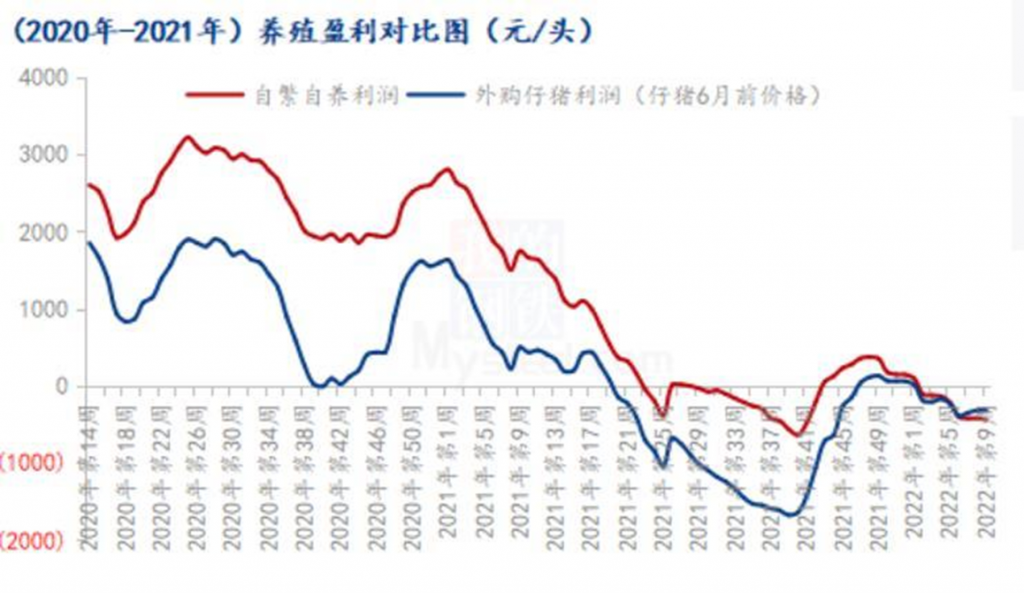

目前生豬養殖處於虧損狀態,為豬價回升提供支撐

目前生豬養殖已經處於虧損狀態,約$1,000元/頭。所以豬價上漲是未來比較確定的事情。

但比較關鍵的因素是“多大的幅度進行上漲”。我認為豬價上升幅度將會相對緩慢,由於1).大型養豬企業大幅度擴產.2).政府政策趨向對能繁母豬的供應進行持續管理,將為提供較穩定的生豬供應。

圖表5:生豬養殖正處於虧損狀態:

資料來源:mysteel.com,新浪財經

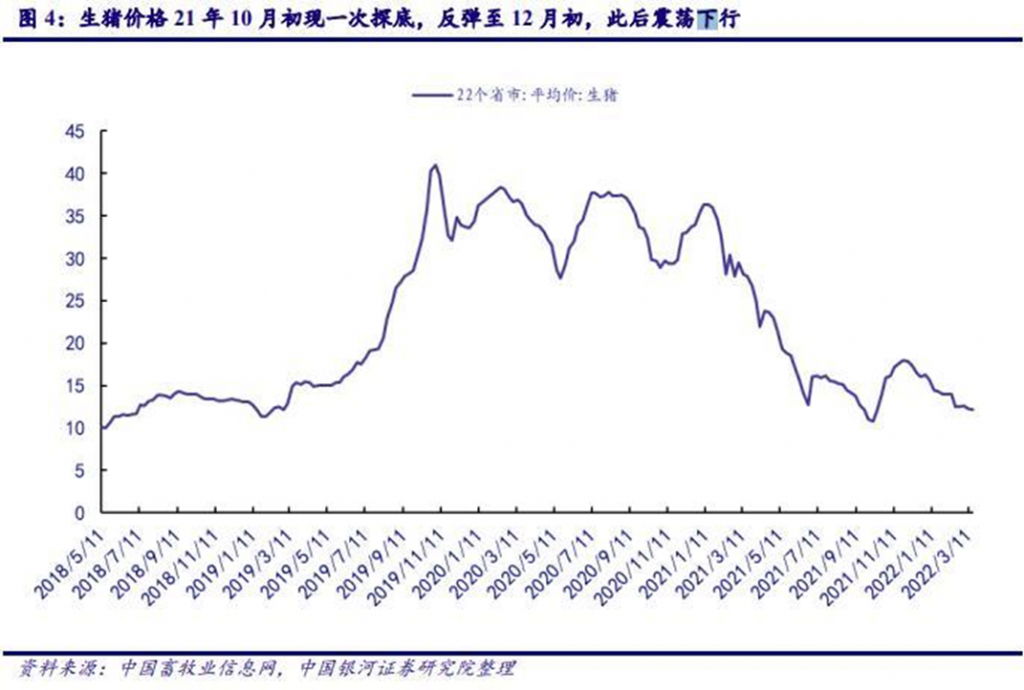

圖表6:生豬價格走勢處於相對底部:

總結而言,目前情況相信更利好下游肉產品企業。

理由:a).大型養豬企業持續擴產以提高市占率;b).政府檔於十四五期間以希望維持能繁母豬產能於3,700至4,100萬頭之間,將會減慢豬價回到正常化水準的時間。所以整體反而對於以生豬為原材料的肉產品企業。生豬養殖企業營虧可能有出現邊際性改善,但過程相信會比較緩慢。

以上個股分析純為個人意見,不構成投資建議。C基金目前沒有持有相關個股的長/短倉。

關於作者:葉浩然(StanleyIp)鵬格斯資產管理的投資分析師,覆蓋消費和軟體板塊。