熱門文章

光伏革命2.0:分佈式光伏風口將至?

在全球傳統化石能源向潔淨能源轉型的大趨勢下,技術最成熟、經濟效率最高的光伏發電勢必成為能源轉型的先鋒。在頂層主張「碳達峰」、「碳中和」下,光伏發電逐漸替代火力發電的過程中,分佈式光伏佔比將於未來1年高於集中式光伏。在此筆者先簡單介紹兩者之間的分別。

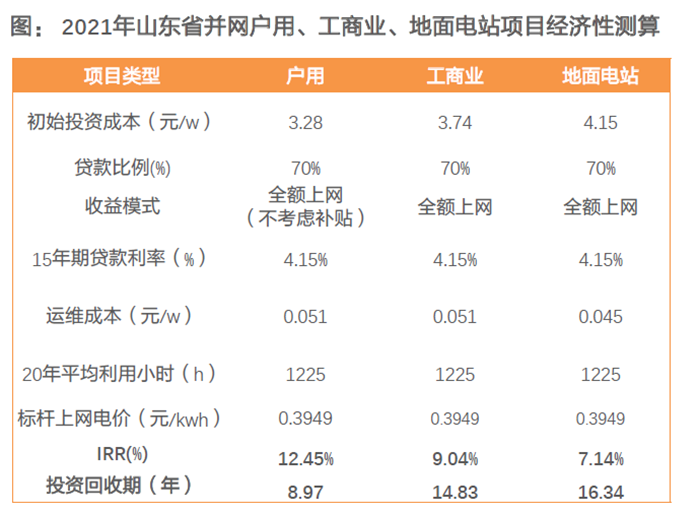

集中式光伏能利用荒漠地區豐富和較穩定的太陽能資源構建大型光伏電站,並設立統一的變壓站,搭建一條專用的發電幹線,將集中收集的光電接入高壓輸電系統供給遠距離負荷。其好處是其光伏輸出穩定性相對較高,統一采購光伏組件、統一發電,擴容機會亦較大。然而,集中式光伏最大問題來自其昂貴成本。組件價格在下游系統成本佔比約5成(主要成本之一,價格多受供需影響),要成本包括運維成本(25%): (1)初始投資成本高 (2) 電網接入成本高 (3) 管理成本高。

資料來源:天風證券

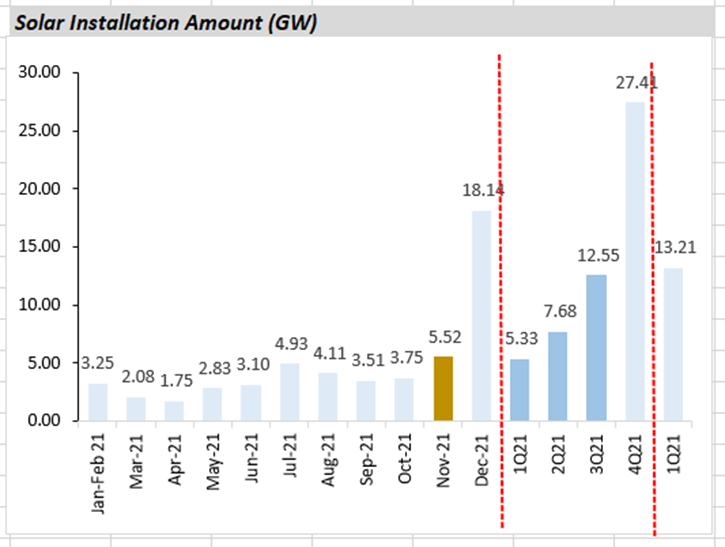

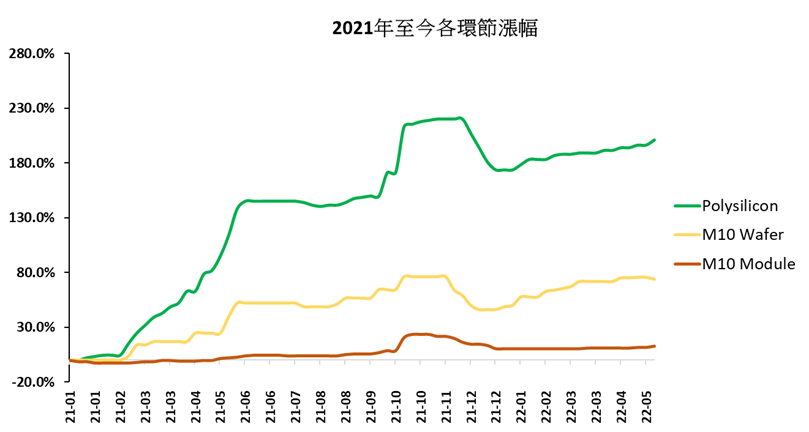

相反,分佈式光伏分佈式光伏是在用戶場地附近建設的光伏發電設施,用戶自發自用、多餘電量上網。分佈式光伏剛好填補了集中式光伏中的劣勢。投資者要知道整個光伏市場最講究都是供需關係。在「碳達峰」、「碳中和」的潮流加持下,下游光伏組件需求非常旺盛,2022年1季度全國新增裝機量已達13.21GW,是2021年總裝機量的25%。下遊需求旺盛,疊加上游供應緊張的情況下,原材料價格就不大可能有大跌幅。這一系列的價格傳導下來,集中式光伏電站的建設成本亦承受不少壓力,因為其價格敏感度會比分佈式光伏電站更高,若組件價格(現時為人民幣1.88/W)上升0.1/W,靠銷售網絡散貨的分佈式光伏對新價格願意接受度會顯著較高,集中式光伏電站經常會因昂貴的組件價格而暫停采購(因其內部收益率會因成本上升而下降)。

資料來源:國家能源局

另外,為了鼓勵分佈式光伏建設,政府承諾只要居民自己搭建分佈式光伏,每發1度電政府會補貼3分錢。雖然於2022年國家補貼即將取消,因其發電成本與煤電成本趨平,但部份地方政府仍然存在高額分佈式光伏補貼,例如北京市政府每度電補貼3分錢,期限為5年;上海市政府每度電補貼5分錢,期限為5年。政府補貼某程度上鞏固了分佈式光伏於價格上的優勢。從成本端比較,集中式光伏建設造價中,若扣除同樣的光伏組件,非技術成本為人民幣0.68/W;然而,由於分佈式光伏於建設過程中沒有土地成本,而電網費用和管理費用亦因其小規模特性而相對較低,當扣除光伏組件後,非技術成本僅為人民幣0.19/W。

由於分佈式光伏更依賴與基層建立長期溝通的關係,及需要建立更龐大的銷售團隊,這種操作央企國企一般不會牽涉在內,亦間接解釋為何集中式光伏會先發展起來。然而,國家能源局於2021年6月推出「關於報送整縣(市、區)屋頂分散式光伏開發試點方案的通知」,其中提出(a)黨政機關建築屋頂總面積可安裝光伏發電比例不低於50%; (b)學校、醫院、村委會等公共建築屋頂總面積可安裝光伏發電比例不低於40% 等。從政策來看,與過去依靠區域經銷商的分散化開發相比,整縣推進實施分佈式光伏規模化開發,吸引大批央國企入場。憑藉管道優勢,民企分佈式開發經驗更豐富,同時,代開發模式下民企無需自持電站,可加速「輕資產轉型」。

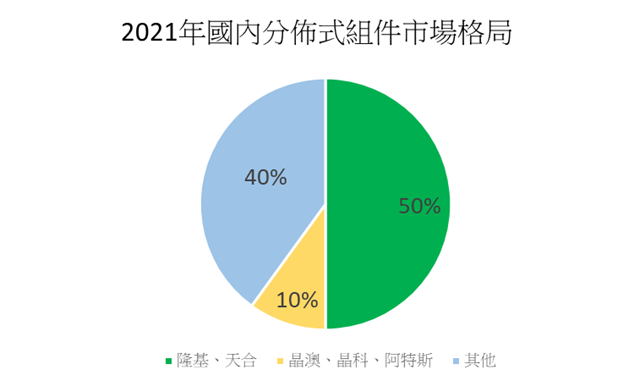

組件製造商環節中,2021年國內分佈式市場CR5約為60%,其中隆基、天合佔50%,晶澳、阿特斯、晶科佔10%。由於分佈式光伏對安全性要求更高,而終端客戶對光伏行業瞭解亦不多,客戶主要依靠品牌影響力選購產品,因此已被市場認可的產品及公司更受消費者歡迎。相較集中式客戶更看重穩定合作關係與較低的產品價格,分散式客戶的特點在於短期化、分散化、非標準化,因此品牌管道、客制化能力是對分佈式組件企業的要求。

資料來源:CPIA

隆基(601012.SH)綜合能力相對較為顯著,組件環節話語權有所強化。

第一、多型號組件適應不同分佈式場景的應用需求,產品客制化重要性更為突出。不同屋頂適用的組件版型不同,考慮到屋面形態、可利用面積等差異。2022 年2 月,隆基股份推出新品Hi-MO 5m 單面組件54 版型。原72 版型組件主要應用於大型電站,而54 版型組件憑藉其功率、效率及尺寸的優勢有望開拓分散式光伏市場。而今次54 版型功率輸出高達415W,對比分散式龍頭企業同尺寸組件,正泰電器功率最高380W,天合光能功率最高405W,隆基股份54 組件在功率、效率上優勢明顯,有望開拓分散式屋頂市場。

資料來源:公司官網

第二、隆基全球銷售管道完善。海外專案對元件企業全球佈局能力提出了更高要求,較強的全球佈局能力有助於提升龍頭企業的品牌知名度、拓展海外銷售管道,增強企業的盈利能力。經過多年的海外佈局,目前隆基已在全球範圍內建立了完善的生產、行銷、倉儲和服務網路。

資料來源:公司官網

第三、電池、組件環節技術佈局領先,有望帶來組件溢價。發電效率與成本是發展的基石,N 型電池轉化效率更高,是電池技術的未來發展方向。電池效率越高,意味著LCOE(平準化度電成本) 越低,應用場景越多。相比於目前市場上主流的P 型電池,N 型電池具有弱光效應好、溫度係數低、轉化效率高等優勢,是晶矽太陽能電池達到理論最高轉化效率的下一代電池技術方向。2021 年11月,公司公佈了HJT 電池研發轉換效率達到25.82%,不斷刷新世界紀錄。公司在N 型電池研發日趨成熟的情況下,對於N 型電池已有相應的產能規劃,當前公司已公告的N 型電池產能超30GW。

資料來源:PV INFOLINK

雖然大部分組件廠商由於2021年原材料上漲影響利潤端,然而2022年下半年矽料新增產能陸續投放,行業因供需失衡導致的產業鏈價格博弈預計將有所緩解。矽料、組件等價格下調後,無論是分佈式光伏還是集中式光伏裝機量有望得到有效釋放,行業公司業績和盈利水準也將進一步釋放。

以上個股分析純為個人意見,不構成投資建議。 C 基金持有文中隆基股份(601012.SH) 上市公司的長/短倉。

關於作者: 伍信安(SEAN NG)鵬格斯資產管理的投資分析師,覆蓋新能源和互聯網板塊